BOLETÍN DE PRENSA

21 de enero de 2020

FACTURACIÓN INSTANTÁNEA

RETENCIÓN DE IVA A EMPRESAS QUE PONEN PERSONAL A DISPOSICIÓN DEL CONTRATANTE

INCREMENTO DE LA UMA

ÍNDICE MEXICANO DE CONFIANZA ECONÓMICA DICIEMBRE 2019

C.P.C. y Mtra. Diamantina Perales Flores

Presidente del IMCP

P.C.FI. y Lic. Héctor Amaya Estrella

Vicepresidente de Fiscal del IMCP

C.P.C. Javier Juárez Ocoténcatl

Integrante de la CROSS

Lic. Ernesto O´Farril Santoscoy.

Presidente de la Comisión de Análisis Económico del IMCP.

Lic. Sofía Santoscoy Pineda

NUEVA FACTURA INSTANTÁNEA

La Reforma Fiscal 2020 tiene dos objetivos principales: 1) la implementación de ciertos lineamientos internacionales, tales como las recomendaciones emitidas por la Organización para la Cooperación y el Desarrollo Económico, y 2) medidas tendientes a incrementar las facultades de las autoridades fiscales en el ámbito digital, tal es el caso de CoDi que es una forma de cobro digital que hará uso del Sistema de Pagos Electrónicos Interbancarios (SPEI), que ya se aplica y permite realizar pagos electrónicos en cuestión de segundos, a través de Internet o la banca móvil. Por otra parte, está la denominada factura instantánea, que consiste en un mecanismo opcional de facturación donde, a través de la terminal punto de venta, al realizar el pago con tarjeta de crédito o débito, se generará la factura de manera inmediata.

El Servicio de Administración Tributaria (SAT) y la Asociación de Bancos de México (ABM) se unieron para brindar esta facilidad a los contribuyentes, con el fin de ahorrar tiempo en la facturación de sus compras pagadas con tarjetas bancarias.

La factura instantánea estará ligada al Registro Federal de Contribuyentes (RFC), por lo que poco a poco la autoridad podrá detectar a las personas que se encuentren en la informalidad y, además, contribuirá a que la gente que no esté tributando aparezca reflejada en sus sistemas.

Es importante señalar que la facturación instantánea aplica únicamente para el titular de la tarjeta y no elimina el actual modelo de generación del CFDI, solo es una alternativa de simplificación para los contribuyentes. Por ello, si requiere factura para un RFC diferente, no será posible aplicar esta facilidad y tendrá que solicitarse el comprobante como se hace hasta ahora.

Desde el año pasado, el SAT fijó dos ejes rectores: “uno: combatir todo tipo de evasión fiscal, y dos: facilitar la vida al contribuyente, a los comercios y la sociedad en general”. Esto se traduce en un tema de voluntades, de una visión conjunta con la banca, ya que antes se habían explorado varias posibilidades, pero todas representaban un costo adicional para el contribuyente.

En el IMCP estamos a favor de la simplificación administrativa por parte de las autoridades, pero también estamos conscientes de que se requiere una reforma fiscal que no solo se enfoque en fiscalizar y recaudar, sino que también considere el combate a la economía informal. Recodemos que 60% de los participantes en la economía nacional está en la informalidad y, por lo tanto, no paga impuestos. De ahí la importancia y necesidad de combatirla.

C.P.C. y Mtra. Diamantina Perales Flores

Presidente del IMCP

CONFLICTO EN LA RETENCION DEL 6% DE IVA

(Art.1-A F. IV LIVA)

Con la entrada en vigor de la reforma fiscal para 2020 se ha generado entre los contribuyentes un conflicto en la interpretación acerca de la norma prevista en la fracción IV del artículo 1-A de la Ley del IVA que obliga a la retención del 6% a las personas morales o físicas con actividad empresarial que reciban servicios en los que se ponga personal a disposición del contratante o de una parte relacionada de éste independientemente de la denominación que se le dé a la obligación contractual, en virtud de que la exposición de motivos que le dio origen a este cambio refería dicha obligación a quienes recibieran servicios de subcontratación laboral en términos de la Ley Federal del Trabajo.

Una vez seguido el procedimiento que marca nuestra Constitución Política para el proceso legislativo (Iniciativa, aprobación, sanción, publicación e Inicio de Vigencia), los gobernados podemos contar con el nacimiento de una ley, misma que habrá que respetar en virtud de lo que es: una ley.

El problema surge cuando existen dudas en su alcance tal es el caso al que nos estamos refiriendo. Esto se agrava cuando lo que se pone en riesgo no es la posibilidad de recibir una sanción por incumplimiento de una retención, sino que se podría perder la deducción de las erogaciones en las que no se hubiera realizado.

Hemos escuchado diversos criterios, todos encaminados a aclarar el tema, lamentablemente algunos distan mucho de otros, por lo cual la desorientación ha cundido entre los contribuyentes.

Consideramos muy importante revisar a conciencia los conceptos que estamos incluyendo en los contratos y en las facturas, pues es ahí donde debemos dejar plasmado con claridad ¿qué servicios estamos prestando? y si en ellos se incluye el poner a disposición personal a favor de nuestro cliente.

Si bien es cierto que tenemos una iniciativa en la cual se hace una clara referencia a que esta retención va encaminada a un supuesto que a final de cuentas no queda claramente así expresado en el texto legal, podemos utilizar los diversos métodos de interpretación jurídica, que podrían llegar sin problema alguno a dejarnos en claro cuál es el verdadero sentido que tuvo desde un inicio esta propuesta de reforma.

No obstante, lo anterior, consideramos que el escenario ideal para finalizar este controvertido tema será una aclaración de la autoridad fiscal donde deje claro el sentido que debemos darle al ordenamiento referido y la forma en la que será considerado al momento de realizar cualquier acto de verificación o fiscalización.

PCFI. Y Lic. Héctor Amaya Estrella

Vicepresidente de Fiscal del IMCP

INCREMENTO DE LA UMA

El salario mínimo no cumplía con la función social para satisfacer las necesidades normales de las familias, por lo que es necesario que éste se incremente gradualmente de tal forma que pueda dar una mejor calidad de vida a los trabajadores y a sus familias.

Adicionalmente, también cumplía la función de unidad de cálculo para determinar las obligaciones federales en cuanto a impuestos, aportaciones al Seguro Social, derechos, contribuciones de mejoras, cálculo de exenciones y multas; todos estos se calculaban en veces salario mínimo, por lo que, con el incremento al salario mínimo todas estas exenciones y obligaciones se incrementan sustancialmente afectando a los contribuyentes y a los trabajadores, por lo que fue necesario utilizar otro valor, lo que dio lugar a determinación de la UMA.

La UMA es la Unidad de Medida y Actualización que en conformidad a lo previsto en el artículo segundo fracción III, de la Ley para Determinar el Valor de la Unidad de Medida y Actualización (LDVUMA), este valor se utiliza como unidad de cuenta, índice, base, medida o referencia para determinar la cuantía del pago de las obligaciones y supuestos previstos en las Leyes Federales, de las entidades federativas y de las disposiciones jurídicas que emanen de dichas leyes.

El valor de la UMA se calcula y se determina anualmente por el INEGI, de conformidad con lo previsto en el artículo 4º de la LDVUMA, este valor se obtiene multiplicando el valor diario de la UMA del año inmediato anterior por el resultado de la suma de uno, más la variación interanual del Índice Nacional de Precios al Consumidor (INPC) del mes de diciembre del año inmediato anterior.

Para lo cual, esta UMA sirvió de base para desindexar las obligaciones y derechos de los contribuyentes y trabajadores del incremento de los salarios mínimos.

El salario mínimo y la UMA se han ido incrementando de 2016 a la fecha de acuerdo a la siguiente tabla:

| Año | Var. % VSM | Valor VSM | Var. % UMA | Valor UMA |

| 2016 | 4.20% | $73.04 | — | $73.04 |

| 2017 | $4.00 (MIR) x (1+3.90%) | $80.04 | 3.36% | $75.49 |

| 2018 | $5.00 (MIR) x (1+3.90%) | $88.36 | 6.77% | $80.60 |

| 2019 | $9.43 (MIR) x (1+5.00%) | $102.68 | 4.83% | $84.49 |

| 2020 | $14.67 (MIR) x 1+5.00%) | $123.22 | 2.83% | $86.88 |

El incremento porcentual UMA, no deberá rebasar el crecimiento porcentual del salario mínimo.

CPC. Javier Juárez Ocoténcatl

Integrante de la CROSS

ÍNDICE MEXICANO DE CONFIANZA

ECONÓMICA DEL IMCP

Reporte para el mes de diciembre de 2019

El Índice Mexicano de Confianza Económica (IMCE) se recuperó en el último mes de 2019 después de haber caído en noviembre al nivel más bajo que se tiene registrado, influido en gran parte por un repunte en el índice de expectativas.

Realizado por: Sofía Santoscoy Pineda y Ernesto O´Farrill Santoscoy

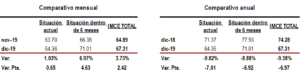

El IMCE de diciembre de 2019 mejoró a una tasa mensual de +3.73% para alejarse de la caída de –2.67% del mes precedente, agregando +2.42 puntos a sus niveles para ubicarse en 67.31 puntos desde los 64.89 puntos de noviembre. Al interior, la Situación Actual arrojó un incremento por +1.03% (+0.65 pts.) para quedar en 64.36 puntos, mientras que la Situación Futura que corresponde a los próximos seis meses, avanzó de manera importante por +6.97% para colocarse en 71.01 unidades con +4.63 unidades más que el mes precedente.

En contraste, el IMCE de diciembre se hundió por –9.38% (-6.97 pts.) respecto al mismo mes de 2018, acumulando nueve meses consecutivos con declives, como consecuencia de una reducción por –9.82% (-7.01 pts.) en la Situación Actual y de -8.88% (-6.92 pts.) en la Situación Futura.

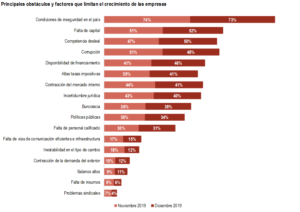

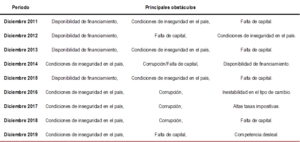

En diciembre de 2019, las condiciones de inseguridad fueron elegidas con el 73% de las respuestas, como el principal obstáculo que limita el crecimiento de las empresas, seguido por la falta de capital con el 52% de la elección y la competencia desleal con 50% en tanto que la corrupción descendió al cuarto lugar.

Fuente: Bursamétrica con datos del Instituto Mexicano de Contadores Públicos, IMEF, NASM, INEGI, Walmex, AMIA, BMV, IMSS.

Lic. Ernesto O´Farril Santoscoy.

Presidente de la Comisión de Análisis Económico del IMCP

Lic. Sofía Santoscoy Pineda

Descarga el archivo PDF, aquí.