Lic. Eduardo Díaz Guzmán

Integrante de la Comisión del IMCP

Ante las Administraciones

Generales de Fiscalización del SAT

1.Preámbulo

_____________________

La reforma que se comenta ha suscitado diversas interpretaciones en cuanto a su alcance, en especial la relativa a la retención del impuesto al valor agregado por parte de los prestatarios, por lo que para efectos de estar en posibilidad de emitir una opinión analizaremos las reformas que sobre el tema se han efectuado a la legislación a partir de 2017.

2.Antecedentes

_____________________

Por razones diversas, algunas entidades, contribuyentes o no, han optado por contratar de otras entidades la prestación de ciertos servicios que pueden estar directamente relacionados con su actividad productiva o consistir en servicios auxiliares o complementarios distintos.

En muchos de los casos, las prestadoras de servicios proporcionan al prestatario el personal que habrá de ejecutarlos conforme a instrucciones de este último sin que, a juicio de los contratantes, se cree una relación de carácter laboral entre el prestatario y los empleados del prestador.

En estos casos, el prestatario al efectuar el pago de la contraprestación al prestador sólo está obligado, fiscalmente hablando, a aceptar el traslado del impuesto al valor agregado que le hace el prestatario, pues al ser el personal que desempeña el servicio trabajador de la prestadora del servicio, es a ésta a quien corresponde el cumplimiento de las obligaciones derivadas de la relación laboral como retenciones de impuestos como aportaciones de seguridad social, así como el entero del impuesto al valor agregado trasladado a sus clientes.

Como se ha difundido ampliamente por las autoridades fiscales, en la práctica se han conocido casos en que los prestadores de servicios mencionados omiten cumplir con las obligaciones mencionadas, lo que provoca una evasión tributaria muy importante.

3.Reforma Fiscal de 2017

_____________________

Partiendo de la reforma efectuada en 2012 a la Ley Federal del Trabajo[1], como medidas para combatir a quienes evaden sus obligaciones fiscales, el Partido de la Revolución Democrática (PRD), presentó en el mes de septiembre de 2016 una iniciativa para incluir como requisito de las deducciones que cuando se trate de actividades de subcontratación laboral, el contratante deberá obtener del subcontratista y éste estará obligado a entregarle, copia de los comprobantes fiscales por concepto de pago de salarios de los trabajadores que le hayan proporcionado el servicio subcontratado, de los acuses de recibo, así como de la declaración de entero de las retenciones de impuestos efectuadas a dichos trabajadores y de pago de las cuotas obrero patronales al Instituto Mexicano del Seguro Social.

En su iniciativa señala que dicha propuesta constituye una medida que evitará prácticas de evasión fiscal y fortalecerá el control de obligaciones de los contribuyentes por parte de las autoridades fiscales ante las diferentes conductas que se han detectado en el uso de la figura de la subcontratación, en razón de que la misma no prohíbe la deducción del servicio de subcontratación, sino que exige al contratante de dicho servicio contar con la documentación que acredite que la empresa contratista ha realizado correctamente el pago de los salarios a los trabajadores y, en consecuencia, ha realizado las retenciones en materia del impuesto sobre la renta y de las que corresponden a las cuotas obrero patronales.

Habiéndose aprobado por la Cámara de Diputados la iniciativa del PRD, se adicionó un tercer párrafo a la fracción V del artículo 27 de la Ley del Impuesto sobre la Renta que estableció como requisito de la deducción:

Tratándose de subcontratación laboral en términos de la Ley Federal del Trabajo, el contratante deberá obtener del contratista copia de los comprobantes fiscales por concepto de pago de salarios de los trabajadores que le hayan proporcionado el servicio subcontratado, de los acuses de recibo, así como de la declaración de entero de las retenciones de impuestos efectuadas a dichos trabajadores y de pago de las cuotas obrero patronales al Instituto Mexicano del Seguro Social. Los contratistas estarán obligados a entregar al contratante los comprobantes y la información a que se refiere este párrafo.

También propuso una reforma a la Ley del Impuesto al Valor Agregado con la finalidad de evitar prácticas de evasión fiscal y acreditamientos improcedentes en materia del IVA por la falta de entero del impuesto trasladado por el contratista al contratante en las operaciones de subcontratación laboral.

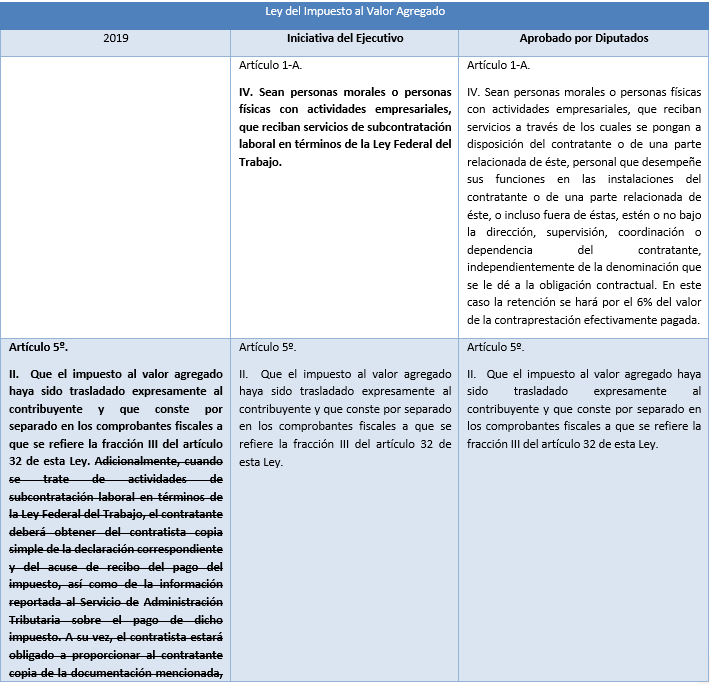

Con motivo de la propuesta del PRD la Cámara de Diputados aprobó adicionar lo resaltado en negritas a los artículos 5º, fracción II y 32 fracción VIII de la Ley del Impuesto al Valor Agregado como sigue:

Artículo 5o.

II. Que el impuesto al valor agregado haya sido trasladado expresamente al contribuyente y que conste por separado en los comprobantes fiscales a que se refiere la fracción III del artículo 32 de esta Ley. Adicionalmente, cuando se trate de actividades de subcontratación laboral en términos de la Ley Federal del Trabajo, el contratante deberá obtener del contratista copia simple de la declaración correspondiente y del acuse de recibo del pago del impuesto, así como de la información reportada al Servicio de Administración Tributaria sobre el pago de dicho impuesto. A su vez, el contratista estará obligado a proporcionar al contratante copia de la documentación mencionada, misma que deberá ser entregada en el mes en el que el contratista haya efectuado el pago. El contratante, para efectos del acreditamiento en el mes a que se refiere el segundo párrafo del artículo 4o. de esta Ley, en el caso de que no recabe la documentación a que se refiere esta fracción deberá presentar declaración complementaria para disminuir el acreditamiento mencionado;

Artículo 32.

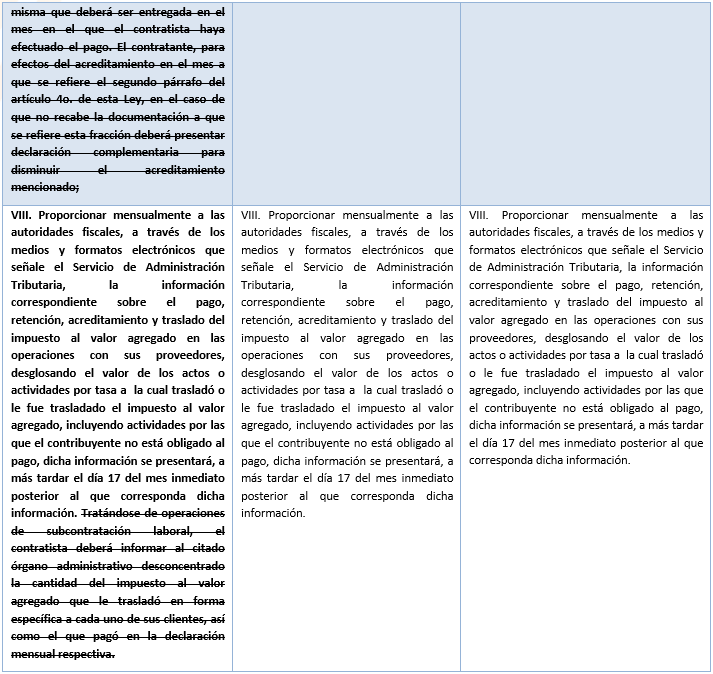

VIII. Proporcionar mensualmente a las autoridades fiscales, a través de los medios y formatos electrónicos que señale el Servicio de Administración Tributaria, la información correspondiente sobre el pago, retención, acreditamiento y traslado del impuesto al valor agregado en las operaciones con sus proveedores, desglosando el valor de los actos o actividades por tasa a la cual trasladó o le fue trasladado el impuesto al valor agregado, incluyendo actividades por las que el contribuyente no está obligado al pago, dicha información se presentará, a más tardar el día 17 del mes inmediato posterior al que corresponda dicha información. Tratándose de operaciones de subcontratación laboral, el contratista deberá informar al citado órgano administrativo desconcentrado la cantidad del impuesto al valor agregado que le trasladó en forma específica a cada uno de sus clientes, así como el que pagó en la declaración mensual respectiva.

4.Reforma Fiscal 2020

_____________________

Iniciativa

En la iniciativa presentada por el Ejecutivo Federal en septiembre de 2019, con relación a la reforma aprobada desde 2017 expuso: con la finalidad de facilitar el cumplimiento de dicha obligación, el SAT construyó una herramienta electrónica de carácter opcional que permitiría que los contratistas aceptaran que dicho órgano desconcentrado proporcionara su información al contratante, así como la incorporación de los datos del contrato y de los trabajadores, además de cargar, para consultar información que ya cuenta en sus sistemas como el Comprobante Fiscal Digital por Internet (CFDI), declaraciones de retenciones, y a los contratantes verificar a través de dicha herramienta el cumplimiento de las obligaciones del contratista.

Sin embargo, dicha herramienta a la fecha no ha funcionado correctamente, por lo que con el fin de que los contratantes puedan cumplir con sus obligaciones y las autoridades fiscales puedan verificar el cumplimiento de sus obligaciones, se proponen modificaciones a las leyes del impuesto sobre la renta y del impuesto al valor agregado.

En materia de IVA, se propone establecer la obligación de los contribuyentes contratantes de los servicios de subcontratación laboral en términos de la legislación laboral de calcular, retener y enterar, ante las autoridades fiscales, el impuesto causado por dichas operaciones. Con ello, se asegurará el pago del IVA y, en consecuencia, será procedente el acreditamiento del impuesto que le fue trasladado al contratante, toda vez que conforme a la mecánica establecida en la citada Ley, primero debe efectuarse el entero de la retención y posteriormente llevar a cabo su acreditamiento.

En materia del ISR, y para ser acorde con dicha propuesta, se propone establecer dentro de los requisitos de las deducciones que solo procederán cuando de conformidad con la Ley del ISR y otras disposiciones fiscales, como es el caso de la Ley del Impuesto al Valor Agregado(Ley del IVA), el contribuyente cumpla con la obligación de efectuar la retención y entero de los impuestos a cargo de terceros, o que, en su caso, se recabe de éstos copia de los documentos en que conste el pago de dichos impuestos. Adicionalmente, se precisa que tratándose del requisito de deducibilidad de aquellos pagos que se hagan a contribuyentes que causen el IVA, que consiste en que dicho impuesto se traslade en forma expresa y por separado en el CFDI correspondiente, además se deberá cumplir con la obligación de retención y entero del IVA que, en su caso, se establezca en la Ley de la materia.

Por ello, se propone adicionar una fracción IV al artículo 1o.-A de la Ley del IVA, con el fin de establecer la obligación de los contribuyentes contratantes de los servicios de subcontratación laboral en términos de la legislación laboral de calcular, retener y enterar, ante las autoridades fiscales, el impuesto causado por dichas operaciones[2]. Con ello, se asegurará el pago del IVA y, en consecuencia, será procedente el acreditamiento del impuesto que le fue trasladado al contratante, toda vez que conforme a la mecánica establecida en la Ley, primero debe efectuarse el entero de la retención y posteriormente llevar a cabo su acreditamiento.

Asimismo, como consecuencia de lo anterior, se propone reformar los artículos 5o., fracción II y 32, fracción VIII de la Ley del IVA, a fin de eliminar las obligaciones que los mismos establecen para los contratantes y contratistas, de proporcionar documentación e información sobre las operaciones de subcontratación laboral que realicen, en virtud de que dichas obligaciones se originaron para asegurar el adecuado pago del impuesto, situación que se logrará con la retención del IVA antes propuesta.

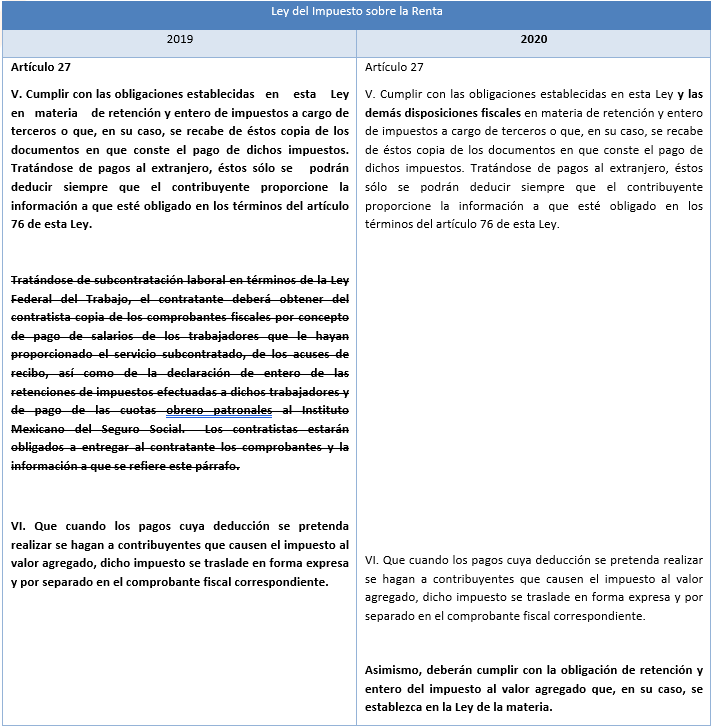

En lo relativo al impuesto sobre la renta, propone reformar el primer párrafo de la fracción V del artículo 27 de la Ley del Impuesto sobre la Renta adicionando el texto resaltado en negritas como sigue:

V. Cumplir con las obligaciones establecidas en esta Ley y las demás disposiciones fiscales en materia de retención y entero de impuestos a cargo de terceros o que, en su caso, se recabe de éstos copia de los documentos en que conste el pago de dichos impuestos. Tratándose de pagos al extranjero, éstos sólo se podrán deducir siempre que el contribuyente proporcione la información a que esté obligado en los términos del artículo 76 de esta Ley.

Asimismo, propone eliminar el tercer párrafo a dicha fracción que se adicionó a partir de 2017 y adicionar el texto resaltado en negritas a la fracción VI del mismo artículo como sigue:

VI. Que cuando los pagos cuya deducción se pretenda realizar se hagan a contribuyentes que causen el impuesto al valor agregado, dicho impuesto se traslade en forma expresa y por separado en el comprobante fiscal correspondiente. Asimismo, deberán cumplir con la obligación de retención y entero del impuesto al valor agregado que, en su caso, se establezca en la Ley de la materia.

Dictamen

El dictamen emitido por la Cámara de Diputados reproduce prácticamente en su totalidad los argumentos contenidos en la iniciativa presidencial, aprobando las reformas propuestas a la Ley del Impuesto Sobre la Renta y, sin explicación alguna, en la reforma aprobada, que adiciona una fracción IV al artículo 1-A de Ley del Impuesto al Valor Agregado, elimina toda referencia a la subcontratación modificando el texto propuesto por el ejecutivo, para establecer la obligación de retener a quienes:

IV. Sean personas morales o personas físicas con actividades empresariales, que reciban servicios a través de los cuales se pongan a disposición del contratante o de una parte relacionada de éste, personal que desempeñe sus funciones en las instalaciones del contratante o de una parte relacionada de éste, o incluso fuera de éstas, estén o no bajo la dirección, supervisión, coordinación o dependencia del contratante, independientemente de la denominación que se le dé a la obligación contractual. En este caso la retención se hará por el 6% del valor de la contraprestación efectivamente pagada.

Consideraciones

Al no explicarse a detalle cuál fue la intención del Legislativo al redactar la fracción IV arriba transcrita, hay quien sostiene que dicha obligación sólo aplica a la subcontratación en los términos previstos por la Ley Federal del Trabajo concluyendo, consecuentemente, que no debe efectuarse retención alguna cuando se presten servicios auxiliares o complementarios no propios para la generación de sus ingresos.

En nuestra opinión, la eliminación expresa a la subcontratación, como venía en la iniciativa, indica que la intención de la reforma aprobada por los diputados fue establecer la obligación de retener el impuesto a cualquier persona que, bajo cualquier figura jurídica incluida la subcontratación, proporcione al prestatario personal para que ejecute los servicios contratados.

Ante las múltiples opiniones vertidas por estudiosos de lo fiscal, debido al riesgo que implicaría la omisión en la retención del impuesto al valor agregado para el retenedor, con fecha 31 de enero de 2020, el Servicio de Administración Tributaria publicó en su página el siguiente Criterio Normativo:

46/IVA/N Retención del 6% al impuesto al valor agregado a que se refiere la fracción IV del artículo 1o-A de la Ley del IVA

El artículo 1o-A, fracción IV de la Ley del IVA señala que están obligadas a retener el impuesto que se les traslade, aquellas personas morales o personas físicas con actividades empresariales que reciban servicios a través de los cuales se pongan a disposición del contratante o de una parte relacionada de éste, personal que desempeñe sus funciones en las instalaciones del contratante o de una parte relacionada de éste, o incluso fuera de éstas, estén o no bajo la dirección, supervisión, coordinación o dependencia del contratante, independientemente de la denominación que se le dé a la obligación contractual y dicha disposición específica que la retención se hará por el 6% del valor de la contraprestación efectivamente pagada.

Por su parte, el artículo 5 del CFF menciona que las disposiciones fiscales que establezcan cargas a los particulares y las que señalan excepciones a las mismas, así como las que fijan las infracciones y sanciones, son de aplicación estricta. Sobre el particular, la Suprema Corte de Justicia de la Nación ha señalado que tratándose de normas de aplicación estricta es válido, para fines de su interpretación, acudir a diversos métodos, entre los que se encuentra el teleológico o exegético.

En este sentido, aun y cuando en el proceso legislativo que dio origen a la reforma al artículo 1o-A, fracción IV de la Ley del IVA inicialmente se hacía mención a la retención del impuesto respecto de los servicios de subcontratación laboral a que se refiere la Ley Federal del Trabajo, durante la dictaminación efectuada por la Comisión de Hacienda y Crédito Público de la Cámara de Diputados se eliminó tal referencia y el precepto fue aprobado en esos términos, por lo que, para efectos fiscales, debe tenerse que, los servicios objeto de retención son los que se describen en el citado precepto, es decir, todos aquellos en los que se pone a disposición del contratante o de una parte relacionada de éste, personal que, esté o no bajo su dirección, supervisión, coordinación o dependencia, e independientemente de la denominación que se le dé a la obligación contractual.

Por lo anterior, cuando una persona moral del Título II o del Título III de la LISR o una persona física con actividad empresarial, en su calidad de contratante, reciba servicios en los que se ponga personal a su disposición, se entiende que habrá retención cuando las funciones de dicho personal sean aprovechados de manera directa por el contratante o por una parte relacionada de éste. Por el contrario, no habrá retención si los servicios prestados corresponden a un servicio en el que el personal del contratista desempeña funciones que son aprovechadas directamente por el propio contratista.

5.Conclusiones

_____________________

Como puede apreciarse de la lectura de los dos últimos párrafos del criterio, en él se adiciona el aprovechamiento directo de los servicios como elemento determinante para generar la obligación de retener por parte de la persona que hace pagos al prestador de los servicios.

Así pudiera entenderse que, si el personal que ejecuta los servicios contratados no recibe instrucciones del prestatario, no existirá un aprovechamiento directo y consecuentemente, no habrá obligación de retener el impuesto, aunque es evidente que los servicios prestados siempre serán aprovechados por el prestatario.

¿Qué debe entenderse por aprovechamiento directo?

En los casos en los que la prestación de servicios se realice por personal que sin recibir instrucciones del prestatario los ejecute en las instalaciones de éste, como sería la reparación o mantenimiento de maquinaria y equipo, ¿el aprovechamiento es directo?

A juicio de las autoridades fiscales sí lo es, como se desprende de la respuesta a la pregunta frecuente por ellas publicada que se transcribe a continuación:

Servicios de mantenimiento de equipos

2.- Si con motivo de mis actividades empresariales como persona física, requiero el mantenimiento preventivo de mis equipos de cómputo y para ello celebro un contrato de servicios con una persona moral donde se pone a mi disposición el personal para realizar dicho mantenimiento. ¿Debo retener el 6% del IVA por dichos servicios?

Respuesta: Sí, debe realizarse la retención ya que implica la puesta a disposición de personal cuyos servicios son aprovechados directamente por la contratante. Con independencia de la denominación que se le dé a la obligación contractual. Esto se debe a que dicha contratante es la beneficiaria directa del mantenimiento preventivo del equipo de cómputo.

Si bien es cierto que el prestatario indica al personal que ejecutará los servicios dónde y cuándo deberá llevarlos a cabo, lo cierto es que no los instruirá cómo ejecutarlos, pues el personal proporcionado debiera hacerlo atendiendo a su capacidad técnica, consecuentemente, los servicios son aprovechados por el prestatario, pero todo parece indicar que no debieran ser objeto de retención.

El criterio emitido adiciona concepto, pero sigue la indefinición.

Cabe aclarar que con la eliminación de los requisitos de deducibilidad establecidos en la fracción V, la modificación efectuada a la fracción VI del artículo 27 de la Ley del Impuesto Sobre la Renta y la eliminación de los requisitos establecidos en los artículos 5 y 32 fracción VIII de la Ley del Impuesto al Valor Agregado, pareciera que basta con efectuar la retención y entero de este último para deducir este tipo de gastos y acreditar el impuesto al valor agregado. No obstante, sigue existiendo la presunción de inexistencia de las operaciones amparadas cuando se den los supuestos del artículo 69-B del Código Fiscal de la Federación.

Cuadro comparativo de los textos reformados y de la iniciativa presidencial y lo aprobado por el H. Congreso de la Unión

[1] Artículo 15-A. El trabajo en régimen de subcontratación es aquel por medio del cual un patrón denominado contratista ejecuta obras o presta servicios con sus trabajadores bajo su dependencia, a favor de un contratante, persona física o moral, la cual fija las tareas del contratista y lo supervisa en el desarrollo de los servicios o la ejecución de las obras contratadas.

Este tipo de trabajo, deberá cumplir con las siguientes condiciones:

a) No podrá abarcar la totalidad de las actividades, iguales o similares en su totalidad, que se desarrollen en el centro de trabajo.

b) Deberá justificarse por su carácter especializado.

c) No podrá comprender tareas iguales o similares a las que realizan el resto de los trabajadores al servicio del contratante.

De no cumplirse con todas estas condiciones, el contratante se considerará patrón para todos los efectos de esta Ley, incluyendo las obligaciones en materia de seguridad social.

[2] Artículo 1-A

IV. Están obligados a efectuar la retención del impuesto que se les traslade, los contribuyentes que se ubiquen en alguno de los siguientes supuestos:

Sean personas morales o personas físicas con actividades empresariales, que reciban servicios de subcontratación laboral en términos de la Ley Federal del Trabajo.