PUNTOS RELEVANTES DEL DICTAMEN FISCAL

I. ¿Qué es el dictamen fiscal?

Es un instrumento que ha servido al SAT para coadyuvar en la recaudación de los impuestos.

El contador público que dictamina para efectos fiscales debe señalar que los estados financieros son elaborados por el contribuyente, y el contador expresa una opinión sobre los mismos, una vez que revisó el cumplimiento de las obligaciones fiscales del contribuyente.

Una auditoría se lleva a cabo cumpliendo con las Normas Internacionales de Auditoría (NIA), con lo dispuesto en el Código de Ética Profesional del Instituto Mexicano de Contadores Públicos, A.C., con la fracción II del artículo 52 del CFF y el artículo 60 del RCFF; por lo que el contador está obligado a mantener una independencia en relación con el contribuyente.

II. ¿Cuáles son las modificaciones importantes al dictamen fiscal?

El artículo 32-A del CFF establece que están obligados a dictaminar sus estados financieros, por contador público inscrito, los contribuyentes que en el último ejercicio fiscal inmediato anterior declarado hayan obtenido ingresos acumulables para efectos del impuesto sobre la renta iguales o superiores a $1,650,490,600, así como aquellos que al cierre del ejercicio fiscal inmediato anterior tengan acciones colocadas entre el gran público inversionista de la bolsa de valores.

El mismo artículo 32-A del CFF también contempla que las personas físicas con actividades empresariales y las personas morales, que en el ejercicio inmediato anterior hayan obtenido ingresos acumulables superiores a $122,814,830 que el valor de su activo determinado en los términos de las reglas de carácter general que al efecto emita el SAT, sea superior a $97,023,720 o que, por lo menos, 300 de sus trabajadores les hayan prestado servicios en cada uno de los meses del año inmediato anterior, podrán optar por dictaminar sus estados financieros. No podrán ejercer la opción las entidades paraestatales de la Administración Pública Federal.

En ambos casos se tendrá que cumplir con lo establecido en el artículo 52 del CFF; destacando que, cuando el contador público inscrito tenga conocimiento de que el contribuyente ha incumplido con las disposiciones fiscales y aduaneras o que ha llevado a cabo alguna conducta que pueda constituir la comisión de un delito fiscal, deberá informarlo a la autoridad fiscal.

Cuando el contador público inscrito haya tenido conocimiento de un hecho probablemente constitutivo de delito sin haberlo informado en el informe fiscal, se considerará responsable de encubrimiento que se sanciona con prisión de tres meses a seis años.

Finalmente, el plazo para la presentación del dictamen fiscal se reduce del 15 de julio al 15 de mayo del ejercicio inmediato posterior.

Es importante señalar que dentro de la reforma en comento, el legislador no introdujo un régimen de transición que pudiera dar seguridad y certeza, tanto a contribuyentes como a auditores, sobre el ámbito de aplicación temporal de las diversas obligaciones y sanciones previstas por la norma. Todo ello, coloca a los sujetos obligados en una situación de inseguridad jurídica al poder existir una interpretación divergente con las autoridades fiscales, sobre la temporalidad en el cumplimiento de las diversas obligaciones sustantivas y adjetivas, derivadas de la reforma.

Por tal razón, el IMCP ha iniciado una labor de acercamiento con las autoridades fiscales cuyo objetivo es discutir los alcances de las diversas obligaciones en la materia, tendientes a la pronta emisión de reglas de carácter general que den certidumbre a la profesión, y que resulten compatibles con nuestra práctica profesional y orden jurídico constitucional.

Dra. Laura Grajeda Trejo

Presidenta del IMCP

***

PREVENCIÓN DE LAVADO DE DINERO, PUNTOS A CONSIDERAR EN 2022

Beneficiario Controlador

Con el objetivo de combatir transacciones y operaciones de LD, así como para efectos de intercambiar información, las administraciones tributarias deben tener acceso en tiempo y forma a la identidad de los beneficiarios controladores de todas las personas jurídicas y figuras jurídicas constituidas en el territorio, lo cual se traduce en la obligación por parte de las autoridades de garantizar la disponibilidad y el acceso a dicha información, además de ser correcta y estar actualizada.

El concepto de beneficiario controlador del GAFI, adoptado por el Foro Global sobre Transparencia e Intercambio de Información con Fines Fiscales de la OCDE, es el marco de referencia para todas las administraciones y debe entenderse como la persona o grupos de personas físicas que efectivamente controlen o se beneficien económicamente de una persona jurídica o figura jurídica, dicho control o beneficio económico se puede ejercer teniendo un porcentaje importante de las acciones de la entidad, o bien, ese porcentaje representa una participación significativa del derecho a voto o de la capacidad para nombrar o remover a los miembros directivos de la entidad.

Por lo anterior, se adicionan al CFF los artículos 32-B Ter, 32-B Quáter y 32-B Quinquies para establecer la obligación respecto de las personas morales, las fiduciarias, los fideicomitentes o fideicomisarios, entre otros, de obtener y conservar, como parte de su contabilidad y a proporcionar al Servicio de Administración Tributaria, la información relativa a sus beneficiarios controladores en forma fidedigna, completa y actualizada.

Los registros públicos en la Ciudad de México y en los Estados de la República, la UIF, la CNBV, la CONSAR o la CNSF, coadyuvarán con el SAT, a través de la celebración de convenios de colaboración o de intercambio de información y en cualquiera otra forma que autoricen las disposiciones aplicables, para corroborar la exactitud y veracidad de la información que sea proporcionada por las personas morales; fiduciarias, fideicomitentes o fideicomisarios; las partes contratantes o integrantes en el caso de cualquier otra figura jurídica obligada; terceros con ellos relacionados; personas que intervengan en la celebración de contratos o actos jurídicos, así como entidades financieras e integrantes del sistema financiero relativa a beneficiarios controladores.

Para la interpretación de lo dispuesto en este artículo serán aplicables las Recomendaciones emitidas por el GAFI y por el Foro Global sobre Transparencia e Intercambio de Información con Fines Fiscales organizado por la OCDE, acorde a los estándares internacionales de los que México forma parte, cuando su aplicación no sea contraria a la naturaleza propia de las disposiciones fiscales mexicanas.

Se adicionan de los artículos 84-M y 84-N al CFF, que prevén los supuestos de infracciones y sanciones en materia de beneficiario controlador.

Las sanciones que se proponen contemplan un mínimo y un máximo que permitirán a la autoridad fiscal fijar la sanción correspondiente a las diversas conductas que se plantean como infracciones, no con un fin recaudatorio, sino eminentemente disuasivo atendiendo a los bienes jurídicamente protegidos y que resultan de la asunción de un compromiso internacional sustentado en el cumplimiento del estándar mínimo de intercambio de información previa petición.

I. No obtener, no conservar o no presentar la información a que se refiere el artículo 32-B Ter de este Código o no presentarla a través de los medios o formatos que señale el Servicio de Administración Tributaria dentro de los plazos establecidos en las disposiciones fiscales. De $1,500,000.00 a $2,000,000.00 por cada beneficiario controlador.

II. No mantener actualizada la información relativa a los beneficiarios controladores a que se refiere el artículo 32-B Ter de este Código. De $800,000.00 a $1,000,000.00 por cada beneficiario controlador.

III. Presentar la información a que se refiere el artículo 32-B Ter de este Código de forma incompleta, inexacta, con errores o en forma distinta a lo señalado en las disposiciones aplicables. De $500,000.00 a $800,000.00 por cada beneficiario controlador.

Prevención de lavado de dinero por la Federación Internacional de Contadores Públicos (IFAC)

Seis nuevos documentos: https://www.ifac.org/knowledge-gateway/preparing-future-ready-professionals/discussion/anti-money-laundering-basics

C.P.C. PCFI y PCPLD Silvia Rosa Matus de la Cruz

Vicepresidenta de Práctica Externa

***

SEGURIDAD SOCIAL E INFONAVIT PARA NO TRABAJADORES

La forma en la que hoy recibimos o prestamos servicios se ha modificado como consecuencia de los avances en la tecnología, la modernización de los procesos, la digitalización y, por supuesto, por situaciones atípicas derivadas de la pandemia. La necesidad de disminuir la presencia física por parte de los colaboradores y el acceso a los servicios en línea, han traído como resultado la modificación de las dinámicas laborales, llevándonos a un punto en donde no es tan sencillo identificar cuándo estamos ante una relación laboral y cuándo ante una meramente mercantil, o comercial. Las plataformas digitales y sus participantes podrían ser el mejor ejemplo de esta situación.

De la mano de estas modificaciones en la dinámica social, se ha generado la necesidad inminente de “deslaboralizar” el acceso a la seguridad social contributiva y todo lo que esto implica. Cada vez nos encontramos con más frecuencia con personas que, ante la disminución de las plazas laborales, tienen como única salida la de auto emplearse y a pesar de ser trabajadores, entramos en una situación subjetiva en donde la misma persona es el trabajador y el patrón.

Personas que, a pesar de poder calificar como trabajadores, sus ingresos no corresponden un salario, no hay un patrón identificado, o bien es el mismo y esto genera una desigualdad respecto al acceso a la seguridad social contributiva, en particular la que se refiere a las prestaciones que el IMSS e INFONAVIT proporcionan a los trabajadores; créditos hipotecarios de interés social, acceso a servicios médicos, guarderías y por supuesto las pensiones.

En consecuencia, miles de personas simplemente no tenían acceso a estos beneficios por el hecho de no encuadrar en la figura de trabajador que nuestras leyes señalan.

Se tienen por supuesto las necesidades de los servicios que hasta hace poco tiempo estaban destinados exclusivamente a los trabajadores “tradicionales” que formaban parte de una relación laboral y en consecuencia eran afiliados al seguro social con el correspondiente acceso a los créditos de vivienda del INFONAVIT.

Esto por supuesto que ha ido generando un hueco, en donde miles de personas trabajadoras independientes, a pesar de tener la necesidad de seguridad social, por una situación técnica no solo carecían de estos servicios si no que el acceso a los mismos por cuenta propia era improcedente y en los esquemas en donde se pretendía cubrir esta carencia nos encontrábamos con serias limitaciones en cuanto a cobertura. Pensar en temas de acceso a una pensión o un crédito hipotecario era prácticamente imposible.

Sin embargo, recientemente han surgido dos aspectos en materia de seguridad social que podrían en el corto plazo revertir esta situación, nos referimos a la reforma de finales de 2020 en materia de INFONAVIT y la creación del programa piloto para trabajadores independientes que a través del H. Consejo Técnico del IMSS se ha puesto a disposición de estas personas.

En términos generales las modificaciones consisten justamente en proporcionar el acceso a estos servicios y coberturas sin la necesidad de tener vigente o haber tenido una relación laboral, así es seguridad social para no trabajadores.

Reforma a la Ley del INFONAVIT

En diciembre de 2020 la Ley del INFONAVIT sufrió una importante reforma, con múltiples beneficios, tasas más accesibles, mensualidades fijas, el tratamiento de las aportaciones patronales como pagos anticipados y sobre todo la modificación al artículo 41 al referirse a la definición de trabajadores derechohabientes, pasando de referirse exclusivamente a los trabajadores tradicionales para apertura su cobertura a cualquier persona titular de depósitos a su favor en la subcuenta de ahorro para la vivienda. Abriendo con esto la posibilidad de acceso a créditos en las mismas condiciones que los trabajadores a estos prestadores de servicios independientes.

PPTI del Instituto Mexicano del Seguro Social

Por su lado, en enero de 2021 el Seguro Social echó a andar su Programa Piloto para Trabajadores Independientes (PPTI), que es en términos muy sencillos el acceso a la cobertura y prestaciones exactamente igual que las que tendría un trabajador, incluyendo las prestaciones en dinero; subsidios por incapacidad y pensiones. Todo lo anterior a través de un pago mensual que resulta el equivalente a la suma de las aportaciones patronales y obreras que se hacen tradicionalmente a este Instituto. Se genera en consecuencia una opción inmejorable en muchos aspectos de cobertura para estos trabajadores independientes incluyendo en este aseguramiento incluso a los beneficiarios y que convierten temas como el riesgo a una invalidez o incapacidad para desempeñar sus labores, en una contingencia protegida.

Sin duda, esto es un determinante paso en la universalización de la seguridad social y nosotros como profesión organizada celebramos estas acciones y trabajaremos en su difusión, esto sin dejar de lado que habrá que tomar las medidas necesarias para que estos esquemas no se conviertan en herramientas para la elusión de las obligaciones fiscales y de seguridad social de los patrones.

C.P.C. y PCFI Rolando Silva Briceño

Vicepresidenta de Apoyo a Federadas

***

TERMÓMETRO TRIBUTARIO – LO QUE DEBEN CONOCER LOS CONTRIBUYENTES PARA 2022

- Régimen de Incorporación Fiscal (RIF) ¿Desaparece en 2022? Si bien todas las disposiciones fiscales referentes al RIF, tanto en ISR, IVA o IEPS se derogan para el año 2022, mediante disposiciones transitorias se contempla la posibilidad de continuar pagando todos estos impuestos hasta que cada contribuyente agote su periodo de 10 años en ese régimen, obtenga ingresos anuales superiores a los $2,000,000 o bien cada inicio de año opte por abandonar dicho régimen. Esta opción incluye los beneficios contenidos en la Ley de Ingresos de la Federación de 2021, correspondientes a las facilidades y estímulos en materia de IVA y IEPS. Todos aquellos que deseen ejercer esta opción deberán presentar un aviso a más tardar el 31 de enero de 2022. Esta opción no es aplicable a quienes hayan iniciado en el RIF a partir del 1 de Septiembre de 2021.

- Depósitos en efectivo. Las instituciones financieras informarán mensualmente a la autoridad cuando los cuentahabientes depositen más de $15,000 en efectivo en sus cuentas bancarias, esta obligación era anual hasta 2021.

- Nuevo supuesto de EFOS. A partir de 2022, cuando le cancelen los certificados de sellos digitales a un contribuyente, si este le solicita a un tercero que emita las facturas de los bienes o servicios, la autoridad considerará que se trata de una empresa que factura operaciones simuladas (EFOS) con las consecuencias fiscales que derivan en la no deducción y el no acreditamiento del IVA de la operación, además de las consecuencias legales para los contribuyentes involucrados.

- Cambios en comprobantes fiscales. Derivado de las reformas fiscales para 2022 aplicables a los Comprobantes Fiscales Digitales por Internet (CFDI), el pasado 5 de diciembre el SAT dio a conocer el proyecto estándar para la emisión de los CFDI versión 4.0 aplicable a las facturas de ingresos, de retenciones de impuestos y de recepción de pagos, con cambios que entrarán en vigor a partir del 1 de enero de 2022, con un periodo de transición hasta el 30 de abril de 2022, es decir, en dicho periodo coexistirán las versiones 3.3 y 4.0. Después de esa fecha solo estará vigente la versión del CFDI 4.0

La actualización de los formatos de los CFDI, considera entre otros datos, que ahora se deberán incluir el nombre, RFC, código postal y el régimen fiscal del receptor, en el caso de exportación de bienes se deberá indicar si está sujeta a impuestos indirectos, en los CFDI de la constancia de retenciones de impuestos, el periodo de emisión solo permitirá anotar el ejercicio en curso o el anterior y en lo que respecta a los CFDI de recepción de pagos se deberá indicar los impuestos trasladados y retenidos por cada pago recibido. A la fecha todavía falta que la autoridad dé a conocer el proceso del nuevo esquema de cancelación de los CFDI. Los contribuyentes deben prepararse para efectuar las adaptaciones en los flujos de información y sistemas de facturación que les permitan cumplir oportunamente y evitar sanciones.

5. Compensación universal en auditorías. Se establece un nuevo procedimiento para que aquellos contribuyentes que estén siendo sujetos al ejercicio de facultades de comprobación de la autoridad, puedan solicitar la aplicación de los saldos de impuestos que tengan a su favor, contra el impuesto a su cargo, que determine la autoridad como resultado de las observaciones consignadas en el oficio respectivo o en la última acta parcial de auditoría, sin importar que sean de naturaleza distinta. Esta facilidad no incluye a las retenciones de impuestos.

6. Régimen Simplificado de Confianza (RESICO) para contribuyentes AGAPES. A partir del 1 de enero dejará de estar en vigor el régimen especial para las personas físicas que se dedican a las actividades primarias conocidos como AGAPES (Agricultura, GAnadería, PEsca y Silvicultura), en atención a ello se adicionó una disposición que considera que si esos contribuyentes optan por el RESICO, tendrán una exención anual de $900,000 de ingresos por los cuales no pagarán el ISR.

C.P.C. Ramiro Ávalos Martínez

Vicepresidente de Fiscal

***

ÍNDICE MEXICANO DE CONFIANZA ECONÓMICA (IMCE) DE NOVIEMBRE DE 2021

Reporte para el mes de noviembre 2021

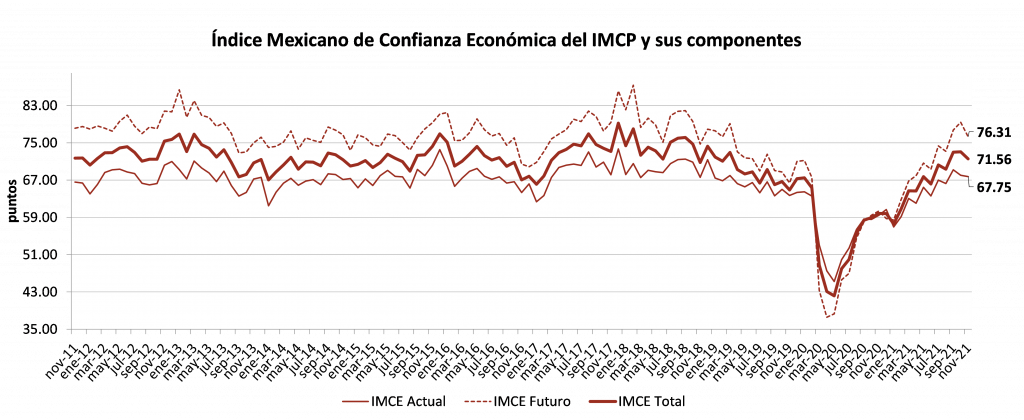

El Índice Mexicano de Confianza Económica (IMCE) tropezó durante noviembre de 2021, después de haber mejorado en los dos meses precedentes.

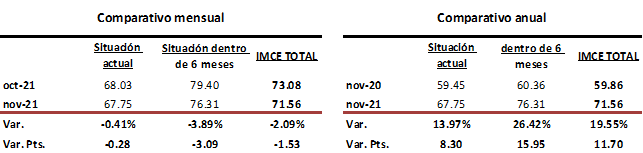

El IMCE de noviembre disminuyó a una tasa mensual de –2.09% para quedar en 71.56 puntos con 1.53 puntos menos en comparación con octubre. Lo anterior fue resultado de un segundo declive consecutivo en el componente que mide la Situación Actual, el cual retrocedió –0.41% para situarse en 67.75 unidades con 0.28 menos, respecto a octubre. En el mismo sentido, la Situación Futura, que representa los próximos seis meses, cayó –3.89% tras registrar dos meses continuos con mejorías, disminuyendo de 79.40 unidades a 76.31 puntos.

En el comparativo anual, el IMCE bajó nuevamente el ritmo de avance, a pesar de hilar nueve meses consecutivos con crecimientos, al subir 19.55%, derivado de un aumento de 13.97% en la Situación Actual y de 26.42% en la Situación Futura.

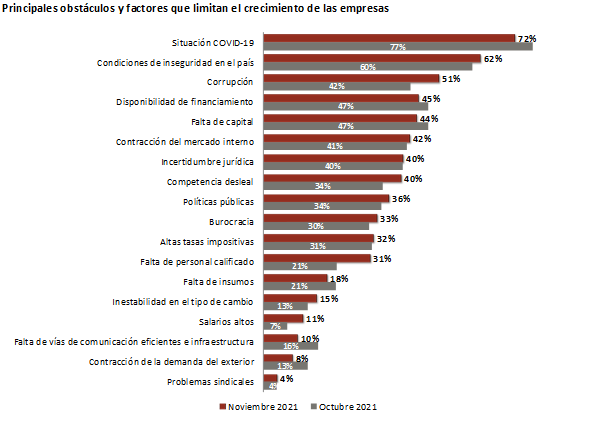

En cuanto a los principales factores que limitan el crecimiento en el país, la Situación COVID-19 fue considerada una vez más como el principal obstáculo, seguido por las Condiciones de Inseguridad en el País, destacando la corrupción que saltó al tercer peldaño después de haber estado en el quinto nivel durante el mes previo.

El diseño, la metodología y el cálculo del IMCE han sido elaborados por Bursamétrica para el Instituto Mexicano de Contadores Públicos, A.C. con datos recopilados por el propio Instituto entre la membrecía de los distintos Colegios de Contadores Públicos afiliados, así como aportantes de información externos. Responsable: Ernesto O´Farrill Santoscoy. Elaborado por: Sofía Santoscoy Pineda.

Lic. Ernesto O´Farrill Santoscoy

Presidente de la Comisión de Análisis Económico del IMCP

***

Descarga el archivo, aquí.