Boletín Conferencia de Prensa. Septiembre 2021.

PAQUETE ECONÓMICO PARA 2022

Perspectiva macroeconómica

¿Qué escenario económico nos espera en 2022?

- Se estima un crecimiento del PIB de 4.1%.

- Inflación de 3.4%.

- Respecto al tipo de cambio, se espera un promedio de $20.3 pesos por dólar.

- Se estima para 2022 una tasa de interés promedio de 5%.

- Precio promedio de 55.1 dólares por barril.

- Se pronostica un aumento en los ingresos de 8.9% en términos reales con respecto a la Ley de Ingresos 2021.

Ley de Ingresos de la Federación para 2022

¿De dónde saldrán los recursos?

- La Iniciativa de Ley de Ingresos de la Federación (ILIF) para el ejercicio fiscal 2022 tiene contemplados ingresos por 7.1 billones. Un aumento de 8.9% en términos reales en comparación a la LIF 2021.

- El presupuesto para el 2022 se financiará a través de ingresos de organismos y empresas productivas del estado (901.1 mmdp), ingresos petroleros (1,087.1 mmdp), ingresos tributarios (3,944.5 mmdp) e ingresos no tributarios (240 mmdp).

Para 2022, la SHCP estima que los ingresos presupuestarios, es decir, aquellos correspondientes al cobro de impuestos, la venta de hidrocarburos y sus derivados y otros flujos de recursos propios de la operación diaria del gobierno, llegarán a 7 billones 88,250 millones de pesos, una cifra superior a la del 2021 en términos reales.

De esta cantidad, más de la mitad serán ingresos que se obtengan a través del pago de impuestos de los contribuyentes. En total, 55.6% de los ingresos totales serán tributarios, mientras que los restantes provendrán de otras fuentes de recursos.

- Ingresos por ventas de bienes, prestación de servicios y otros ingresos se prevén recursos por 1 billón 205,324 millones de pesos, mientras que por los ingresos derivados de financiamientos se espera un total de 915,615 millones de pesos.

- Otras fuentes son las cuotas de aportaciones de seguridad social, que se espera dejen un monto de 411,852 millones de pesos, mientras que por el pago de derechos se prevén 47,193 millones, y por productos 7,918 millones de pesos.

Con respecto a los ingresos tributarios, el SAT irá por una recaudación histórica el próximo año, en el que pretende recaudar 3 billones 944,520 millones de pesos. El monto es el más grande que se ha propuesto en una LIF, y es 13% mayor a lo aprobado por los legisladores para este año de 2021, de 3 billones 533,031 millones de pesos.

- La mayor fuente ingresos tributarios provendrá del Impuesto sobre la Renta (ISR) donde se prevé tender ingresos por 2 billones 73,493 millones de pesos.

- Respecto al Impuesto al Valor Agregado (IVA), prevé que se obtengan recursos por 1 billón 213,777 millones de pesos.

- Impuesto Especial sobre Producción y Servicios (IEPS) el monto esperado es de 505,238 millones de pesos.

- En el Impuesto sobre Automóviles Nuevos (ISAN) se espera una recaudación de 12,113 millones de pesos.

- Y en los impuestos al comercio exterior la cifra esperada es de 72,939 millones.

Nuestra postura.

- Como IMCP, estamos de acuerdo con la mayoría de las instituciones nacionales, internacionales y privadas, como el Banco de México, la OCDE, el FMI o diversos bancos, determinan que el PIB de México para 2022 estará por debajo al 4.1% que la SHCP estima para la economía de nuestro país. Lo mismo sucede en el caso de la inflación para el próximo año, en donde la expectativa de la SHCP de alcanzar una meta de 3.4% solo es compartida por el FMI y la OCDE, mientras que el resto de las instituciones esperan una inflación superior.

- Para que los ingresos del gobierno puedan cubrir lo que se estiman gastar en el Presupuesto de Egresos de la Federación, los ingresos presupuestarios del gobierno se complementan con los ingresos derivados de financiamientos, es decir, deuda, que para 2022 llegará a 915,615 millones de pesos, es decir,el 13% del gasto del gobierno se financiará con deuda pública. Esta cifra de endeudamiento es 21% más grande que la del año 2021, lo que refleja que, a pesar de que se sigue privilegiando un enfoque de finanzas públicas responsable al no depender en exceso de la deuda, su importancia dentro de las finanzas públicas de esta administración comienza a aumentar.

- Cabe destacar que, a pesar de que no se proponen nuevos impuestos ni se ha puesto sobre la mesa una reforma fiscal de gran calado, el gobierno espera que la recaudación de ISR e IVA aumente significativamente, lo cual solo será posible en la medida que el crecimiento económico no sea menor al estimado y que la efectividad recaudatoria mejore, y para este último proponen el nuevo régimen simplificado de confianza, realizar cambios administrativos para facilitar el cumplimiento tributario, continuar con el combate a la evasión y elusión fiscales, incluido el combate a la informalidad.

- La falta de una reforma fiscal integral, hará que aunque los ingresos tributarios se puedan mantener e incluso incrementar como porcentaje del PIB, serán insuficientes ante las presiones de gasto, ya que esta Miscelánea Fiscal propuesta tiene un impacto en el mediano y largo plazos, los ingresos como porcentaje del PIB crecerán, pero el nivel seguirá bajo y, ante las presiones de gasto serán insuficientes”, ya que de acuerdo con las nuevas estimaciones de la SHCP para el cierre de 2021, se espera que la recaudación de impuestos sea de 13.7% del PIB, menor al estimado en la Ley de Ingresos de la Federación (LIF) para 2021 de 14.1 por ciento. “Eso muestra que la recaudación crece a un ritmo menor que nuestra economía”.

C.P.C. y Mtra. Diamantina Perales Flores

Presidente del IMCP

Reforma Fiscal

Con la Iniciativa de Reforma Fiscal presentada el pasado 8 de septiembre ante la Cámara de Diputados, el Ejecutivo Federal honra su promesa de no aumentar impuestos y por el contrario contiene un novedoso régimen denominado “Régimen de Confianza” que beneficiará a pequeños contribuyentes, personas físicas y morales que hoy tributan bajo el régimen de actividades empresariales, honorarios y el otorgamiento del uso o goce de bienes, con ingresos de hasta 3.5 millones al año.

Este nuevo régimen propuesto es opcional para las personas físicas y reduce de manera significativa el impuesto que eventualmente deben pagar los contribuyentes beneficiados, al tiempo que reduce también las obligaciones que deben de cumplir.

Las obligaciones que se deben cumplir son las siguientes:

- Solicitar inscripción ante el RFC y mantenerlo actualizado

- Contar con firma electrónica y buzón tributario activo

- Expedir y solicitar facturas (CFDI´s), pues es la base del régimen.

- Pagos mensuales.- se considera el total de ingresos efectivamente cobrados amparados por CFDI y se aplica la tasa, el pago del impuesto se hace el día 17 del mes posterior.

- Pago anual.- Se presenta en el mes de abril del año siguiente al que corresponda la declaración y se consideran el total de ingresos cobrados sin deducciones; al total de ingresos se le aplica la tasa aplicable y listo.

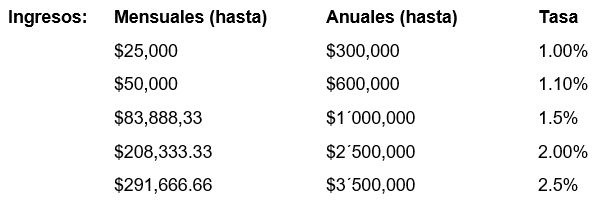

Las tasas son las siguientes:

Como consecuencia de la propuesta de este régimen, se propone desaparezcan algunos regímenes como el Régimen de Incorporación Fiscal RIF, el de actividades agrícolas, ganaderas y pesqueras AGAPES y se elimina la excepción de no llevar contabilidad para las personas con actividad empresarial con ingresos que no rebasan los 2 millones de pesos.

Como se puede apreciar la aplicación del este novedoso régimen es sencillo y gira alrededor de los Comprobantes Fiscales Digitales CFDI´s de tal forma que la autoridad podrá ir proponiendo las declaraciones, y aunque hay que llevar contabilidad, esta es muy sencilla pues únicamente hay que registrar los ingresos cobrados amparados por un CFDI.

El régimen solo aplica para el impuesto sobre la renta y no alcanza al impuesto al valor agregado, pues en realidad los beneficiarios de este régimen no se verían afectados, pues en la medida en la que realicen actividades gravadas podrán tener derecho al acreditamiento del impuesto que les es trasladado.

De la lectura de la reforma, podemos decir que se hace un esfuerzo por apoyar a los pequeños contribuyentes, pero también se proponen modificaciones sobre todo al Código Fiscal de la Federación mediante las cuales se fortalecerán las facultades de la autoridad fiscal, por lo que resulta claro que la intención es el combate frontal y decidido a la evasión fiscal, en este sentido es importante mencionar que se hacen adecuaciones a algunos supuestos que pueden dar lugar a la comisión de delitos fiscales, como por ejemplo, se hacen propuestas para combatir el denominado “huachicol” y se incrementar los supuestos de responsabilidad solidaria, inclusión de supuestos de suspensión y cancelación de Certificados de Sellos Digitales.

Algo importante, es que para algunos contribuyentes se establece como obligatorio el dictamen fiscal y para los demás será opcional, pero se destacan las bondades de esta herramienta, sobre todo en auditorias.

También se hacen algunas precisiones que se incluyen a las reformas en materia de subcontratación.

C.P.C. Jesús Alvarado Nieto

Presidente de la Comisión Fiscal del IMCP

BOLETÍN DE PRENSA DICTAMEN FISCAL

- Conforme a la iniciativa del paquete fiscal 2022, los contribuyentes con ingresos acumulables en el ejercicio inmediato anterior por $ 876`171,996.50, estarán obligados a dictaminarse para efectos fiscales; nosotros como IMCP estamos de acuerdo con dicha propuesta.

- En adición a lo anterior, enfatizamos la importancia de los siguientes puntos:

a. El plazo para presentar los dictámenes fiscales será el 15 de mayo del año siguiente del ejercicio que se va a dictaminar. Consideramos que el plazo para presentar los dictámenes fiscales es muy corto y por lo tanto será una obligación difícil de cumplir, derivado a que los contribuyentes presentan sus declaraciones anuales a más tardar el 31 de marzo por lo que será un tiempo reducido para recibir la información de los estados financieros, además de la falta de información actualizada para llevar a cabo los estudios en materia de precios de transferencia. Del mismo modo, la documentación comprobatoria y sus declaraciones en la se tendrá que analizar, revisar, verificar, tener conclusiones que servirán de base para presentar su opinión e informe sobre su situación fiscal.

b. Los Contadores Públicos Inscritos tendrán obligaciones de informar sobre incumplimiento de obligaciones fiscales y/o aduaneras o conductas que se puedan considerar delitos fiscales. Consideramos que es factible hacer la revisión de las obligaciones fiscales. Sin embargo, tratándose de las obligaciones aduaneras, nos oponemos toda vez que el contador público no es un perito en el código aduanero.

c. La autoridad pretende omitir la revisión secuencial lo cual deja en estado de indefensión a los contribuyentes y al contador público, por lo que consideramos necesario permanezca como hasta la fecha, esto es revisión de papeles de trabajo, antes de iniciar sus facultades de revisión directamente con el contribuyente.

d. La propuesta establece una responsabilidad para el contador público inscrito, igual al de la administración del contribuyente donde se incurren en penas monetarias y penales. A lo cual nos oponemos totalmente, toda vez que nuestra labor se efectúa de manera independiente y precisamente para determinar cualquier situación anormal que dentro de nuestra revisión encontremos acorde con la normatividad profesional.

e. Consideraciones para presentación de los dictámenes fiscales con situación que se presentan en la actualidad. Es necesario que el SAT actualice las plataformas tecnológicas de recepción de dictámenes fiscales y papeles de trabajo. Se requiere de un servicio de soporte del SAT para atender problemas de logística (tecnología) para el envío de los dictámenes fiscales.

f. Se considera necesario contar con una interacción con personal del SAT de forma permanente que permita dar soporte a los usuarios para “aclarar” los requerimientos de los anexos fiscales que deben preparar los contribuyentes antes de que sean revisados por el contador público. Esto facilitará el cumplimiento de las obligaciones de los contribuyentes. Se requiere de una revisión conjunta entre el IMCP y el SAT de los anexos del dictamen fiscal y de los “instructivos” de la información que debe llevar cada uno de ellos.

g. El contador público inscrito no debe ser asesor de las empresas, toda vez que de hacerlo, perdería independencia para poder emitir una opinión sobre los estados financieros del contribuyente.

C.P.C. David Nieto Martínez

Presidente de la

Comisión Representativa del IMCP ante las

Administraciones Generales de Fiscalización del SAT

IMPACTO EN PRECIOS DE TRANSFERENCIA

- Amplitud del alcance de la documentación de PT a operaciones domésticas – Se elimina la distinción del tratamiento para operaciones entre partes relacionadas residentes en México y en el extranjero

La autoridad señala que no es necesario la distinción entre operaciones realizadas con partes relacionadas locales y extranjeras y ambas deben de cumplir con las obligaciones fiscales sin excepción, lo que implica, por ejemplo, la realización de un análisis funcional especifico y la presentación de la Declaración Informativa Anexo 9DIM, obligaciones que anteriormente eran solo aplicables a operaciones extranjeras.

El alcance funcional del estudio se amplía para incluir información funcional de las contrapartes de la operación y no solo la información del contribuyente. El tema es si tienen más dos partes relacionadas de la misma operación (ejemplo compras a compañías en Estados Unidos, Canadá, Brasil, etc.) se deberá de contar con su análisis transaccional de cada una.

- Temporalidad de la documentación de PT

Bajo esta iniciativa, las obligaciones de Precios de Transferencia (Documentación contemporánea, Anexos fiscales de ISSIF/SIPRED, Anexo 9 de Declaración Informativa y Declaración Local) se deberán presentar a más tardar el 15 de mayo del año inmediato posterior a la terminación del ejercicio. Si bien es un intento adecuado de homologación de fechas de presentación, el 15 de mayo resulta prematuro para el cumplimiento adecuado.

Otra complicación que se percibe es adelantar el cumplimiento de la Declaración Local a mayo y dejar la Declaración Maestra y País por País a diciembre, como lo sugiere las Guías de Precios de Transferencia de la OCDE y es la fecha de cumplimiento mundial.

- Análisis de comparabilidad (Selección de parámetros de comprables para los análisis)

Como práctica profesional la determinación del rango intercuartil se basaba en la información financiera de los últimos tres ejercicios, es decir el ejercicio bajo revisión y los dos anteriores, sin embargo, durante las revisiones del SAT se solicitaba la determinación de dicho rango de solo el ejercicio bajo análisis. Esta práctica es ahora parte de la normatividad de aplicación metodológica.

Volviendo al tema de la fecha de cumplimiento (15 de mayo) debemos pensar que las bases de datos utilizadas deberán ser consultada a más tardar el 30 de abril, dificultando la seguridad de obtención de información contemporánea del año bajo análisis.

Asimismo, solo el rango intercuartil será la herramienta estadística para determinar el rango de comparación. Es decir, no es posible resolver la metodología utilizando máximos y mínimos.

- Maquiladoras

Parece que no hay otra opción, las empresas maquiladoras tendrán como única opción de cumplimiento el Safe Harbor. La situación se vuelve compleja por la historia que antecede a la industria, me refiero a que a la fecha existen maquiladoras que cuentan con Acuerdos Anticipados obtenidos con anterioridad y son aplicables al 2022 y uno o dos años posteriores. Se esperaría que el SAT emitiera una regla de transición para cumplir con la aplicabilidad de lo otorgado.

- Enajenación de acciones, fusión y escisiones

En las reestructuras empresariales que implique la enajenación de acciones, fusiones y escisiones, se señala que las valuaciones que se realicen deberán de ser preparadas por un valuador certificado ante órganos del SAT, lo que es confuso y esperaríamos mayor presión.

C.P.C. Mónica Cerda Ayala

Presidenta de la

Comisión de Precios de Transferencia del IMCP

Descarga el archivo, aquí

Suscríbete a nuestros boletines

Suscríbete a nuestros boletines Conoce a tu Colegio y Guía de Operación

Conoce a tu Colegio y Guía de Operación TIENDA EN LÍNEA

TIENDA EN LÍNEA