Boletín Conferencia de Prensa Octubre 2013

Opinión Reforma Fiscal

La Reforma Fiscal que se sometió a la aprobación del Congreso es una iniciativa que no corresponde a lo que nosotros como Instituto Mexicano de Contadores Públicos (IMCP), habíamos puesto sobre la mesa con el convencimiento de que era la Reforma Fiscal que el país requería. En distintas ocasiones, el IMCP compartió su visión de que lo que el país requería era tomar las acciones necesarias para tener un esquema fiscal que fuera competitivo. El IMCP pronunció una serie de conceptos, que desde su punto de vista, tenían que ser los que se incorporaran a la ley. Se habló de que se eliminara el IETU, lo cual sí sucedió, pero decíamos también, que nuestro sistema fiscal tenía que invertirse, que el hueso de la recaudación tenía que provenir de los impuestos indirectos, como por ejemplo el IVA. Se habló también de los impuestos ecológicos y del combate frontal, en serio, a la economía informal. Hablamos de un esfuerzo por parte de los estados para que recaudaran lo que debían de recaudar y otra serie de iniciativas. En algunas partes coincide como el tema del IETU, pero hay otras partes que no. Al IMCP le parece que es baja la recaudación esperada. Lo que el IMCP ha planteado desde hace mucho tiempo, es que México no ha logrado sobrepasar niveles de recaudación del 10% del producto interno bruto (PIB), y hemos mencionado que México requiere niveles del 16 y 18% para poder hacer frente a sus necesidades. Tan hace falta recaudación que la propia iniciativa habla de un endeudamiento.

C.P.C. Carlos Cárdenas Guzmán

Presidente

Instituto Mexicano de Contadores Públicos

CÓDIGO FISCAL DE LA FEDERACIÓN

Dictamen Fiscal

Se mantiene el dictamen de estados financieros, como una opción para los sujetos que tengan ingresos gravables superiores a cien millones de pesos en el ejercicio inmediato anterior, activos superiores a setenta y nueve millones de pesos, o un mínimo de trescientos empleados en cada mes. Se mantiene el esquema de transición para los dictámenes presentados en términos de la legislación fiscal vigente al 31 de diciembre de 2013, a los cuales les serán aplicables las disposiciones vigentes hasta esa fecha.

Se está negociando que ingresos se disminuyan a cincuenta millones de pesos. Se endurecen sanciones a Contadores Públicos

Cláusula General Anti-elusión

Se elimina la cláusula general Anti-elusión propuesta en la iniciativa, en virtud de que ya existen criterios de la Suprema Corte de Justicia de la Nación sobre el tema de fraude a la Ley, por lo que la autoridad actualmente ya cuenta con los elementos jurídicos para analizar los actos y operaciones a las que los contribuyentes atribuyen efectos fiscales y resolver sobre sus consecuencias.

Buzón Tributario

Se aprueba la creación del sistema de comunicación electrónico denominado buzón tributario, pero se otorga a los contribuyentes el derecho a elegir el medio electrónico de comunicación a través del cual prefiera recibir las notificaciones de actos objeto de dicho sistema informativo, de entre los que el SAT den a conocer mediante en reglas de carácter general.

Responsabilidad Solidaria

Se mantiene la responsabilidad solidaria de socios o accionistas y se incluyen nuevamente requisitos de procedibilidad, es decir, siempre que la sociedad incurra en ciertos supuestos como no estar inscrita en el RFC, no llevar contabilidad, cambiar de domicilio sin aviso y sin que la responsabilidad exceda de la

proporción en que participe en el capital social de la sociedad durante el periodo o la fecha de que se trate.

Asimismo, se aclara que la responsabilidad solidaria únicamente será aplicable a los socios o accionistas que tengan o hayan tenido el control efectivo de la sociedad, y se define ésta, con lo cual no se hace extensiva a los accionistas que sólo adquieren acciones en el mercado financiero.

Se aprueba la incorporación de albaceas o representantes de una sucesión como responsables solidarios.

Contabilidad Electrónica

Se aprueba la creación de un método electrónico estándar para la entrega de información contable en virtud de que con ello se simplificará y facilitará el cumplimiento de la obligación tributaria y se otorga mediante disposición transitoria una gradualidad para el cumplimiento de lo dispuesto en las fracciones III (registros o asientos en medios electrónicos) y IV (envió mensual de contabilidad) del artículo 28, atendiendo a un análisis sobre el grado de cobertura tecnológica en las diferentes regiones del país.

Comprobantes Fiscales Digitales

Se aprueba la propuesta para que SAT pueda revocar la autorización a los proveedores autorizados, cuando incumplan con las obligaciones que asumen al recibir dicha autorización.

Medidas de Apremio

Se aprueba el orden de prelación a observarse en la aplicación de las medidas de apremio por parte de las autoridades fiscales, así como la regulación a la que debe sujetarse el aseguramiento precautorio, al considerarse que con tales cambios, la autoridad fiscal tendrá los elementos necesarios para el debido desarrollo del ejercicio de sus facultades de comprobación, haciendo frente a los obstáculos que pongan los contribuyentes para la verificación del cumplimiento de sus obligaciones, con pleno respeto de sus derechos, además de que se evita causar perjuicio alguno a aquellos que cumplen de manera voluntaria con sus obligaciones.

Facultades de Comprobación

Se aprueba la iniciativa de un esquema de fiscalización electrónica a través del Buzón Tributario con lo cual se agilizaran los plazos de la revisión para que ésta concluya en un plazo máximo de 3 meses.

Secreto Fiscal

Se mantiene la posibilidad de que la autoridad fiscal pueda publicar en su página de Internet el nombre, denominación o razón social y la clave del registro federal de contribuyentes, de quienes tengan a su cargo créditos firmes, créditos exigibles que no se encuentren pagados o garantizados, o créditos fiscales cancelados o condonados; no estén localizados o hayan sido condenados por un delito fiscal. Esto, ya que se considera que el secreto fiscal no es un derecho fundamental, sino una concesión que puede revocarse.

Esquemas de evasión

Se modifica el procedimiento dirigido a sancionar y neutralizar esquemas de fraudes tributarios a través del tráfico de comprobantes fiscales. Se estima necesario que la autoridad fiscal notifique a los contribuyentes que realicen este tipo de prácticas a través del buzón tributario, la página de Internet del SAT y el Diario Oficial de la Federación, ofreciendo un plazo para desvirtuar la presunción de la inexistencia de las operaciones, en respeto a la garantía de audiencia.

A quienes utilizaron estos comprobantes, se les dará un plazo de treinta días para acreditar la efectiva prestación del servicio o de la adquisición de los bienes de que se trate, o para corregir su situación fiscal. Si no lo hacen y la autoridad lo descubre podrán ir a la cárcel.

Acuerdos conclusivos

Se aprueban la propuesta en relación con los Acuerdos Conclusivos y para dar mayor certeza a los contribuyentes, se propone que el Acuerdo lo firmen el contribuyente, la autoridad revisora y la Procuraduría de la Defensa del Contribuyente.

Delitos fiscales

Se modifica la propuesta a efecto de determinar en los delitos de omisión previstos en el Código Fiscal de la Federación, quiénes son los responsables de los delitos fiscales tratándose de una persona moral. De igual forma se modifica lo relativo a responsabilidad penal de asesores eliminando la referencia a ciertas profesiones.

Sin embargo, no se aprueba la propuesta de establecer la responsabilidad penal de las personas morales

Plazos para Pagar o Garantizar Contribuciones

Se modifica el plazo propuesto en la iniciativa de 15 días hábiles para el pago o la garantía de créditos fiscales para quedar en 30 días hábiles.

Recurso de Revocación

En congruencia con lo anterior, también se modifica el plazo propuesto en la iniciativa para la interposición del recurso de revocación que era 15 días para quedar en 30. Se extiende el momento para anunciar y presentar nuevas pruebas y se mantiene el plazo propuesto para garantizar en caso de que la resolución al recurso sea desfavorable.

Lic. Pablo Puga Vértiz

Integrante de la Comisión Fiscal

Instituto Mexicano de Contadores Públicos

Consecuencias de la Iniciativa de Reformas Fiscales en Materia de Competitividad Internacional

El sector empresarial y los inversionistas extranjeros esperaban con mucho interés la Iniciativa de Reforma Fiscal presentada por el Ejecutivo el mes pasado. Se esperaban reformas estructurales: crear un ámbito favorable a la inversión, promoción al empleo, simplificación administrativa y establecer bases para una reforma energética, ampliar la base tributaria y atacar la informalidad.

Esta Iniciativa nos trae propuestas afortunadas, como la que fue planteada por el “Grupo de los Seis” de los cuales el IMCP forma parte. Una de estas propuestas es la eliminación del impuesto empresarial a tasa única.

Sin embargo, la Iniciativa de Reforma Fiscal contiene otros aspectos que pudieran preocupa a inversionistas y al sector empresarial si se mantienen en la versión final que el Ejecutivo promulgue.

Igualmente, debemos hacer notar que la iniciativa no contiene medidas serias para combatir la informalidad ni establece el Impuesto al Valor Agregado (IVA) generalizado que grave su consumo, tal como prevé la propuesta de reforma fiscal elaborada por el “Grupo de los Seis”.

Desafortunadamente, la iniciativa de reforma tampoco alienta la inversión en el país. Se pretende incluir un nuevo impuesto por los dividendos a la tasa de 10% cuando son distribuidos por personas morales a personas físicas o a residentes en el extranjero. En este sentido, también debe tomarse en consideración la obligación constitucional de repartir anualmente la participación de los trabajadores en las utilidades de las empresas (PTU), la cual se calcula a 10% aplicada sobre la utilidad fiscal de la empresa, sin considerar las pérdidas fiscales de ejercicios anteriores. Esto lleva a una carga impositiva (30% +10%) y una laboral por la PTU (10% sobre utilidades) que deja de ser competitiva frente a otras economías.

Una propuesta que consideramos desafortunada es la modificación a la regulación de la industria maquiladora. La industria maquiladora que ha generado una

derrama económica muy importante en nuestro país y una fuente de empleo muy importante. Si bien pudieran existir ciertos casos de abusos que desde luego deben ser combatidos, en general consideramos que debe protegerse esta figura y la certidumbre que otorga a los inversionistas extranjeros.

En este sentido, consideramos desafortunado que se pretenda gravar a la tasa general del IVA las importaciones temporales, pues generará un problema de financiamiento a las maquiladoras al obligarlas a pagar un impuesto que recuperarán al momento de la exportación de sus productos, restándoles competitividad. Este problema se ve agravado con la eliminación de exención a la venta de productos en recintos fiscalizados, lo cual es un elemento esencial para la industria maquiladora.

Por otro lado, la generación de fuentes de empleo se ve agravada por la limitación a 41% de la deducibilidad de pagos realizados a empleados que son ingresos exentos para estos. Esta medida pretende substituir la recaudación del impuesto empresarial a tasa única que se ve abrogado, sin embargo, tiene un efecto negativo al no promover la creación de empleos y fomentar que negocios informales se constituyan al encarecer el costo de un empleado.

Asimismo, coincidimos en que ciertos regímenes especiales deben desaparecer. No obstante no coincidimos en que la deducción inmediata debería eliminarse, por ser un incentivo a la inversión. Además, en todo caso, si se pretende eliminar el régimen de consolidación y el de las sociedades inmobiliarias de bienes raíces (SIBRAS), debería preverse un régimen de transición bien estructurado que otorgue seguridad y evite pagos desproporcionales.

Afortunadamente, algunos legisladores han advertido estos aspectos preocupantes de la Iniciativa de Reforma Fiscal y se han pronunciado en contra de algunas medidas. Esperemos que en el proceso legislativo se hagan ajustes a la mencionada iniciativa que permitan generar un desarrollo económico de México creando un ambiente favorable para la inversión.

C.P.C. José Luis Fernández Fernández

Presidente de la Comisión Fiscal Internacional

Instituto Mexicano de Contadores Públicos

Proyecto de reformas a la Ley del Seguro Social

Rebalanceo de Cuotas Patronales del Seguro de Enfermedades y Maternidad

La reforma fiscal ha sido analizada y discutida de forma sectorizada, de acuerdo con la actividad económica que pretende ser afectada; sin embargo, existe un tema transversal que debe preocupar a todos los patrones sin importar el sector al que pertenecen, este es el caso de la propuesta del ejecutivo de ajustar las cuotas patronales para la cobertura del Seguro de Enfermedades y Maternidad (SEM).

Esta reforma consiste en modificar los artículos 25, 106 y 107 de la Ley del Seguro Social, reduciendo el componente fijo del Seguro de Enfermedades y Maternidad (SEM) e incrementando las cuotas que corresponden a prestaciones en dinero y gastos médicos de pensionados, todas estas en la parte que corresponde pagar al patrón.

De acuerdo con la exposición de motivos de la reforma a la Ley del Seguro Social, se buscan los siguientes objetivos:

a) Modificar la estructura de las cuotas que pagan los patrones en el SEM.

b) Mejorar la progresividad de las cuotas patronales, sin afectar el equilibrio financiero del IMSS.

c) Eliminar las barreras de acceso a la formalidad en beneficio de la productividad.

Para darnos una idea si la pretendida reforma cumple con tales objetivos, es necesario dar respuesta a los siguientes cuestionamientos:

¿Las cuotas patronales de seguro social deben cumplir con el principio de progresividad?

Este principio tiene mucha relación con los reconocidos constitucionalmente (art. 31, Fr. IV CPEUM) principios de proporcionalidad y equidad, ya que compensa insuficiencias del primero y es considerado como una equidad vertical. El principio de progresividad, el cual se predica en todo sistema tributario, consiste en repartir la carga tributaria entre los diferentes obligados a su pago, según la capacidad contributiva de la que disponen, justificando la gradualidad de las tasas de

acuerdo con la capacidad contributiva y justificando también que en los niveles de ingresos bajos se exente del pago de los tributos.

Las contribuciones en general tienen su sustento legal en al artículo 31 Fracción IV de nuestra Ley Suprema, que tiene el carácter de contribuciones para sufragar el gasto público; por otra parte, las cuotas de seguridad social tienen su fundamento constitucional en el artículo 123 fracciones XIV y XXIX, por lo que tienen el carácter de un derecho social y son de naturaleza distinta a las contribuciones; por tanto, no le son aplicables los principios tributarios plasmados en nuestra Constitución, ni el llamado principio de progresividad.

Si esto no fuera suficiente, el principio de progresividad no es aplicable a la cuota patronal, debido a que esta no se calcula en base a la capacidad contributiva del patrón, sino en base a una erogación de sueldos y prestaciones, cuyos montos no obedecen a dicha capacidad, sino al nivel de preparación, experiencia, capacidad, productividad, etc. del trabajador que los percibe.

Si se pretende incorporar el principio de progresividad, no debería aplicarse a la cuota patronal, sino a la cuota obrera, ya que en este caso la cuota se determina sobre la capacidad contributiva del trabajador: su salario y prestaciones; en este sentido, si se pretendiera que las cuotas obreras prevaleciera este principio, debe exentarse el pago de esta cuota para trabajadores de bajos ingresos. Hoy la cuota obrera no se exenta a trabajadores de menores ingresos, sino que tratándose de trabajadores con salario mínimo general la cuota es cubierta por el patrón de manera solidaria.

¿Este rebalanceo de cuotas en realidad tiene un efecto compensatorio como se señala en la iniciativa?

Porcentualmente, si el efecto porcentual entre el ramo cuyo porcentaje aumenta y los ramos cuyos porcentajes disminuyen, es efecto 0.

Sin embargo, lo anterior resulta engañoso, dado que los ramos en cuestión se aplican sobre bases diferente, por una parte el ramo que disminuye (Cuota Fija pasa de 20.4 a 10%) se aplica sobre el Salario Mínimo General del DF (SMGDF), mientras que los ramos que se aumentan (Prestaciones en Dinero pasa de 0.7% a 1.8% y Gastos Médicos de Pensionados pasa de 1.05 a 2.8%) se aplican sobre el Salario Base de Cotización con un tope de 25 veces el SMGDF.

En el efecto financiero, da como resultado un incremento neto en la recaudación de cuotas de 6% respecto con las cuotas actuales, generando para el IMSS una recaudación adicional aproximada de 6,500 millones de pesos; sin embargo, es necesario tener en cuenta que los patrones, cuyos salarios pagados a sus trabajadores sean mayores a 3.6 veces el SMG, puede tener un incremento de 7% y hasta de 31% de sus cuotas patronales pagadas en el SEM, dependiendo del nivel de los salarios pagados, generando un incentivo perverso para la subcotización.

Por lo anterior podemos decir que el ajuste de los porcentajes, da un efecto real que no resulta compensatorio sino gravoso para los patrones, afectando seriamente su productividad y, consecuentemente, la competitividad del país que es una exigencia global, afectando no solo la creación de nuevas fuentes de empleo, sino poniendo en riesgo el nivel de empleo que actualmente se tiene. Es una realidad generalmente aceptada que sin empleo no hay seguridad social.

¿Esta iniciativa elimina las barreras para acceder a la formalidad y alienta que la informalidad se regularice en beneficio de la productividad?

Es indudable que una menor carga impositiva alienta a la formalidad, coincidimos plenamente con la iniciativa en el sentido de que la formalidad es fundamental para la productividad y, consecuentemente, para la competitividad del país. Este mismo argumento debe ser suficiente para NO incrementar la carga impositiva de quienes han permanecido en la formalidad, ya que esto provocaría un efecto contrario al esperado en la iniciativa.

C.P.C. Orlando Corona Lara

Integrante de la Comisión Representativa ante Organismos de Seguridad Social

Instituto Mexicano de Contadores Públicos

Índice Mexicano de Confianza Económica

Septiembre 2013

El Índice Mexicano de Confianza Económica de septiembre refleja una economía débil

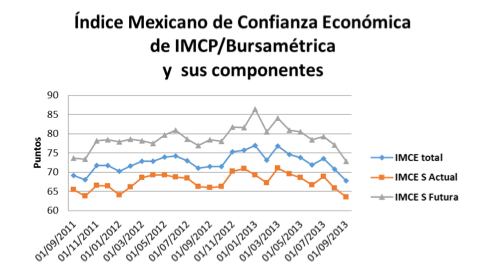

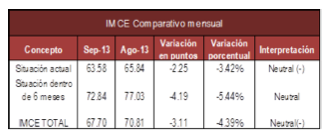

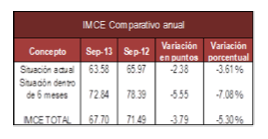

El gremio de los contadores públicos del país volvió a reflejar pesimismo en su percepción sobre la situación de los negocios en México en el pasado mes de septiembre, tendencia que viene observándose con altibajos desde el pasado mes de enero. El Índice Mexicano de Confianza Económica del IMCP de septiembre tuvo un comportamiento a la baja. En este mes la reducción se observó en ambos componentes: La situación actual y la percepción futura.

La percepción de la situación actual bajó en -2.26 unidades y se ubicó en 63.58 unidades. Esto implica un decremento mensual de -3.42% y una reducción anual de -3.61%.

La percepción del clima de negocios a futuro también decayó, en -4.19 unidades situándose en 72.84 unidades, reflejando una baja de -5.44% mensual, equivalente a decremento de -7.08% anual.

El índice compuesto bajó así en -3.11 puntos, registrando un nivel de 67.70 unidades, que equivalen a una variación negativa del -4.39% mensual y del – 5.30% anual.

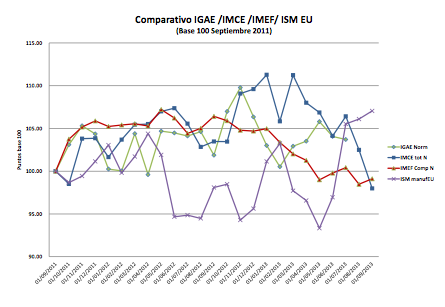

El IMCE nos da una lectura oportuna sobre la evolución reciente de la economía y de sus expectativas a mediano plazo, pero una lectura más amplia se obtiene al considerar el IMCE total, más otros indicadores de difusión como el ISM de la Manufactura americana, y el indicador IMEF compuesto (Manufactura y no manufactura) con el IGAE histórico, como se observa en la siguiente gráfica, en la que destaca el repunte de la manufactura en los Estados Unidos en los últimos dos meses.

Lic. Ernesto O ́Farrill Santoscoy

Presidente de la Comisión de Análisis Económico

Instituto Mexicano de Contadores Públicos

Suscríbete a nuestros boletines

Suscríbete a nuestros boletines Conoce a tu Colegio y Guía de Operación

Conoce a tu Colegio y Guía de Operación TIENDA EN LÍNEA

TIENDA EN LÍNEA