Boletín Conferencia de Prensa. Junio 2016

Auditorias electrónicas

Tal como se anunció en su oportunidad por parte del Servicio de Administración Tributaria (SAT), se estima que para el segundo semestre de 2016 se llevarán a cabo entre 7,000 y 10,000 auditorías electrónicas, las cuales se sumarán a las 25,000 revisiones tradicionales que realiza el órgano recaudador mediante visita domiciliaria o revisión de gabinete.

¿Qué son las revisiones electrónicas? ¿Cuándo puede ser objeto de una y por qué? Es importante que los contribuyentes estén informados de los detalles de esta nueva facultad de la autoridad fiscal y estar preparados para hacer frente a este nuevo esquema de fiscalización.

La revisión electrónica consiste en un examen que realiza la autoridad fiscal a la documentación e información que tiene sobre uno o más rubros o conceptos específicos de una o varias contribuciones, para comprobar que los contribuyentes han cumplido con las disposiciones fiscales y, en su caso, determinar las contribuciones omitidas o los créditos fiscales, así como para comprobar en su caso la comisión de delitos de índole fiscal y para proporcionar información a otras autoridades fiscales.

Cómo el cumplimiento de las obligaciones fiscales se realiza de manera digital, resultaba previsible que la autoridad fiscal también realice las revisiones de la misma manera; por su declaración fiscal electrónica el SAT ya sabe cuántos CFDI emitió al mes, qué contabilidad electrónica envía y toda la información la incorpora a su plataforma informática, la cual arroja alertas por comportamientos atípicos. Es importante reiterar que los tribunales resolvieron el tema la obligación de llevar contabilidad electrónica, no así su envío.

Una revisión electrónica puede detonarse cuando la autoridad fiscal nota alguna irregularidad luego de que revisó la contabilidad y los CFDI, y determina que existen ciertas omisiones de impuestos, en tal caso procederá a notificar al contribuyente a través del Buzón Tributario.

Luego de que la autoridad fiscal notifique de manera electrónica al contribuyente que fue sujeto a una revisión electrónica y el monto que, considera, corresponde a la presunta omisión de impuestos, también le mandará un correo al mail que dio de alta en su Buzón. Es importante que revisar frecuentemente el correo registrado ya que una característica de la revisión electrónica es que la autoridad no tendrá contacto personal con el contribuyente.

¿Qué opciones tiene?

El contribuyente podrá ver en línea una resolución provisional que realiza el SAT, que es prácticamente la determinación de la presunta omisión. En este momento el contribuyente tiene dos alternativas: si está de acuerdo con lo que dice el SAT, debe pagar en línea; en caso contrario, tiene que realizar las aclaraciones correspondientes, desvirtuando las supuestas omisiones y aportando la información necesaria para tal efecto.

Aportadas las pruebas que desvirtúan las presuntas omisiones, la autoridad fiscal examinará dichos documentos y tendrá que emitir la resolución en un plazo máximo de 40 días. En caso de que la autoridad no tome en cuenta las pruebas exhibidas, será necesario acudir a las instancias legales que juzgue conveniente.

Si un contribuyente no atiende la notificación de la resolución provisional, en un plazo de 15 días hábiles, ésta se convierte en definitiva, por lo que en caso de que resultar improcedente, la única alternativa será interponer medios de defensa y garantizar el crédito fiscal para evitar que la autoridad fiscal lo embargue.

Mucho se ha cuestionado que en este procedimiento de fiscalización, no se contempla que medie requerimiento alguno o mandamiento por escrito que motive la causa por el cual la autoridad fiscal ejercita el acto de molestia, lo que resulta contrario las exigencias contenidas en el artículo 16 constitucional, por lo que el se prevé la presentación de medios de defesa.

Esperamos que el propósito sea el manifestado por el Ejecutivo: que las facultades de fiscalización se tornen mucho más ágiles y eficientes, tanto para la autoridad como para el contribuyente; esto implica un reto para ambas partes, pues por un lado, los contribuyentes deberán ser cuidadosos en el manejo de su Buzón Tributario y, por otra, las autoridades deberán, en la mayor medida, privilegiar los derechos de los contribuyentes.

La realidad es que aún cuando el Ejecutivo Federal aduzca que la implementación de este tipo de revisiones fue para hacer eficientes las facultades de comprobación de la autoridad fiscalizadora, esto traerá consigo mayores actos de molestia a los contribuyentes, por lo que será necesario estar atentos de que sean respetados los derechos de los contribuyentes, y estos no se vean afectados en aras de una mayor recaudación. Será necesario esperar a que la autoridad fiscal dé inicio a dichos procedimientos para evaluar qué tan efectiva resulta la práctica de este tipo de revisiones.

C.P.C. Leticia Hervert Sáenz

Presidenta del IMCP

Modificaciones a las disposiciones de carácter general aplicables a los Planes de Pensiones (DO 13 de Junio de 2016)

El pasado 13 de junio de 2016, fueron publicadas en el Diario Oficial de la Federación, modificaciones a las disposiciones de carácter general aplicable a los planes de pensiones privados, establecidos por empresas en beneficio de sus trabajadores. Con dicha publicación se da a conocer el formato oficial para presentar la solicitud de inscripción de planes de pensiones dictaminados por Actuarios Autorizados, ajustando su diseño a las condiciones y requisitos contendidos en las disposiciones de carácter general aplicables a dichos planes, publicadas en el Diario Oficial de la Federación el 21 de enero del 2016.

Con esta publicación se cuenta ya con todos los elementos para que los patrones que tienen establecida esta prestación a favor de sus trabajadores, lleven a cabo el registro de sus planes de pensiones y den muestra del cumplimiento de los requisitos para su constitución y aportaciones, que son un referente para su deducibilidad y la exclusión de dichas aportaciones a la base de las contribuciones de seguridad social.

El tema adquiere relevancia al considerar que el Instituto Mexicano del Seguro Social, ha advertido de la existencia de esquemas de evasión que simulan el establecimiento de planes de pensiones, cuando en realidad el trabajador recibe los beneficios económicos de manera inmediata, no al momento de su retiro, canalizando por este medio el pago que sueldos y prestaciones a los trabajadores, pretendiendo con ello disminuir indebidamente la carga fiscal derivada de los sueldos y salarios. Esta situación mereció que dicho Instituto emitiera los Criterios Normativos 04 /2014 y recientemente el 01/2016 que sustituye al anterior, calificando como práctica indebida el uso de tales esquemas evasores.

La modificación de las disposiciones en concreto, forman parte de las acciones que se han llevado a cabo para hacer frente a tales esquemas, por lo que resulta fundamental difundir su cumplimiento a efecto de evitar contingencias fiscales. Actualmente los requisitos consisten en:

1. Sus beneficios deberán otorgarse en forma general. Aunque se puede distinguir por puesto del trabajador, tipo o modalidad de contratación, así como ubicación del centro de trabajo;

2. Las sumas de dinero destinadas a los Planes de Pensiones deberán estar debidamente registradas en la contabilidad del patrón;

3. Las aportaciones al fondo deberán ser enteradas directamente por el patrón, y

4. El patrón no podrá hacer entrega a los trabajadores de ningún beneficio directo, en especie o en dinero con cargo al Fondo, durante el tiempo que estos presten sus servicios a la empresa, ni tampoco a quienes no hayan cumplido los requisitos de jubilación establecidos en los propios planes.

Por otra parte, conviene señalar que ante las bajas tasas de reemplazo que ofrece el actual sistema de pensiones establecido por el IMSS, de todos conocido, es necesario promover el establecimiento de planes de pensiones patronales que complementen la pensión del trabajador al momento de su retiro, y que por tanto, coadyuvan con el estado para la cobertura de este esquema de seguridad social, para ello resulta importante eliminar barreras fiscales que existen actualmente, y más aún, otorgar incentivos fiscales a los patrones que los establezcan.

En efecto estos planes deben ser protegidos por el Estado, como lo ha señalado la Organización Internacional de Trabajo (OIT), al considerar dentro de los esquemas de protección social a: i) la seguridad social, ii) la previsión social laboral y iii) los sistemas de previsión privados complementarios, dentro de los que se encuentran los planes de pensiones establecidos por el patrón.

C.P.C. Orlando Corona Lara

Vicepresidente de Relaciones y Difusión del IMCP

Novedades Fiscales

I. Consignar información de forma de pago en comprobantes fiscales

El artículo 29-A del Código Fiscal de la Federación establece en su fracción VII inciso c) la obligación de señalar en los comprobantes fiscales, la forma en que se realizó el pago, ya sea en efectivo, transferencias electrónicas de fondos, cheques nominativos o tarjetas de débito, de crédito, de servicio o las denominadas monederos electrónicos que autorice el Servicio de Administración Tributaria.

El último párrafo de dicho artículo establece que las cantidades que estén amparadas en los comprobantes fiscales que no reúnan algún requisito de los establecidos en dicho artículo 29-A, según sea el caso, o cuando los datos contenidos en los mismos se plasmen en forma distinta a lo señalado por las disposiciones fiscales, no podrán deducirse o acreditarse fiscalmente.

Ahora bien, mediante Resolución Miscelánea se establecía que los contribuyentes podían incorporar la expresión N/A o cualquier otra análoga, en lugar de la forma de pago. También se establecía la posibilidad de señalar la información con lo que contaran al momento de expedir los comprobantes respectivos.

Con la publicación del 6 de mayo, se establece que la facilidad de establecer N/A en la forma de pago, no será aplicable a los siguientes supuestos:

1.- Cuando se realicen pagos utilizando el servicio de retiro de efectivo en cajeros automáticos operados por instituciones que componen el sistema financiero, mediante el envío de claves a teléfonos móviles que le permitan al beneficiario realizar el cobro correspondiente.

2.- Cuando se trata de actos previstos en el artículo 32 de la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita.

El artículo 32 de la Ley de referencia, regula los actos en los cuales queda prohibido el uso de monedas o billetes, en moneda nacional, divisas o metales preciosos como forma de pago.

3.- Cuando la contraprestación se pague en una sola exhibición en el momento en el que se expida el Comprobante Fiscal Digital por Internet o haya sido pagada antes de la expedición del mismo.

En estos tres casos, los contribuyentes deberán consignar en el CFDI la clave correspondiente a la forma de pago, de conformidad con el catálogo publicado en el portal del SAT. Ahora bien el catálogo establece lo siguiente:

01 Efectivo

02 Cheque nominativo

03 Transferencia electrónica de fondos

04 Tarjeta de Crédito

05 Monederos Electrónicos

06 Dinero Electrónico

08 Vales de despensa

28 Tarjeta de Débito

29 Tarjeta de Servicio

99 Otros

Como fue comentado, la repercusión de no poner el dato en forma distinta a lo que establecen las disposiciones fiscales tiene como consecuencia no poder deducir o acreditar fiscalmente la operación consignada en los comprobantes.

Así por ejemplo, destacan los pagos de nómina que se realizan en una sola exhibición, en el cual deberá consignarse invariablemente la forma de pago y no en todos los casos es mediante transferencia, ya que algunas prestaciones se realizan en especie como pueden ser vales de despensa, clubes deportivos, lo que hace complicado tener que emitir diversos comprobantes ahora en función de la forma de pago de la contraprestación.

De igual forma se tendrá que analizar y capacitar en cada caso, sobre las diversas formas de pago, ya que hay claves diversas respecto del pago con tarjetas de crédito, monederos, dinero, tarjetas digitales.

Además, deberá analizar también cada acto jurídico para tener certeza de la forma de pago.

Cualquier error podrá tener una repercusión exagerada en cuanto a la no deducibilidad de la prestación o no acreditamiento del impuesto al valor agregado.

II. Prestación de servicios independientes

Recientemente se resolvió cierta contradicción de tesis formándose así una tesis de jurisprudencia es obligatoria para el Tercer Tribunal Colegiado de Circuito del Centro Auxiliar de la Tercera Región con Residencia en Guadalajara, Jalisco.

Se concluye que:

a) La subcontratación puede considerarse una actividad de prestación de servicios independientes gravada por el IVA, siempre y cuando la prestación cumpla con los tres requisitos que establece el 15-A de la Ley Federal del Trabajo.

b) Corresponde al contribuyente acreditar que se actualizaron los requisitos del 15-A de la LFT en la contratación de servicios independientes o subcontratación, para poder acreditar la devolución del IVA.

PRESTACIÓN DE SERVICIOS INDEPENDIENTES. PARA DETERMINAR SI TRATÁNDOSE DE LA SUBCONTRATACIÓN DE PERSONAL SE ACTUALIZA O NO EL SUPUESTO EXCLUYENTE DE ESA FIGURA, PREVISTO EN EL PENÚLTIMO PÁRRAFO DEL ARTÍCULO 14 DE LA LEY DEL IMPUESTO AL VALOR AGREGADO, ES VÁLIDO ACUDIR AL NUMERAL 15-A DE LA LEY FEDERAL DEL TRABAJO.

La Suprema Corte de Justicia de la Nación ha establecido jurisprudencialmente que el principio de aplicación estricta de las leyes fiscales, contenido en el artículo 5° del Código Fiscal de la Federación, no impide que el intérprete acuda a los diversos métodos que permiten conocer la verdadera intención del creador de aquellas disposiciones, cuando de su análisis literal se genere incertidumbre sobre su significado, ni tampoco constituye obstáculo para que la ley tributaria se aplique en congruencia con otras que guarden relación con el tema y formen parte del contexto normativo en el que aquélla se encuentra inmerso, siempre que no exista prohibición expresa. Así, pues, como el concepto de “subordinación” que el artículo 14, penúltimo párrafo, de la Ley del Impuesto al Valor Agregado prevé como excluyente de la prestación de servicios independientes gravada por ese tributo, se encuentra estrechamente vinculado con la definición de relación laboral contenida en la Ley Federal del Trabajo, debe concluirse que para dilucidar en cada caso concreto si la subcontratación de personal encuadra o no en tal supuesto, no solo resulta permisible sino incluso necesario acudir el artículo 15-A de la Ley Federal del Trabajo, dado que en éste se fijan ciertas condicionantes sin las cuales ese tipo de contratos implican la existencia de una verdadera subordinación del trabajador hacia el contratante, lo cual no puede desconocerse para efectos fiscales, porque podría dar lugar a que una relación laboral quedara comprendida en la actividad de prestación de servicios independientes gravada por el impuesto al valor agregado, con la consiguiente posibilidad de que el contratante acredite el impuesto trasladado por el contratista, pese a que aquella norma lo excluye en forma expresa, siempre y cuando la prestación cumpla con los tres requisitos que establece el numeral citado de la ley laboral, es decir, que ese tipo de trabajos cumpla con las condiciones de que: “a) No podrá abarcar la totalidad de las actividades, iguales o similares en su totalidad, que se desarrollen en el centro de trabajo. – – – b) Deberá justificarse por su carácter especializado. – – – c) No podrá comprender tareas iguales o similares a las que realizan el resto de los trabajadores al servicio del contratante.”; así las cosas, corresponde a la contribuyente acreditar que la contratación de los servicios independientes o subcontratación que refiere el dispositivo 15-A citado, se actualizaron para poder acreditar la devolución del impuesto relativo que solicita.”.

III. Aclaración amparo contabilidad Electrónica

Recientemente se negó la suspensión a aquéllos contribuyentes respecto de la obligación de llevar contabilidad por medios electrónicos. Los amparos respecto de la obligación de enviar la contabilidad aún queda pendiente de resolverse así como el fondo respecto de llevar la contabilidad en medios electrónicos.

C.P.C. Francisco Moguel Gloria

Presidente de la Comisión Fiscal del IMCP

Índice Mexicano de Confianza Económica. Mayo 2016

Reporte para el mes de mayo de 2016

Por tercera ocasión, el Índice Mexicano de Confianza Económica avanza en el quinto mes del año.

El Índice Mexicano de Confianza Económica del IMCP de mayo de 2016 aumenta una vez más gracias a una visión más optimista por parte del gremio de los contadores públicos tanto en la situación actual como en la situación futura de los negocios.

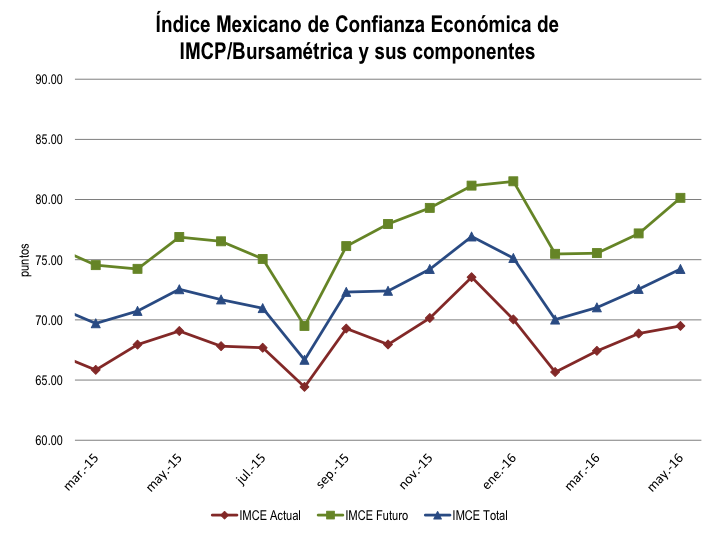

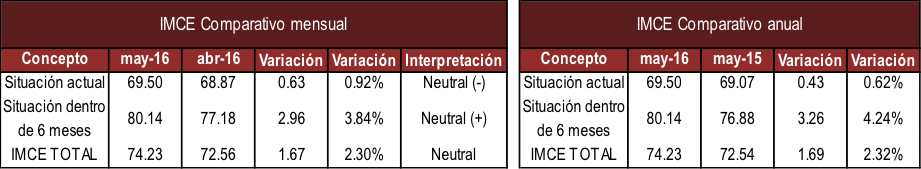

En el pasado mes de mayo de 2016, El IMCE TOTAL se elevó +1.67 puntos de 72.56 puntos a 74.23 puntos, a una tasa mensual de +2.30% y anual de +2.32%.

De acuerdo a la percepción de la situación actual, se apreció un ligero incremento de +0.63 puntos de 68.87 puntos de abril a 69.50 puntos en mayo, equivalente a una tasa mensual de +0.92% y anual de +0.62%. El aumento fue resultado de un avance en la percepción de las ventas de las empresas donde trabajan los encuestados así como en la cobranza de estas. Además, se elevó el optimismo en relación con la contratación de personal y la variación de los inventarios. En cambio, el comportamiento de los costos de producción relajó su avance.

En cuanto a la expectativa sobre la situación futura (dentro de 6 meses) fue observó una mayor confianza ya que subió +3.84 unidades de 77.18 puntos de abril a 80.14 unidades en mayo, mostrando una tasa mensual de +3.84% y anual de 4.24% ante una visión más positiva de la expectativa sobre la inversión en activos y en capacitación de personal que podría aumentar la productividad de las empresas. Así como a una mejor expectativa sobre el comportamiento de las ventas futuras y el crecimiento de la plantilla laboral de las empresas en las que prestan sus servicios.

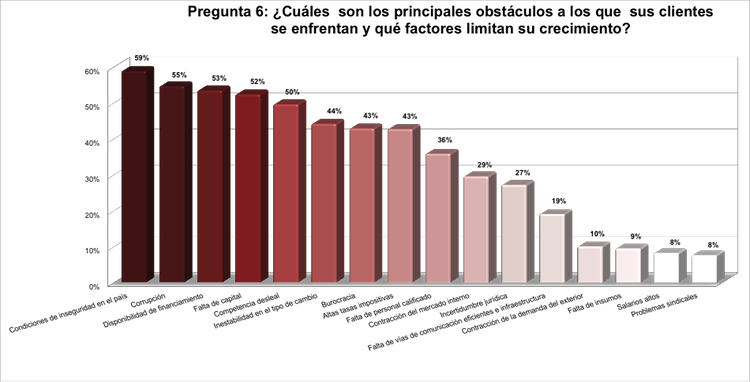

Por último, en el mes de mayo de 2016, el principal obstáculo al que se enfrentaron las empresas fueron nuevamente las condiciones de inseguridad en el país al ser seleccionada por el 59% de los encuestados, en segundo lugar ascendió la corrupción con el 55% de la participación y en tercer lugar se colocó la disponibilidad de financiamiento con el 53%.

Lic. Ernesto O´Farrill Santoscoy

Presidente de la Comisión de Análisis Económico del IMCP

Suscríbete a nuestros boletines

Suscríbete a nuestros boletines Conoce a tu Colegio y Guía de Operación

Conoce a tu Colegio y Guía de Operación TIENDA EN LÍNEA

TIENDA EN LÍNEA