Boletín Conferencia de Prensa. Junio 2015

Situación actual del Dictamen Fiscal y DISIF 2014

Con el gusto de saludarlos y agradecerles su presencia en esta conferencia de prensa, en primera instancia queremos iniciar con un reconocimiento por parte del IMCP, al Instituto Nacional Electoral, por su compromiso en sacar adelante el reciente proceso electoral. Para la Contaduría Pública organizada, esta primera jornada electoral bajo el mando del INE, con el Dr. Lorenzo Córdova al frente, los mexicanos vivimos un proceso que fortalece la vida democrática de nuestro país y consolida la vía electoral como la única opción para que los mexicanos vivamos en paz, con tolerancia, pluralidad y libertad.

Sin duda, los valores más importantes en la organización de este proceso fueron la transparencia, independencia, imparcialidad y acertada organización de parte de la autoridad electoral. También es loable la participación de los ciudadanos que colaboraron en las casillas electorales y los ciudadanos que acudimos a votar.

Por otra parte, en este encuentro con ustedes, el tema del Dictamen Fiscal nuevamente reviste importancia, por lo que la posición del Instituto Mexicano de Contadores Públicos, en pro de su permanencia como elemento vital en el adecuado cumplimiento de obligaciones de los contribuyentes del país, constituye tema de nuestra conferencia el día de hoy.

Como muchos seguramente lo saben, el próximo 15 de julio vence el plazo para presentar el Dictamen Fiscal correspondiente al ejercicio 2014, también se podrá presentar a más tardar el 30 de julio de 2015, siempre que los contribuyentes presenten el anexo de la “Relación de contribuciones por pagar”, con información del pago de las contribuciones realizado al 15 de julio del 2015, el cual deberá apegarse a los nuevos criterios de integración, cuestionarios y formatos de presentación, que se establecieron en las diversas disposiciones fiscales.

El Dictamen Fiscal desde 1959, ha permitido a los contribuyentes y autoridades fiscales otorgar confianza sobre la razonabilidad de la información financiera y el adecuado cumplimiento de las obligaciones fiscales, habiéndose convertido en obligatorio a partir de 1990 y hasta el año 2013.

Actualmente durante el proceso de presentación de estados financieros, los Contadores Públicos Certificados inscritos, debemos atender nuevas obligaciones determinadas por la autoridad fiscal. Con la reforma fiscal quedó establecido el Dictamen Fiscal voluntario como una opción para los contribuyentes, pero acotado a aquellos que tengan ingresos acumulables superiores a los 100 millones de pesos anuales, que sus activos en términos de las disposiciones fiscales sean superiores a 79 millones de pesos, o haber tenido más de 300 trabajadores promedio en cada uno de los meses del año.

En su momento, la autoridad fiscal y los legisladores tomaron en consideración parte de nuestros planteamientos respecto a los beneficios para la autoridad, para las finanzas públicas y para los contribuyentes, de no eliminar completamente el Dictamen Fiscal. Después de todo, se trata de una herramienta que proporciona a la autoridad un elemento que garantiza que el contribuyente está cumpliendo correctamente con sus impuestos.

Con base en estadísticas del Servicio de Administración Tributaria (SAT), de las declaraciones anuales presentadas, se estima que se dictaminarían alrededor de 40,573 contribuyentes, casi la mitad de los más de 90,000 que lo venían haciendo en años anteriores. No obstante, consideramos que es probable que este número se reduzca aún más, ya que el piso mínimo para la dictaminación voluntaria, 100 millones de pesos al año, es muy alto y seguramente algunos contribuyentes marcaron la opción sin considerar que no reúnen los requisitos de ingresos o de activos.

Los motivos de esta disminución son diversos, sin embargo, creemos que uno de los más importantes lo encontramos en que los empresarios han venido observando que la autoridad fiscal no respeta en todos los casos la revisión secuencial, y que la información solicitada al auditor durante la revisión, no corresponde a la información que deba tener el auditor, conforme a lo establecido en las normas internacionales de auditoría. Adicionalmente, las revisiones del SAT son sobre la totalidad de cuentas y no sobre bases selectivas, por lo que invariablemente se recurre a las empresas para obtener información adicional solicitada por el SAT.

Más allá de lo que esto significa, en cuanto a la reducción de los niveles de rendición de cuentas de parte de los contribuyentes hacia la autoridad, la política de selección de contribuyentes a auditar abarca un mínimo de empresas, en comparación al universo susceptible de auditar. En este sentido, no debemos olvidar que el Dictamen Fiscal permite a la autoridad contar con la información del grosor de las empresas dictaminadas.

Por otra parte, de los casi 9,000 grandes contribuyentes, una cuarta parte optó por no dictaminarse, en vez de ello presentaron la Declaración Informativa sobre su Situación Fiscal (DISIF), acaso ello nos lleva a preguntarnos si la autoridad cuenta con los recursos humanos y materiales necesarios para una tarea de auditoría pormenorizada.

Bajo este mismo contexto, también derivado de la Reforma Fiscal 2014, las personas morales que en el último ejercicio fiscal inmediato anterior hayan declarado ingresos acumulables iguales o superiores a un monto equivalente a $644’599,005.00, los que tengan acciones colocadas entre el gran público inversionista y en la bolsa de valores, las sociedades mercantiles que pertenezcan al régimen fiscal opcional para grupos de sociedades, las entidades paraestatales de la Administración Pública Federal, entre otras, deberán presentar la declaración informativa sobre su situación fiscal a que se hace referencia en el párrafo anterior, a más tardar el 30 de junio de 2015.

Actualmente se encuentra en estudio por parte de las autoridades del SAT la regulación sobre la fracción V del artículo 32-H, respecto al monto de las importaciones o exportaciones efectuadas para estar obligado a la presentación de esta declaración informativa. Esperamos que en la próxima Resolución Miscelánea se precise esta situación.

Derivado de lo señalado en los puntos anteriores, hacemos un llamado a la autoridad fiscal:

- En primer lugar, para que se observe el beneficio de la revisión secuencial y los requerimientos de información estén apegados a lo que dictan las normas de auditoría.

- En segundo lugar, para que reconsidere el monto mínimo de ingresos acumulables que debe tener el contribuyente para acceder al Dictamen Fiscal, ya que el monto actual de 100 millones de pesos anuales es muy elevado.

En la Contaduría Pública organizada, sabemos que lo importante en cualquier política de fiscalización es generar confianza entre los contribuyentes y la autoridad, para tener eficacia y efectividad en beneficio de las finanzas públicas y la información financiera. Tenemos la certeza de que la autoridad ha encaminado sus esfuerzos en ese sentido, pero creemos deseable que tomen en cuenta otros puntos de vista, de tal forma que la relación entre los contribuyentes y el gobierno mejore de forma significativa.

Presidente

Instituto Mexicano de Contadores Públicos

Cifras estadísticas del SAT

La Secretaría de Hacienda a través del SAT implementa acciones para combatir la introducción ilegal de vehículos al país con los siguientes resultados

- Las importaciones de vehículos usados provenientes de los Estados Unidos de América disminuyeron 78% entre enero de 2014, mes en el que se importaron 53,968 vehículos y febrero de 2015, mes en el que se importaron solo 10,348 vehículos.

- Durante el periodo enero-agosto de 2014 se introdujeron al país 363,303 vehículos, mientras que en el periodo enero-mayo 2015 solo se importaron 59,952 vehículos.

Se detectó que ciertas empresas y personas estaban adquiriendo vehículos sin realizar los procedimientos legales de la materia, ofreciendo vehículos que ponían en riesgo el patrimonio invertido de muchas familias, que confiaron en que los trámites se hacían apegados a la Ley. Estas empresas importadoras realizaban el trámite amparándose en una suspensión definitiva.

Esta práctica irregular trajo como consecuencia un costo más alto para las personas que importaron sus vehículos de esta forma, que si desde un inicio hubieran importado sus vehículos siguiendo los procedimientos de Ley.

Las principales medidas que la autoridad ha puesto en marcha para frenar la importación ilegal de vehículos son:

- Establecer horarios específicos para la entrada al territorio nacional de vehículos por las aduanas de la frontera norte del país.

- Incluir dentro de los requisitos para la importación definitiva de vehículos usados, el certificado por autoridad aduanera americana, de que dichos vehículos son susceptibles de exportación.

- Implementar un mecanismo para garantizar el pago de contribuciones en la importación temporal de vehículos, conforme a los años de antigüedad del modelo.

- Firmar un acuerdo de colaboración entre el SAT, la Procuraduría de la Defensa del Contribuyente (Prodecon) y la Confederación de Asociaciones de Agentes Aduanales de la República Mexicana (Caaarem), para informar y orientar a las personas en la importación de sus vehículos, principalmente durante el periodo del programa Paisano.

- Auditorias fiscales a las empresas importadoras y a sus socios, así como aquellos agentes aduanales que conociendo la irregularidad del trámite asisten a los importadores.Se reitera que cualquier ciudadano puede importar legalmente su vehículo, al seguir los procedimientos establecidos para ello y al pagar los impuestos que correspondan, para ello pueden obtener orientación en sat.gob.mx, o bien, se recomienda acudir a la Prodecon o ante alguna de las oficinas de la Caaarem.

Declaraciones bimestrales de 2015 Régimen de Incorporación Fiscal

El próximo mes de julio los contribuyentes deben presentar su declaración del bimestre mayo – junio de 2015, a través de la aplicación Mis cuentas, si tuvieron ventas al público en general, o bien, facturas y ventas al público en general. También pueden realizar prácticas del cálculo de su declaración, a través del simulador disponible, lo que les permite practicar con los cálculos necesarios para presentar sus declaraciones bimestrales, sin necesidad de enviar la declaración.Esta declaración, ya incluye el descuento de 100% en el ISR, IVA y IEPS que se mantiene durante este año para este sector de contribuyentes.La ampliación de este descuento, está contenida en el Decreto que se publicó el 11 de marzo de 2015, y que puede consultarse a detalle en el Portal del SAT.

Publicación de incumplidos

Periódicamente el SAT publica en su portal la relación de contribuyentes incumplidos de la reserva fiscal del artículo 69 del Código Fiscal de la Federación. El 1 de junio se agregaron 1,544 contribuyentes a la lista de exceptuados.De los 1,544 contribuyentes incumplidos, 744 corresponden a créditos firmes, 327 a créditos exigibles, 449 a créditos cancelados, 20 a créditos condonados y 4 a sentencias ejecutorias.Los contribuyentes inconformes con la publicación de sus datos, pueden generar su línea de captura para pagar, o bien presentar la aclaración en la misma aplicación donde se da a conocer la lista. El SAT resolverá la solicitud de aclaración en tres días hábiles y en caso de resultar procedente, se eliminarán los datos publicados. También se publicaron los datos —nombre, razón social y RFC— de 27 contribuyentes que emitieron comprobantes fiscales cuyas operaciones se consideran presuntamente como inexistentes.

Contribuyentes del Régimen de Incorporación Fiscal al 27 de mayo de 2015:

INFORMACIÓN GENERAL

| Cifras | |

| Total contribuyentes RIF | 4,394,130 |

Mis cuentas

Al 31 de mayo de 2015, se han hecho 24,855,231 operaciones a través de la herramienta “Mis cuentas”, de las cuales 7,571,395 son de registro de gastos, 4,978,608 corresponden a registro de ingresos y 12,305,228 a la emisión de Factura Fácil.

Los contribuyentes del Régimen de Incorporación Fiscal son quienes más la emplean, con las siguientes cifras:

De 22,374,781 operaciones que registran los contribuyentes del RIF 10,282,926 son en Factura fácil, 7,263,209 en registro de gastos y 4,828,646 en ingresos.

Declaración bimestral de RIF

A partir de julio de 2014, los contribuyentes del Régimen de Incorporación Fiscal comenzaron a presentar sus declaraciones bimestralmente a través de Mis cuentas.

Al 7 de junio 2,216,042 contribuyentes han presentado 14,407,042 declaraciones.

Factura Electrónica

Actualmente los contribuyentes tienen varias opciones gratuitas para generar facturas electrónicas:

- Mis Cuentas, aplicación en línea disponible en el portal de internet sat.gob.mx. Se puede facturar incluso desde un dispositivo móvil.

- Herramienta de Generación Gratuita de CFDI, disponible en el portal de internet sat.gob.mx.

- Con los Auxiliares de Facturación Autorizados, PACs, a través de sus herramientas gratuitas de facturación que están obligados a ofrecer al contribuyente.

Al 28 de mayo de 2015 se han emitido 16’936,965,356 facturas

Empresas certificadas en materia de IVA e IEPS

Al 29 de mayo, 3,331 empresas han sido certificadas en materia de IVA e IEPS, atendiendo a los sectores electrónicos, autopartes, industria metalmecánica y fabricación de equipo ferroviario, siendo todas del régimen aduanero IMMEX-NEEC.

Las empresas certificadas representan 83% del comercio exterior nacional, lo que significa 662,959 millones de dólares, y 96% de las importaciones temporales, es decir, 273,174 millones de dólares.

Con el propósito de que las empresas continúen con los beneficios de la certificación, el Servicio de Administración Tributaria, en coordinación con el Consejo Nacional de la Industria Maquiladora y Manufacturera de Exportación (Index), está realizando foros para asesorarlas a fin de que mantengan su certificación en materia del impuesto al valor agregado e impuesto especial sobre producción y servicios.

Los foros se han realizado en las ciudades con mayor presencia de la industria maquiladora de exportación: Mexicali, Tijuana, Reynosa, Querétaro, Nuevo Laredo, Ciudad Juárez, Chihuahua y Guadalajara, con participación de más de 1,000 asistentes.

Durante junio y julio se llevarán a cabo estas reuniones denominadas “Cómo mantener la certificación en materia de IVA y IEPS” en Monterrey y Distrito Federal.

Declaración Informativa de Operaciones Relevantes

y Contabilidad Electrónica

El pasado 31 de mayo todos los contribuyentes obligados debieron enviar su Declaración Informativa de Operaciones Relevantes (forma oficial 76) correspondiente al primer trimestre de 2015, entre otras con las siguientes operaciones:

- Operaciones financieras relevantes.

- Operaciones de precios de transferencia.

III. Participación en el capital social y residencia fiscal.

- Reorganización y reestructuración.

- Otras operaciones relevantes:

- Enajenación de bienes intangibles.

- Enajenación de un bien conservando algún tipo de derecho sobre dicho bien.

- Enajenación de activos financieros.

- Aportación de activos financieros a fideicomisos con el derecho de readquirir dichos activos.

- Enajenación de bienes por fusión y escisión.

- Reembolsos de capital o pago de dividendos con recursos provenientes de préstamos recibidos.

Cabe destacar que aquellos contribuyentes que en el mes de que se trate no hayan realizado operaciones, o bien hubiesen realizado operaciones, cuyo monto acumulado en el ejercicio sea inferior a $60,000,000.00 (sesenta millones de pesos 00/100 M.N.) no están obligados a presentar la citada declaración informativa. (la excepción no aplica a entidades financieras)

En el caso de operaciones celebradas con partes relacionadas, éstas no deberán reportarse cuando su monto no exceda de $60,000,000.00 (sesenta millones de pesos 00/100 M.N.), en el caso de realizar ajustes adicionales sobre una misma transacción que fue reportada previamente en el mismo ejercicio, dichos ajustes deberán reportarse siempre que rebasen $15,000,000.00 (quince millones de pesos 00/100 M.N.)

Por aquellas operaciones celebradas en el ejercicio 2014, los contribuyentes podrán cumplir con su obligación de reportar la Información de operaciones relevantes, a más tardar el 31 de diciembre de 2015, presentando para ello una sola declaración en la que se incluyan todas las operaciones realizadas en el ejercicio 2014.

Contabilidad Electrónica

Ahora bien, respecto a la contabilidad electrónica es importante recordar que los contribuyentes están obligados a enviar el catálogo de cuentas y la balanza de comprobación a partir del 1 de enero de 2015, cuando tengan ingresos acumulables iguales o mayores a 4 millones de pesos en el ejercicio 2013, y a partir de julio de 2015 deberán de enviar, a solicitud de la autoridad fiscal, las pólizas y auxiliares de cuenta y folios fiscales.

Cabe destacar que el primer envió del catálogo de cuentas y la balanza de comprobación fue el 30 de abril, correspondiente a los meses de enero y febrero.

En el caso del catálogo de cuentas deberá enviarse por primera vez junto con la balanza de comprobación y cuando se modifiquen o adicionen las cuentas de mayor o las subcuentas que fueron reportadas.

Los envíos subsecuentes de personas morales y personas físicas, deberán de ser dentro los primeros 3 o 5 días hábiles respectivamente, al segundo mes posterior al que corresponde la información y así sucesivamente.

Los siguientes contribuyentes estarán obligados a enviar su contabilidad electrónica a partir del ejercicio de 2016:

- Contribuyentes cuyos ingresos acumulables sean inferiores a 4 millones de pesos correspondientes al ejercicio 2013.

- Contribuyentes dedicados a las actividades agrícolas, silvícolas, ganaderas o de pesca que cumplan con sus obligaciones fiscales en los términos del Título II, Capítulo VIII de la Ley del ISR.

- Las personas morales a que se refiere el Título III de la Ley del ISR.

- Contribuyentes que se inscriban al RFC durante el ejercicio 2014 o 2015.

- A partir del primer día del mes siguiente a aquel en que se inscribieron al RFC, aquellos contribuyentes que se inscriban a partir del 1 de enero de 2016.

- Personas físicas para el caso de pólizas y sus auxiliares.

Presidente de la Comisión Fiscal

Instituto Mexicano de Contadores Públicos

Inflación más baja de la historia

El pasado 9 de junio del presente año, el INEGI publicó el Índice Nacional de Precios al Consumidor del mes de mayo el cual por segunda ocasión disminuyó. El índice general se contrajo -0.50% frente a un descenso de -0.26% en abril dejando una tasa anual de 2.88% desde el 3.06% de abril. En comparación con el mismo mes del año previo la inflación general presentó una disminución de -0.32% a una tasa de inflación anual de 3.51%.

Esta disminución se deriva de las menores tarifas eléctricas de verano (temporada cálida) en ciudades del sur y centro del país, así como una reducción en los precios del huevo, jitomate, cebolla, limón y pollo.

De acuerdo con la inflación subyacente, la cual excluye los grupos agropecuarios, energéticos y tarifas autorizadas por distintos órdenes de gobierno, el INEGI informó un avance mensual de 0.12% menor al 0.16% de abril con un descenso en la tasa anual al 2.33% tras el 2.31% durante el cuarto mes del año.

Cabe destacar que aunque en mayo la inflación reportó un mínimo histórico dichos niveles aún permanecen cercanos al nivel objetivo de Banco de México quien ha dicho en sus comunicados que esta se mantendrá por debajo del 3.00% en lo que resta del año y se espera.

Asimismo, a pesar de una disminución importante de la inflación no existen factores que mengüen el crecimiento del INPC ya que por el lado de la demanda interna el consumo privado se ha mantenido en crecimiento, las ventas de la ANTAD han mostrado tasas de crecimiento cercanas al 10% y la tasa de desempleo se ubica por arriba de los cuatro puntos porcentuales. Ahora bien, por el lado de la demanda externa, se observan señales de recuperación económica en el principal socio comercial (Estados Unidos). Por lo tanto, la posible normalización de la política monetaria de la Reserva Federal y la incidencia de los precios del petróleo podrían ejercer presiones en el tipo de cambio y en las expectativas de inflación.

Índice Mexicano de Confianza Económica

Reporte acumulado al mes de mayo de 2015

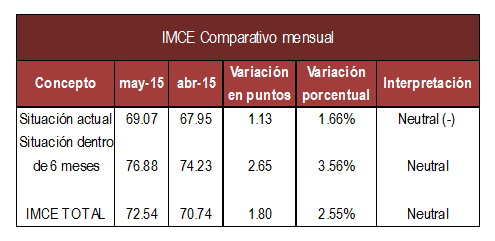

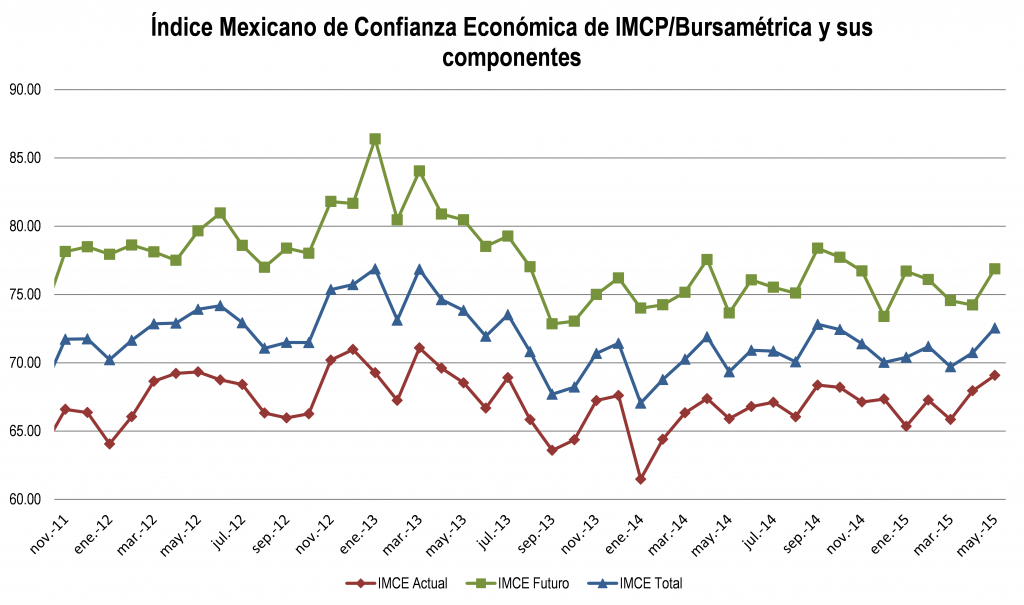

En el mes de mayo, el Índice Mexicano de Confianza Económica continuó recuperándose. En el quinto mes del año, tanto la percepción de la situación vigente como la percepción sobre el futuro mejoraron. En su comparación anual, el componente actual y el componente futuro también progresaron.

El Índice Mexicano de Confianza Económica del IMCP de mayo mantuvo la tendencia alcista. El gremio de los contadores públicos del país expresó nuevamente una visión más optimista en su percepción sobre la situación de los negocios.

El IMCE TOTAL se elevó +1.80 puntos de 70.74 puntos a 72.54 puntos en el quinto mes de 2015 manteniendo el nivel Neutral. Respecto al mismo mes de 2014, el IMCE total de mayo creció 3.20 puntos gracias al ascenso en la situación actual (+3.18 puntos) y la situación de los 6 próximos meses (+3.24 puntos).

Al interior del IMCE TOTAL, la percepción sobre la situación actual aumentó +1.13 puntos de 67.95 unidades a 69.07 unidades en mayo y la expectativa sobre la situación futura (dentro de 6 meses) se recuperó de 74.23 puntos de abril a 76.88 puntos (equivalente a 2.65 puntos más).

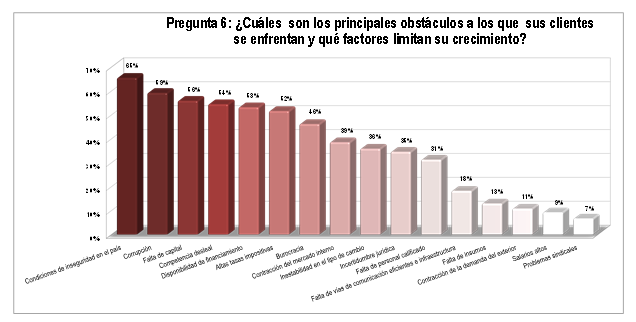

De acuerdo a la pregunta sobre los principales obstáculos para los negocios, las condiciones de inseguridad reincidieron como el principal obstáculo al que se enfrentaron las empresas con el 65% de la participación, en segundo lugar, la corrupción fue seleccionada por el 59% de los encuestados y en tercer lugar, la falta de capital por el 56%. Cabe destacar que a pesar de los comentarios sobre las consecuencias de la reforma fiscal para el crecimiento y la depreciación del peso mexicano, el gremio de los contadores no los percibe así.

En cuanto IMCE regional, los participantes de Fuera de la República son quienes poseen una mejor confianza económica a diferencia del mes anterior mientras que la Zona del Istmo Peninsular se mostró menos optimista.

Presidente de la Comisión de Análisis Económico

Instituto Mexicano de Contadores Públicos

Suscríbete a nuestros boletines

Suscríbete a nuestros boletines Conoce a tu Colegio y Guía de Operación

Conoce a tu Colegio y Guía de Operación TIENDA EN LÍNEA

TIENDA EN LÍNEA