Boletín Conferencia de Prensa. Enero 2015

Impacto para el sector empresarial ante el escenario actual en materia económica y fiscal

Las empresas en México, a raíz de la reforma hacendaria del 2014, han enfrentado un nuevo esquema tributario en donde se limitan las deducciones fiscales (consumos en restaurantes, parte exenta de los sueldos de los trabajadores, deducción de automóviles, eliminación del costeo directo, eliminación de método de valuación de inventarios de últimas entradas primeras salidas), y la autoridad apuesta en la contabilidad y fiscalización a través de medios electrónicos y, por tanto, exige al sector empresarial una serie de cambios y actualizaciones a nivel administrativo que financieramente representa, en primera instancia, un costo adicional tanto en términos monetarios como en adecuación de procedimientos administrativos al interior de las empresas.

Adicionalmente la economía mexicana actualmente se encuentra en un momento de especial atención en virtud de la volatilidad cambiaria, que en una palabra se traduce como incertidumbre en las operaciones que realizan las empresas, en especial para aquellas que realizan compras o ventas en esta moneda.

La depreciación del peso mexicano respecto al dólar en el último año fue superior al 13%, sin embargo no impacta de la misma forma a todos los sectores ni a todas las empresas en México. El riesgo cambiario de la empresa se produce sólo cuando una empresa posee menos activos que pasivos en dólares, por lo que una subida del tipo de cambio afecta a la empresa, al generarse una pérdida en tipo de cambio.

Derivado de lo anterior los estados financieros de las empresas, en algunos casos, registraran utilidades menores que las esperadas y, en consecuencia, una disminución de la recaudación fiscal.

Ahora bien, las Reformas Fiscales en 2014, particularmente las relativas al Código Fiscal de la Federación en materia de Contabilidad Electrónica, han sido acertadamente modificadas, haciendo que la obligatoriedad inicie en forma gradual a partir del año 2015.

En virtud de lo anterior, los contribuyentes no presentarán contabilidad en medios electrónicos por el ejercicio 2014. Tampoco lo harán a partir de 2015 los contribuyentes que presentaron algún recurso y se les haya otorgado la suspensión de la obligación de enviar la contabilidad electrónica, en tanto no se resuelvan dichas demandas.

Ante este escenario, el dictamen del contador público independiente sobre la información financiera, permite a los socios, instituciones de crédito, acreedores y entidades gubernamentales depositar un alto grado de confiabilidad sobre la razonabilidad de los estados financieros que preparan las empresas, incluido el cumplimiento de sus obligaciones fiscales.

El Dictamen Fiscal, como complemento del Dictamen de Estados Financieros, indudablemente seguirá siendo el gran aliado indirecto de la fiscalización en México, ya que otorga credibilidad y confianza en el empresario y la autoridad fiscal.

En el IMCP consideramos que los actores que intervienen en la economía de nuestro país: empresarios, autoridades y contadores públicos debemos realizar un esfuerzo conjunto a fin de potencializar la figura de la cultura contributiva mediante acciones concretas que representen alicientes para el contribuyente.

C.P.C. Leobardo Brizuela Arce

Presidente

Instituto Mexicano de Contadores Públicos

Información estadística del SAT

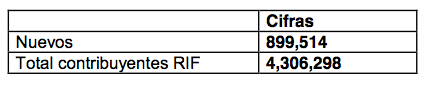

El Servicio de Administración Tributaria (SAT), nos dio a conocer las siguientes cifras estadísticas en materia de avances presentado durante 2014 en el RÉGIMEN DE INCORPORACIÓN FISCAL (RIF):

- 1. Universo de contribuyentes del Régimen de Incorporación Fiscal al 31 de diciembre de 2014:

2. Mis cuentas

Al 11 de enero de 2015

Más de 17 millones de operaciones efectuadas por contribuyentes de cualquier régimen fiscal

- 5 millones 600 mil son de registro de gastos,

- 3 millones 600 mil corresponden a registro de ingresos

- y más de 7 millones 900 mil a la emisión de Factura Fácil.

Del total de las más de 17 millones de operaciones registradas, clasificadas por régimen fiscal en “Mis Cuentas”,

- Más de 15 millones 500 mil corresponden a operaciones del Régimen de Incorporación Fiscal,

- Más de 1 millón 200 mil al de actividad empresarial y/o profesional,

- Más de 287 mil de arrendamiento

- Y más de 33 mil de salarios.

Del total de las más de 15 millones 500 mil operaciones que registran del RIF,

- Más de 6 millones 500 mil son en Factura fácil,

- Más de 5 millones 400 mil en registro de gastos

- Y más de 3 millones 500 mil en ingresos.

3. Declaración bimestral de RIF

Los contribuyentes que no han presentado sus declaraciones de 2014, pueden hacerlo hasta el 31 de enero de 2015, sin embargo, como es día inhábil tendrán hasta el 3 de febrero 2015, esta es una facilidad que se brinda a los contribuyentes para que no dejar de tributar en este régimen.

Es importante precisar que esta facilidad, no los exime de pagar las actualizaciones y recargos que en su caso correspondan.

Las cifras que se tienen de declaraciones al 1ro al 14 de enero de 2015:

Declaraciones presentadas: 612 mil 588

Número de contribuyentes que han presentado declaraciones: 388 mil 580

4. Nuevas facilidades para el Régimen de Incorporación Fiscal.

El 10 de septiembre de 2014 se publicó en el Diario Oficial un Decreto emitido por el Presidente de la República donde se establecen medidas para facilitar el Régimen de Incorporación Fiscal y entran en vigor a partir de este año. El detalle se puede conocer en el Decreto o en el portal del SAT y son:

1ª. Los contribuyentes que realicen ventas al público en general, hasta por 100 mil pesos anuales no pagarán el Impuesto al Valor Agregado (IVA) ni el Impuesto Especial de Producción y Servicios (IEPS), durante los primeros diez años.

2ª. Los contribuyentes con ventas al público en general, con ingresos entre 100 mil y 2 millones de pesos anuales no pagarán IVA ni IEPS en su primer año de incorporación y se les otorgarán descuentos durante los siguientes nueve años.

3ª. Un régimen mucho más sencillo para calcular sus impuestos. Bastará con que especifiquen dos datos: la actividad a la que se dedican y el monto de sus ingresos.

5. Crezcamos Juntos.

Estrategia transversal que armoniza los programas de distintas dependencias federales, para hacer atractiva la transición a la formalidad; al brindar grandes beneficios conjuntamente con IMSS, INFONAVIT, Instituto Nacional del Emprendedor, Nacional Financiera, Sociedad Hipotecaria Federal, INFONACOT y el SAT.

Al 2 de enero de 2015, se han realizado 29 eventos de presentación a nivel nacional y local de la estrategia, 30 conferencias de prensa a nivel nacional, con la participación de 500 medios de comunicación.

También se brinda asesoría por medio de módulos de atención itinerantes, universidades y ferias a lo largo de todo el país.

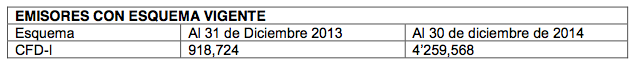

6. Factura Electrónica

Al 30 de diciembre de 2014 se han emitido más de 14 mil 700 millones de facturas electrónicas.

En materia de factura electrónica, CFD-I como único medio de comprobación fiscal para deducciones y acreditamientos, se tienen las siguientes cifras:

A partir del 29 de diciembre de 2014 se puso a disposición de los contribuyentes un nuevo servicio gratuito para generar y sellar de manera electrónica la nómina de sus trabajadores, de manera fácil y rápida.

Este nuevo sistema está disponible para personas físicas que obtienen ingresos por actividades empresariales y profesionales, por arrendamiento, actividades ganaderas, silvícolas o pesqueras, para los que tributan en el régimen de incorporación fiscal, incluso para las asociaciones religiosas.

Este nuevo servicio, está disponible en el portal del SAT a través de la herramienta Mis Cuentas, permite calcular automáticamente el impuesto sobre la renta o el subsidio para el empleo, determinar automáticamente las cuotas al IMSS o las aportaciones al Infonavit y sellar de manera electrónica la nómina de forma semanal o quincenal, entre otras facilidades.

El servicio de sellado electrónico de nómina aplica para contribuyentes que tengan asalariados a su servicio, pudiendo emitir de manera retroactiva los comprobantes correspondientes a 2014.

7. Empresas certificadas en materia de IVA e IEPS

Al 14 de enero, 2 mil 885 empresas han sido certificadas en materia de IVA e IEPS, atendiendo a los sectores electrónicos, autopartes, industria metalmecánica y fabricación de equipo ferroviario, siendo todas del régimen aduanero IMMEX-NEEC.

Las empresas certificadas representan el 74% de operaciones de comercio exterior y 93% del valor de las importaciones temporales en el 2013.

8. Declaración anual personas morales.

El 17 de diciembre de 2014, se publicó en el portal de internet del SAT la nueva plataforma para que las personas morales puedan presentar la Declaración Anual 2014.

Esta nueva versión permite conocer y probar la aplicación, se pueden hacer todos los pasos para presentar la declaración y, en su caso, pagar los impuestos, a través del esquema de Pago Referenciado.

Entre las bondades de este nuevo sistema, está el guardado de información hasta por 30 días sin necesidad de hacer la entrega, el pre llenado que facilitará las declaraciones complementarias al modificar sólo los rubros necesarios, la consulta de la declaración en línea, la compatibilidad con cualquier tipo de computadora incluido las tipo MAC, entre otros aspectos.

La plataforma integra los nuevos formatos para declarar, correspondientes a las Reformas Fiscales agregando tres a los cinco ya existentes: Régimen Opcional para grupo de Sociedades Integradoras, Régimen de Coordinados, Régimen de Actividades Agrícolas, Ganaderas, Silvícolas y Pesqueras.

C.P.C. Angélica Gómez Castillo

Vicepresidenta de Relaciones y Difusión

Instituto Mexicano de Contadores Públicos

Resolución Miscelánea para 2015, Contabilidad Electrónica y Declaración de Operaciones Relevantes

El 30 de diciembre de 2014, se publicó en el Diario Oficial de la Federación la Resolución Miscelánea Fiscal para 2015. De esta manera la autoridad fiscal da cumplimiento a lo ordenado por el Código Fiscal de la Federación, en el sentido de publicar las resoluciones dictadas que establezcan disposiciones de carácter general. Adicionalmente en algunos casos el legislador le da potestad a la autoridad fiscal para que emita reglas que complementen lo dispuesto por algún artículo de la ley.

Según lo establece el propio Código Fiscal, las resoluciones que se emitan y que se refieran a sujeto, objeto, base o tarifa, no generarán obligaciones o cargas adicionales a las establecidas por las leyes fiscales.

En relación con lo anterior, el Código Fiscal de la Federación establece que las disposiciones de carácter general que emita la autoridad fiscal deberán de agruparse de tal forma que faciliten su conocimiento por parte de los contribuyentes, por lo que el orden seguido por la autoridad fiscal en la publicación de la Resolución Miscelánea se conforme al orden que tienen las leyes, iniciando con las reglas relativas a las Disposiciones Generales, las de Código Fiscal de la Federación, las de impuesto sobre la renta, las relativas al impuesto al valor agregado, las referentes al impuesto especial sobre producción y servicios, las que atienden a las Contribuciones de Mejoras, las de Derechos, las del Impuesto sobre automóviles nuevos, las relativas a la Ley de Ingresos de la Federación, a la Ley de Ingresos sobre Hidrocarburos y sobre la Decretos, Circulares, Convenios y otras disposiciones.

Es importante destacar que como parte de las reglas emitidas, la Resolución Miscelánea para 2015 tiene 25 anexos que forman parte de ese ordenamiento. Mediante esos anexos, la autoridad fiscal da a conocer entre otros, las formas oficiales, los trámites fiscales, documentación que puede solicitarse para las devoluciones, la compilación de los criterios no vinculativos, listado de contribuyentes con alguna situación particular, catálogo de actividades, tasas y tarifas para ciertos casos, cantidades actualizadas y acuerdos con autoridades fiscales extranjeras.

A lo largo del tiempo se han publicado diversas reglas que se han acumulado de ahí su extenso número, por lo que buena parte de las reglas se repiten año con año.

Como ya se mencionó, la publicación de las reglas en la miscelánea tiene como propósito dar a conocer las disposiciones de carácter general y su contenido no genera obligación para los contribuyentes; sin embargo, en algunas ocasiones lo publicado en la Resolución Miscelánea llega a imponer obligaciones más allá de la ley lo que lleva a la discusión en cuanto a la validez de su aplicación.

Con base a lo antes explicado, se destacan algunas reglas que son del interés o resultan novedosas para los contribuyentes en general, así por ejemplo destacan los lineamientos para la salvaguarda de los datos personales entregados al SAT, hay regla para efectos del cambio de domicilio, en relación con el Régimen de Incorporación Fiscal, disposiciones que regulan movimientos en el Registro Federal de Contribuyentes, así resulta también novedoso la figura de la “Suspensión de Actividades” que estuvo limitada para las personas morales, la renovación de diversos avisos, regla para el pago hecho por cuenta de terceros, una serie de disposiciones que regulan la expedición de Comprobantes Fiscales Digitales por Internet CFDI’s, la regla que exenta a las entidades exentas de llevar contabilidad en los términos del Código Fiscal de la Federación, destaca la regla que permite en ciertos casos el pago en parcialidades del impuesto sobre la renta que debió cubrirse durante los ejercicios de 2012 y 2013, reglas para los pagos provisionales de impuesto sobre la renta de personas físicas con actividades empresariales e ingresos del ejercicio anterior inferiores a $2’421, 720.00, reglas para la condonación de multas, del mismo modo se da a conocer una opción para la acumulación de ingresos para efectos del impuesto sobre la renta, entre otras. En materia de impuesto al valor agregado y tratando de resolver en alguna medida la problemática en la devolución oportuna de los saldos a favor, se emite una regla para contribuyentes que generen saldo a favor derivado de proyectos de inversión de activo fijo, para que la devolución se efectúe en el término de 20 días hábiles cumpliendo con los requisitos de la regla.

En cuanto a los anexos de la Resolución Miscelánea y en relación con lo que establece el Código Fiscal de la Federación, la autoridad fiscal dará a conocer los criterios no vinculativos de las disposiciones fiscales y aduaneras, en este sentido es recomendable la consulta periódica de los criterios que sostienen las autoridades fiscales en cuanto a la aplicación de las disposiciones, pues a través de estos criterios se dan a conocer lo que a decir de la autoridad se considera como una práctica fiscal indebida.

Contabilidad Electrónica

A través de la Resolución Miscelánea, se dan a conocer las reglas generales para el envío de la contabilidad a través de Internet.

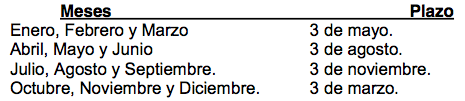

En este sentido se deben tener en cuenta los siguientes plazos:

I. El catálogo de cuentas se enviará por primera vez cuando se entregue la primera balanza de comprobación. En caso de que se modifique el catálogo de cuentas al nivel de las cuentas que fueron reportadas, el catálogo corregido se enviará a más tardar al vencimiento de la obligación del envío de la balanza del mes en el que se realizó la modificación conforme a lo siguiente:

a) Las personas morales, excepto aquellas a que se encuentren en el supuesto previsto en el inciso c) enviarán de forma mensual su información contable a más tardar en los primeros 3 días del segundo mes posterior, al mes que corresponde la información a enviar, por cada uno de los meses del ejercicio fiscal de que se trate.

b) Las personas físicas obligadas, enviarán de forma mensual su información contable a más tardar en los primeros 5 días del segundo mes posterior al mes que corresponde la información contable a enviar, por cada uno de los meses del ejercicio fiscal de que se trate.

c) Tratándose de contribuyentes emisores de valores que coticen en las bolsas de valores concesionadas en los términos de la Ley del Mercado de Valores o en las bolsas de valores ubicadas en los mercados reconocidos, a que se refiere el artículo 16-C, fracción II del CFF y 104, fracción II de la Ley de Mercado de Valores, así como sus subsidiarias, enviarán la información en archivos mensuales por cada trimestre, a más tardar en la fecha señalada en el cuadro anexo:

d) Tratándose de personas morales y físicas dedicadas a las actividades agrícolas, silvícolas, ganaderas o de pesca que cumplan con sus obligaciones fiscales en los términos del Título II, Capítulo VIII de la Ley del ISR, que hayan optado por realizar pagos provisionales del ISR en forma semestral por virtud de lo que establece una Resolución de Facilidades Administrativas, podrán enviar su información contable de forma semestral, a más tardar dentro de los primeros 3 y 5 días, respectivamente, del segundo mes posterior al último mes reportado en el semestre, mediante seis archivos que correspondan a cada uno de los meses que reporten.

e) Tratándose de personas morales el archivo correspondiente a la balanza de comprobación ajustada al cierre del ejercicio, se enviará a más tardar el día 20 de abril del año siguiente al ejercicio que corresponda; en el caso de las personas físicas, a más tardar el día 22 de mayo del año siguiente al ejercicio que corresponda.

Cabe señalar que en la Resolución Miscelánea para 2015 no se transcribió la prórroga establecida tanto en la Ley de Ingresos como en la 7ª Resolución de Modificaciones a la Resolución Miscelánea de 2014 en cuanto a la entrada en vigor de la obligación de enviar la contabilidad a través de Internet, en función de los ingresos acumulables del ejercicio 2013, particularmente para los que obtuvieron menos de 4 millones de pesos de ingresos, los dedicados a actividades agrícolas, silvícolas, ganaderas o de pesca que tributen bajo el régimen de “Coordinados”, las Personas Morales No Contribuyentes, y los que se inscriban en el Registro Federal de Contribuyentes en 2014 y 2015, pues en esos casos la Miscelánea de 2014 extendió la prórroga para que la obligación se cumpla a partir del 1 de enero de 2016, por lo que es deseable una aclaración en este sentido.

Declaración de Operaciones Relevantes

Es importante recordar que la obligación de presentar la declaración de operaciones relevantes a que hace referencia el artículo 31-A del Código Fiscal de la Federación entrará en vigor en abril de este año.

C.P.C. Jesús Alvarado Nieto

Integrante de la Comisión Fiscal

Instituto Mexicano de Contadores Públicos

Recortar el gasto ¿solución única?

En una reunión con la OCDE el Secretario de Hacienda Luis Videgaray afirmó que la prioridad del Gobierno del Presidente Peña Nieto es mantener la disciplina macroeconómica, por lo que de darse una baja en la captación de ingresos, por la caída en el precio del crudo, el Gobierno Federal reduciría el gasto público, asegurando que no se incrementaría el déficit fiscal, ni los impuestos. El refrendar en estas circunstancias el compromiso para mantener la disciplina macroeconómica es una buena noticia. Pero todo en economía tiene un lado positivo y otro negativo.

Llama la atención que esta afirmación la realiza precisamente ante quien en el pasado fue Secretario de Hacienda, José Ángel Gurría y a quien le tocó anunciar en más de una ocasión un recorte en el presupuesto ante la caída de los ingresos petroleros.

Los precios del petróleo se han venido desplomando abruptamente desde el pasado mes de octubre cuando Arabia Saudita inició una guerra de precios contra miles de productores pequeños de Estados Unidos y Canadá. Los precios han llegado a descender por debajo de donde se estima que se encuentran los costos de producción del petróleo y gas shale en los Estados Unidos y que ronda los USD$57 dólares por barril.

¿Que va a pasar con los precios del petróleo? Cuando hay incertidumbre los pronósticos de abren en sus dos extremos. Por ejemplo, la postura de los analistas de Bank of America es que el precio se va hacia los USD$30 dólares y que va a permanecer muy bajo por mucho tiempo. En el otro extremo los analistas de UBS estiman que el precio regresará a los USD$80 dólares para el último trimestre de este año. Existe otro grupo amplio de analistas que pensamos que los precios por debajo de USD$55 dólares son irracionales, y que muy probablemente, dentro de algunas semanas, vamos a ver un periodo de estabilización entre USD$55 a 60 dólares por barril. Este periodo lo veremos pronto, en cuanto tengamos reportes de que la producción de petróleo empieza a bajar igual que los inventarios en las refinerías.

Pero para regresar a USD$80 se requiere una muy fuerte demanda y un recorte efectivo, importante y permanente en la oferta. Un problema adicional que tenemos enfrente es la fortaleza del dólar y la posibilidad de que esta semana el Banco Central del Euro concrete, por fin, un programa de compra de Bonos Soberanos, que implicaría una acelerada creación de Euros, y por consiguiente un mayor debilitamiento del Euro, que significa fortalecimiento del dólar, lo que a su vez implicaría una nueva tendencia de ajuste a la baja de los precios de las materias primas.

Para este año, el Gobierno Federal anunció un programa de coberturas fijado en USD$79 dólares donde se ubica el Presupuesto aprobado por el Congreso, conformado por un paquete de opciones a un precio promedio de USD$76 dólares más USD$3 dólares tomados del fondo de estabilización. La afirmación del Secretario no debe interpretarse como aplicable para este año, sino más bien para los siguientes años.

Algunos analistas han estado alertando sobre el peligro que se tendría si la Administración optara por incrementar la Deuda, lo que es lo mismo que elevar el Déficit Fiscal. A esto se le llama la brasilización de la economía; la salida falsa por la que optó Dilma Russef y que borró rápidamente el atractivo que había logrado construir en Brasil su antecesor, Lula Da Silva, para los inversionistas globales. Un mayor déficit fiscal nos puede llevar a una reducción en la calificación de México, lo que a su vez nos llevaría a una mayor volatilidad en nuestra moneda, menores flujos de inversión, y por lo tanto mayores tasas de interés y menor desarrollo. Mantener la disciplina macroeconómica nos evita volver a vivir esta tragedia.

Cuando un Gobierno tiene el problema de una caída en sus ingresos tiene tres caminos: Bajar el Gasto, incrementar los impuestos o aumentar la deuda. Lo mismo que una familia o que una empresa. Pero también se puede hacer una combinación de las tres.

Muy recientemente hemos visto los resultados de las dos tesis principales para buscar un equilibrio macroeconómico que permita un crecimiento sostenido: La tesis que utilizaron los americanos para salir de la recesión después del desastre de la crisis inmobiliaria, financiera y automotriz que sufrieron hace 6 años: Diseñando una política fiscal que permitiera el crecimiento, y un ajuste muy gradual en las finanzas públicas tanto del lado de los impuestos como del lado del gasto, acompañada de una agresiva política monetaria. En pocas palabras: Primero crezco, y luego pongo la casa en orden.

La antítesis es la impuesta por los alemanes a los países sobre- endeudados de Europa, muy similar a la receta aplicada por el FMI a los países latinoamericanos en la crisis de sobre-endeudamiento de los ochentas: La receta es un Ajuste Fiscal draconiano, que frena la actividad económica. Primero arreglo la casa y luego veo como crezco. A 6 años de práctica de ambas políticas parece ser que la receta americana es menos sangrienta para la sociedad, y puede llegar a mejores resultados.

Las circunstancias de ambas potencias son muy distintas entre sí, y las comparaciones simples son cuestionables. Pero lo que si puede ser conveniente es buscar políticas económicas fiscales y monetarias que impulsen el crecimiento, la inversión y el empleo antes que provocar un frenón en la actividad económica. Y más que recortar el gasto hay que ver en donde sí se debe de gastar y en donde no se justifica, en donde hay desperdicios, duplicidades, e ineficiencias, encontrar la manera de combatir efectivamente la corrupción, y ver cómo podemos hacer un mejor uso de esos recursos.

Insistimos en que para ellos existen soluciones inmediatas, que podrían aplicarse ya desde este ejercicio:

Aquí proponemos los siguientes puntos que pueden generar mayores ingresos al Estado y al mismo tiempo generar mayor inversión y empleo:

1. Revisar el Presupuesto de Egresos para este ejercicio para tener claramente diferenciado lo que es prioritario de lo que es superfluo y proponer un recorte en el gasto corriente en los tres Poderes y en los tres niveles de Gobierno para el segundo semestre.

2. Instrumentar la depreciación acelerada para nuevas inversiones en Activos Fijos.

3. Permitir la deducibilidad al 100% de las Prestaciones Laborales a los trabajadores.

4. Contar con un dictamen fiscal para reforzar la fiscalización.

5. Hacer deducibles todos los gastos personales para fortalecer la fiscalización de los agentes económicos.

6. Considerar deducibles las aportaciones a los Fondos de Pensiones de las empresas y de los planes individuales de retiro de los individuos para fomentar el ahorro a largo plazo imprescindible.

7. Implementar el timbre fiscal para facilitar la repatriación de capitales.

8. Evaluar si el precio de la gasolina, que al ser hoy muy superior al precio de la gasolina en los Estados Unidos y le representa al Erario una utilidad aproximada de más de $200 mil millones de pesos al año, representa un beneficio neto para la economía o tiene un costo superior en términos de la competitividad de la planta productiva del país, en términos de inflación y de las tasas de interés.

Lic. Ernesto O ́Farril Santoscoy

Presidente de la Comisión de Análisis Económico

Instituto Mexicano de Contadores Públicos

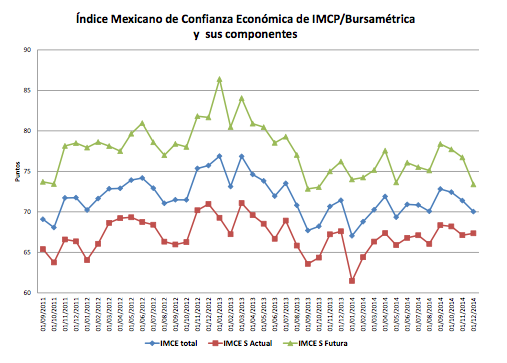

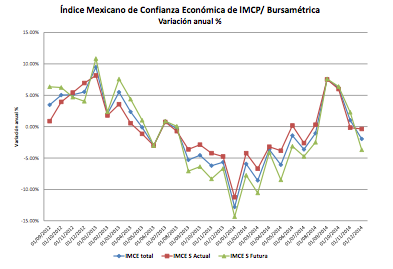

́ndice Mexicano de Confianza Económica Reporte acumulado al mes de diciembre de 2014

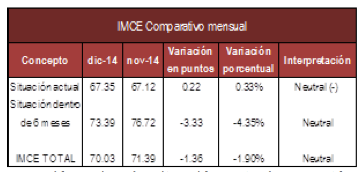

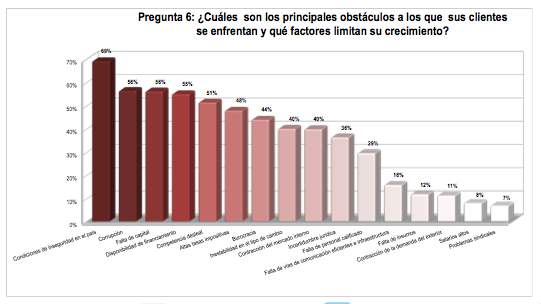

De nueva cuenta el Índice Mexicano de Confianza Económica de Diciembre registró una variación negativa en relación al mes previo. En Diciembre la Percepción de la situación vigente aumentó marginalmente, respecto de la de Noviembre, mientras que la percepción sobre el futuro decayó. En su comparación anual sus dos componentes descendieron en relación al mismo mes del año anterior.

El Índice Mexicano de Confianza Económica del IMCP de Diciembre observó de nuevo una reducción. El gremio de los contadores públicos del país expresó una visión menos optimista en su percepción sobre la situación de los negocios.

En Diciembre de 2014 el IMCE TOTAL bajó -1.36 puntos a 70.03 puntos contra los 71.39 puntos del mes anterior. Este decremento representa una variación mensual del -1.90% respecto a Noviembre, y una variación positiva del 1.96% anual, incremento marginalmente superior al registrado en Noviembre del 1.90% anual.

En cuanto a la percepción sobre la situación actual aumentó marginalmente, de 67.12 del mes de Noviembre a 67.35 puntos en Diciembre (+0.22 puntos) creciendo en +0.33% mensual que equivale a un decremento del -0.38% anual, superior al -0.16% anual de decremento observado en Noviembre.

De igual manera, la expectativa sobre la situación futura (dentro de 6 meses) cayó -3.33 puntos de 76.72 a 73.79 puntos en Diciembre, lo que equivale a una variación negativa del -4.35% mensual y a una baja del -3.70% anual, muy inferior al incremento del +2.29% anual registrado en Noviembre.

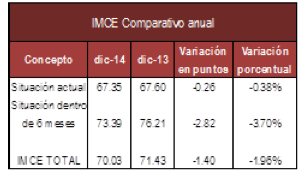

En cuanto a la pregunta sobre los principales obstáculos para los negocios, en el doceavo mes del año 2014, las condiciones de inseguridad se mantuvieron en primer lugar con el 69% de las respuestas; la Falta de Capital y la Corrupción ocuparon el segundo lugar (con 56% de las respuestas), seguido de la falta de financiamiento con el 55%. Los encuestados eligieron a la Competencia Desleal en el quinto lugar con el 51% de las respuestas.

Debe resaltarse que los datos de Diciembre rompen la tendencia de recuperación que se observaba en la variación anual desde el piso que se tocó el pasado mes de Febrero del 2014, cuando se tocó el mínimo en ambos componentes.

Lic. Ernesto O ́Farril Santoscoy

Presidente de la Comisión de Análisis Económico

Instituto Mexicano de Contadores Públicos

Suscríbete a nuestros boletines

Suscríbete a nuestros boletines Conoce a tu Colegio y Guía de Operación

Conoce a tu Colegio y Guía de Operación TIENDA EN LÍNEA

TIENDA EN LÍNEA