Boletín Conferencia de Prensa. Agosto 2016

Diez Propuestas para Reactivar la Economía

Diversos organismos e instituciones han estado reduciendo sus pronósticos de la economía de México para este año y el próximo. Existe una visión generalizada de que nuestra economía tiende a desacelerarse.

En diversas encuestas como las del INEGI, del Banco de México, o del IMCP, los factores que se destacan para obstaculizar la actividad productiva son: El clima de inseguridad en primer lugar, la corrupción en segundo, y la falta de disponibilidad de financiamiento y capital en tercer lugar. En el entorno actual pueden identificarse otros cuatro factores de carácter interno / fiscal:

1. La Reforma Fiscal ha generado un incremento en la recaudación, lo que implica menos recursos para el consumo y la inversión.

2. Los recortes al Gasto, que si bien son necesarios para mantener las finanzas públicas sanas, implican menor crecimiento. Los recortes se han concentrado en el Gasto de Inversión y no en el Gasto Corriente.

3. El Subejercicio del Gasto, que se observa tanto en diversas dependencias del Gobierno Federal, como en las empresas del Estado, y en las entidades de seguridad social.

4. El retraso del pago a los proveedores del sector público. Fenómeno que se observa en las dependencias del Gobierno Federal, en las empresas productivas del Estado, y en los Estados y Municipios.

Recientemente hemos visto recomendaciones que se han hecho a las autoridades fiscales (Banxico, CEESP) para hacer mayores recortes al presupuesto para asegurar un superávit primario (resultado fiscal antes del gasto de intereses de la deuda) y para reducir la demanda agregada, para evitar una mayor inflación. La suma de los recortes anunciados para estos 3 años (2015 a 2017) supera los $460 mil millones de pesos, equivalentes al 2.7% del PIB. Volver a recortar el gasto puede ser contraproducente. Nos puede llevar a un círculo perverso de menor crecimiento, menor recaudación, mayor déficit fiscal, necesidad de mayores recortes. En el

primer semestre de este año se reportó un superávit primario de $125 mil millones de pesos. Esto es una política fiscal responsable, pero al mismo tiempo el régimen fiscal vigente no es amigable a la inversión y al empleo.

¿Qué podemos hacer para evitar una recesión o una mayor desaceleración? Nosotros pensamos que el modelo de ajustar el déficit mediante un régimen recaudatorio, y recortando el gasto de inversión ya se agotó. Si bien el Gobierno se ha comprometido a no aumentar ni añadir impuestos, al mismo tiempo se ha comprometido con lograr un superávit fiscal, para corregir los excesos del gasto y del endeudamiento que se tuvieron en los tres primeros años de la administración.

En su afán de generar propuestas que sean factibles en el entorno político actual y técnicamente viables, para generar mayor inversión y empleo, el IMCP presenta algunas propuestas, considerando los compromisos que ha expresado esta administración. Creemos que la solución se encuentra en modificar la política fiscal a un enfoque ofertista que promueva la inversión y el empleo.

1. Reducir gradualmente la tasa de Impuesto sobre la Renta a las empresas y a los individuos, a razón de 1% cada año, durante 5 años hasta alcanzar la tasa del 25% anual para empresas y 30% para individuos.

2. Permitir la deducibilidad del 100% de las prestaciones sociales en forma inmediata.

3. Establecer un esquema de deducción acelerada de la inversión en activos físicos para expansión de la capacidad instalada, que favorezca la creación de empleos.

4. Establecer un incentivo de hasta 5% de descuento en la tasa de ISR para las empresas que coticen en las Bolsas de Valores.

5. Establecer un timbre fiscal que promueva la regularización de capitales haciendo un descuento más atractivo si el destino de los recursos que se

repatrían va hacia la inversión productiva.

6. Crear un mecanismo de compra de cartera vencida, por parte de la banca, a descuento, para los proveedores del sector público, por un monto inicial de $200 mil millones de pesos.

7. Revisar el régimen de inversión de las Siefores para inducir una mayor inversión de sus recursos hacia la actividad productiva.

8. Acelerar las licitaciones de proyectos de inversión de obra pública y la creación de APP ́s que detonen la inversión privada en proyectos de infraestructura, acompañado de un paquete de financiamiento para los mismos por parte del sector privado. Castigar el subejercicio del Presupuesto.

9. Reautorizar la deducibilidad de las aportaciones de las empresas a los planes complementarios de pensiones y jubilaciones, cuando estos no están debidamente fondeados.

10. Plantear una reforma y una reestructura a los sistemas de pensiones de las Fuerzas Armadas, de los Estados y de las Universidades Públicas, con un régimen de inversión que permita una mayor canalización del ahorro hacia la inversión productiva regional.

C.P.C. Leticia Hervert Sáenz

Presidenta del IMCP

Incremento de Aportaciones al Sistema de Pensiones

En días pasados los medios de comunicación difundieron la noticia de que el Secretario de Hacienda y Crédito Público, Lic. Luis Videgaray, expresó que con base a diversos estudios incluyendo el de la OCDE, se tendrán que establecer medidas para fortalecer el sistema de pensiones, incluyendo la posibilidad, en un futuro no lejano, de incrementar las contribuciones al sistema, todo ello a través de un proceso de diálogo coordinado en el Congreso de la Unión.

La Contaduría Pública organizada coincide en el sentido de que nuestro actual sistema de pensiones presenta enormes retos y desafíos, considerando que desde su origen se sabía que la cuota obligatoria era insuficiente, en un afán de proteger a los trabajadores y al gobierno.

Dentro de los desafíos que presenta el actual sistema de pensiones podemos destacar los siguientes:

Bajo nivel de aportaciones, en donde la cuota que pagan los trabajadores es tan solo del 1.25% sobre su salario, lo cual es contrario a lo que pasa en otros países. Incluso en México, en donde los trabajadores afiliados al ISSSTE aportan 5.125% y el gobierno federal acompaña el ahorro voluntario adicional bajo el concepto de ahorro solidario, dando un trato desigual a los trabajadores al servicio del estado con respecto a los trabajadores del sector privado.

La fragmentación del sistema mexicano de pensiones va más allá de la notable diferencia entre los esquemas de trabajadores del sector público y privado, ya que existen otros sistemas de pensiones privilegiados como el caso de empresas paraestatales, universidades públicas entre otros.

Con las aportaciones tripartitas en las que la participación patronal es mayoritaria, la tasa de remplazo se estima será del 26%.

Hay estudios que auguran que los próximos años habrá un entorno de menores rendimientos y esto afectaría aún más la tasa de remplazo.

Es necesario evaluar alternativas para enfrentar estos desafíos, postergar la discusión de este tema aumenta el riesgo de que, en una situación grave, el gobierno federal decida incrementar la cuota patronal o bien aumentar de manera general los impuestos, para hacer frente al incremento del costo fiscal que generará el pago de las pensiones mínimas garantizadas a cargo del gobierno.

Por tanto es urgente, eliminar las barreras fiscales que tienen los planes de pensiones establecidos por los patrones del sector privado, permitiendo la deducibilidad al 100% de las aportaciones de las empresas a los planes complementarios de pensiones y jubilaciones.

Establecer estímulos fiscales para incrementar el ahorro voluntario a cargo de los trabajadores y de los patrones que así quieran hacerlo es una alternativa utilizada en otros países, y a la que habrá que sumar otras que tendrán que explorarse. El ahorro voluntario a cargo de las empresas, acompañado de estímulos fiscales, solo puede implementarse en un contexto de libertad y flexibilidad.

Es importante analizar otras alternativas que permitan promover una mejor pensión al momento del retiro, antes de pensar en incrementar los costos laborales considerando que el sector privado está haciendo frente a incrementos en: energía eléctrica, gasolina, en la compra de los insumos por el precio del dólar, y si a eso agregamos que tenemos en puerta una recomposición salarial en el país, es claro que este tipo de medidas incidirían en el crecimiento de la economía informal.

El Instituto Mexicano de Contadores Públicos, atendiendo el llamado del gobierno federal, se suma al proceso de dialogo con el objeto de que, junto con otros sectores de la sociedad, se puedan definir propuestas para fortalecer el actual sistema de pensiones, afrontado los retos que la sociedad demanda.

C.P.C. Orlando Corona Lara

Vicepresidente de Relaciones y Difusión del IMCP

Temas Fiscales Relevantes de 2016

I. DISCREPANCIA FISCAL

El artículo 91 de la Ley del Impuesto sobre la Renta establece la institución jurídica de la discrepancia fiscal y la forma en que la autoridad debe proceder para determinarla para el caso de las personas físicas. En algunos casos se ha observado que las personas físicas reciben cartas invitación o preliquidaciones. Sin embargo, es necesario que sea por la vía de un acto de autoridad. Inclusive se puede mencionar el siguiente criterio normativo:

12/CFF/N Discrepancia fiscal. El resultado de la comprobación se dará a conocer mediante oficio y, en su caso, en la última acta parcial o complementaria.

De conformidad con los artículos 46, fracción IV y 48, fracción IV del CFF, como resultado del ejercicio de las facultades de comprobación se harán constar los hechos u omisiones que entrañen incumplimiento de las obligaciones fiscales, según sea el caso, en la última acta parcial o en el oficio de observaciones.

El artículo 91, en su primer y séptimo párrafos, fracciones I y II de la Ley del ISR, establece que las personas físicas podrán ser objeto de discrepancia fiscal cuando se compruebe que el monto de las erogaciones en un año de calendario sea superior a los ingresos declarados por el contribuyente, o bien a los que le hubiere correspondido declarar, para lo cual las autoridades fiscales procederán a notificar mediante oficio el monto de las erogaciones detectadas, la información que se utilizó para conocerlas, el medio por el cual se obtuvo y la discrepancia resultante, así como el plazo previsto en la fracción II del precepto legal en mención, para informar por escrito a la autoridad fiscal el origen o fuente de procedencia de los recursos con que efectuó las erogaciones detectadas, y ofrecerá en su caso, las pruebas que estime idóneas para acreditar que los

recursos no constituyen ingresos gravados en los términos que establece la propia Ley.

Asimismo, en términos de las disposiciones antes citadas, las autoridades fiscales por una sola vez, podrán requerir información y documentación adicional al contribuyente, el cual la deberá proporcionar en el término previsto en el artículo 53, inciso c) del CFF.

De la interpretación armónica de las disposiciones legales antes señaladas, se desprende que con independencia del oficio que se entregue en los términos del párrafo anterior, cuando las autoridades fiscales hayan detectado las omisiones en una visita domiciliaria, se deberá levantar acta parcial en donde haga constar la entrega de dicho documento.

En este sentido, la entrega del oficio a que hace referencia el artículo 91 de la Ley del ISR, es independiente del levantamiento de la última acta parcial o del oficio de observaciones, documentos en los que debe constar la entrega del oficio mencionado.

Por lo anterior, resulta sumamente relevante que las autoridades determinen la discrepancia fiscal siguiendo el criterio normativo mencionado a efecto de que se cuente con la seguridad jurídica. Adicionalmente para el caso de las erogaciones que consistan en bienes adquiridos por el contribuyente, es necesario contar con la documentación o pruebas de la legal tenencia para poder demostrar en caso de que el contribuyente esté afecto a otras revisiones, como pudieran ser las de demostrar la procedencia lícita de los bienes en propiedad del contribuyente.

II. SITUACION ACTUAL DE EMISION DE CFDI ́S

– En términos de la fracción III del artículo 99 de la LISR, es obligación de los patrones expedir y entregar CFDI a las personas que reciban pagos por concepto de salarios o asimilados.

– El artículo 29 del CFF prevé que cuando las leyes fiscales establezcan la obligación de expedir CFDI, los mismos deberán ser emitidos mediante documentos digitales (extensión .xml) y deberán cumplir con los requisitos establecidos en el artículo 29-A de dicho Código.

– El inciso c) de la fracción VII de artículo 29-A del CFF prevé la obligación de señalar la forma en que se realizó el pago en el CFDI que se expida. Dicho requisito resulta aplicable a todos los CFDI que se expidan, incluyendo los CFDI de nómina.

– Antes de la publicación de la 2a Resolución de Modificaciones a la RMF para 2016, es decir hasta el 4 de junio de 2015, la fracción III de la regla 2.7.1.32 de la RFM 2016 permitía incorporar en el rubro “forma de pago” del CFDI la expresión NA o cualquier otra análoga.

– La regla 2.7.1.32 de la RMF 2016 se modificó por primera vez en la 2a Resolución de Modificaciones. Específicamente, prevé que la facilidad de poder señalar NA en el rubro “forma de pago” no resulta aplicable, entre otros casos, cuando la contraprestación se pague en una sola exhibición en el momento en que se expida el CFDI o haya sido pagada antes de la expedición del mismo. En estos casos los contribuyentes deberán consignar en el CFDI la clave que corresponda a la forma de pago, de conformidad con el catálogo que el SAT publique en su Portal de Internet.

– La fracción II del artículo 76 de la LISR establece la obligación para las personas morales residentes en México de expedir comprobantes fiscales (CFDI) por las actividades que realicen.

– El 3 de junio de 2016 se publicó por primera vez en la página del SAT el “Catálogo de formas de pago”, en el que se menciona que su uso es exigible a partir del 15 de julio de 2016.

– El 14 de julio se publicó en el DOF la 3a Resolución de Modificaciones a la RMF. Se modifica por segunda vez la regla 2.7.1.32 y se adiciona la regla 2.7.1.35 “Expedición de CFDI por pagos realizados”. De conformidad con lo establecido en las disposiciones transitorias y en la regla 2.7.1.8., estas modificaciones entrarán en vigor 30 días después de la publicación del “Complemento para pagos” en el página de Internet del SAT. A la fecha de envío del presente correo electrónico la publicación del “Complemento para pagos” no se ha realizado.

– La modificación en la regla 2.7.1.32 implica que cuando el pago de la contraprestación no se realice en una sola exhibición, o se realice en una sola exhibición pero con posterioridad a que se haya emitido el CFDI, la facilidad prevista en dicha regla (incorporar la expresión NA o cualquier otra análoga) estará condicionada a que una vez que se reciba el pago o pagos, por cada uno de ellos se deberá emitir otro CFDI al que se incorporará el “Complemento para pagos” regulado en la regla 2.7.1.35.

C.P.C. Francisco Moguel Gloria

Presidente de la Comisión Fiscal del IMCP

Índice Mexicano de Confianza Económica. Julio 2016

Reporte para el mes de julio de 2016.

Por segunda ocasión consecutiva, el Índice Mexicano de Confianza Económica disminuyó.

En el mes de julio del presente año, el gremio de los Contadores Públicos presentó una visión menos optimista de la economía mexicana.

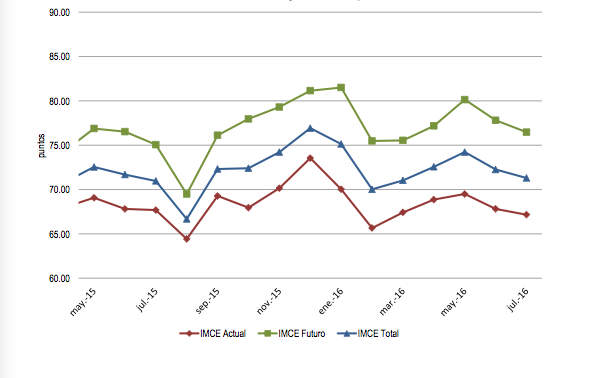

Índice Mexicano de Confianza Económica de IMCP/Bursamétrica y sus componentes

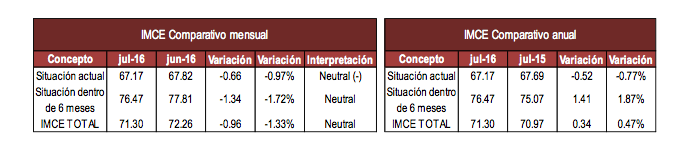

En el séptimo mes de 2016, El IMCE TOTAL mostró un ligero retroceso por -0.96 puntos a un nivel de 71.30 puntos tras los 72.26 puntos de junio, con una tasa mensual de -1.33%, aunque en comparación con el mismo mes de 2015 tuvo un incremento anual de +0.47%.

Al interior del IMCE, la percepción de la situación actual, únicamente bajó –0.66 a 67.17 puntos en julio contra los 67.82 puntos del mes previo, equivalente a una tasa mensual de -0.97% y anual de -0.77%. Dicha disminución mensual fue resultado de una menor expectativa actual sobre los costos de producción de bienes y servicios, así como de la contratación de personal de las empresas que atiende el gremio. En cambio, se observó una visión más optimista en cuanto a los inventarios de las empresas, el comportamiento de las ventas y su cobranza.

En el caso de la expectativa sobre la situación futura (dentro de los 6 meses siguientes) se contrajo –1.34 puntos de 77.81 unidades a 76.47 unidades en julio para disminuir en el mes -1.72%, no obstante, acumuló un incremento anual de +1.87%. Esta disminución fue consecuencia de un deterioro en la perspectiva futura del crecimiento de la plantilla laboral, de la inversión en activos para incrementar la productividad de las empresas y en capacitación del personal, en tanto que, los Contadores mostraron un mayor optimismo en relación con las ventas futuras en las empresas en las que colaboran.

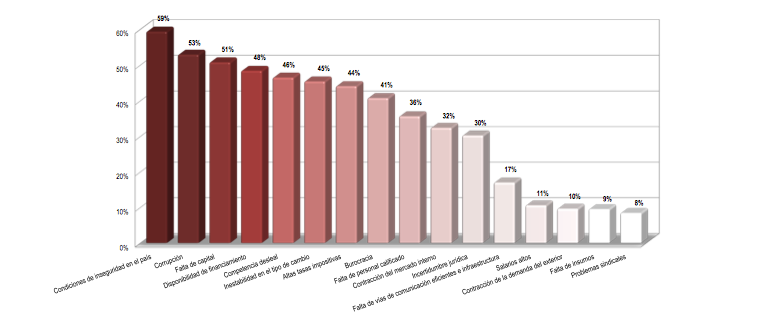

Pregunta 6: ¿Cuáles son los principales obstáculos a los que sus clientes se enfrentan y qué factores limitan su crecimiento?

Por último, en el mes de julio de 2016, por cuarta ocasión en el año, las condiciones de inseguridad en el país fueron consideradas como el principal factor que limita el crecimiento de las empresas al ser elegida por el 59% de las personas, seguidas por la corrupción con el 53% y en tercer lugar se ubicó la falta de capital con el 51% de la elección.

Lic. Ernesto O ́Farrill Santoscoy

Presidente de la Comisión de Análisis Económico del IMCP

Suscríbete a nuestros boletines

Suscríbete a nuestros boletines Conoce a tu Colegio y Guía de Operación

Conoce a tu Colegio y Guía de Operación TIENDA EN LÍNEA

TIENDA EN LÍNEA