Boletín Conferencia de Prensa. Abril 2015

Pendientes de la LXII Legislatura

El próximo 30 de abril concluye el último periodo ordinario de sesiones de la LXII Legislatura federal. Ésta Legislatura marcará un parteaguas en la historia legislativa de nuestro país gracias a los acuerdos logrados en materia económica y política.

Dicha Legislatura, que concluye el 31 de agosto, logró reformas constitucionales de gran calado que derivaron en nuevas legislaciones, además de reformas a leyes muy importantes. Las reformas en materia energética, de telecomunicaciones, de competencia económica, financiera, hacendaria, laboral, educativa, político-electoral, de transparencia, son sólo algunas.

Esto refleja una gran capacidad y disposición de parte de los legisladores para llegar a acuerdos, lo que les dará un lugar especial en la historia legislativa de nuestro país. Así lo consideramos los Contadores Públicos Colegiados.

Sin embargo, a 15 días de que concluya el último periodo ordinario de esta Legislatura, en el Instituto Mexicano de Contadores Públicos coincidimos con los coordinadores parlamentarios de las dos Cámaras Legislativas. Ellos señalaron el 7 de abril que aún quedan pendientes reformas que son necesarias y muy importantes en el contexto económico del país.

Ahí están en análisis, en las distintas comisiones e instancias legislativas, las propuestas de reforma al Sistema Nacional Anticorrupción, a la Ley de Transparencia y a la Ley Federal de Remuneraciones de los Servidores Públicos, entre otras. Son reformas cuya aprobación es necesaria y urgente, mismas que permitirían a nuestro país continuar en el camino del desarrollo y el progreso.

Al mismo tiempo, la aprobación de estas reformas daría a la Contaduría Pública las herramientas necesarias para continuar trabajando y apoyando en la construcción de un México mejor.

El Sistema Nacional Anticorrupción es, claramente, un tema que toca de raíz uno de los problemas que carcomen nuestra vida pública. La corrupción tiene que ser atacada con vigor en todos los niveles de gobierno.

Las modificaciones a la Ley de Transparencia buscan hacer efectivas las reglas que obligan a transparentar el uso de recursos públicos. Al igual que el Sistema Nacional Anticorrupción, esta reforma es fundamental para mejorar los controles sobre el uso de recursos públicos y para que la población tenga mayores elementos de información sobre los mismos.

Por otro lado, la reforma a la Ley Federal de Remuneraciones de los Servidores Públicos contempla controles a la discrecionalidad de los salarios de los funcionarios.

Cada una de estas propuestas de reforma significa la herramienta con la que nuestro país debe enfrentar sus retos, además de que otorgan certeza al empresariado mexicano y a la ciudadanía en general.

En estos temas, la Contaduría Pública juega un papel importante, al ser parte fundamental en la operatividad de los procedimientos y administración.

Con estos pendientes de discusión y aprobación, el último periodo ordinario de sesiones de la LXII Legislatura se encuentra en la recta final. A su vez, en la recta de inicio está el arranque de las campañas electorales cuyos resultados darán la conformación de la LXIII Legislatura que iniciará el 1o de septiembre.

Todos sabemos que el proceso electoral es una competencia, y por lo tanto: No sabemos cómo quedará conformada la próxima Legislatura; tampoco quiénes serán los líderes políticos de las fracciones parlamentarias; tampoco conocemos si habrá líderes con disposición al acuerdo. Es decir, no sabemos si la conformación de la LXIII Legislatura será para favorecer los acuerdos y la aprobación de las reformas o fungirá más bien en sentido contrario.

Por ello es que el Instituto Mexicano de Contadores Públicos hace un llamado a los integrantes de la actual Legislatura para que no bajen la guardia y busquen concretar los acuerdos que saquen adelante las mencionadas reformas. La capacidad para el acuerdo la han demostrado, por lo que sólo se requiere de voluntad para darle viabilidad a las reformas pendientes. Sabemos que los tiempos son cortos, sin embargo con voluntad y disposición, se pueden lograr los acuerdos necesarios.

Presidente

Instituto Mexicano de Contadores Públicos

Puntos relevantes de la declaración anual 2014 de personas físicas

Las personas que únicamente percibieron ingresos por salarios, pueden presentar su declaración a través de una aplicación diseñada exclusivamente para ellos, disponible desde el 13 de marzo de 2015 en la página de Internet del SAT.

Para ingresar sólo necesitan su RFC, Contraseña y sus deducciones personales. La herramienta ya tiene prellenados los datos de sus ingresos y retenciones.

Para el resto de personas físicas, además de su RFC, Contraseña y deducciones personales, deben tener a la mano sus declaraciones mensuales al corriente, en caso de tener alguna pendiente, deben presentarla antes de hacer su Declaración Anual.

La aplicación donde presentan su declaración es el DeclaraSAT y tiene precargados los datos de identificación del contribuyente, los ingresos y retenciones de los contribuyentes con ingresos por salarios y los ingresos por intereses con la información proporcionada por las instituciones financieras.

El plazo para la presentación de la declaración anual de ISR para personas físicas vence el 30 de abril.

Saldos a favor

Si se obtiene saldo a favor, la devolución será depositada en 5 días tratándose de asalariados y en 10 días para el resto de personas físicas.

Deducciones personales

Los gastos que una persona tiene derecho a presentar, para obtener un saldo a favor, en su declaración anual son los siguientes:

- Honorarios médicos y gastos hospitalarios. Medicinas que estén incluidas en facturas de hospitales, análisis y estudios clínicos. No proceden los comprobantes de farmacias.

- Gastos funerarios: solamente la cantidad que no exceda del SMGV del área geográfica del contribuyente, elevado al año.

- Donativos otorgados a instituciones autorizadas: el monto de los donativos que se deduzcan no deben exceder del 7% de los ingresos acumulables del año anterior al que se declara.

- Intereses reales efectivamente pagados por créditos hipotecarios para casa habitación.

- Las aportaciones complementarias para el retiro: el monto de esta deducción será como máximo de 10% de sus ingresos acumulables en el ejercicio, sin que dichas aportaciones excedan del equivalente a 5 SMGV de su área geográfica elevados al año.

- Primas por seguros de gastos médicos

- Transporte escolar obligatorio.

- Impuesto local pagado.

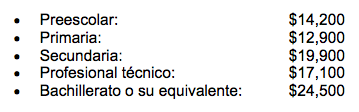

Deducción de pagos de colegiaturas

Además, también son deducibles los pagos por servicios educativos (colegiaturas) con los siguientes topes:

Límite en las deducciones personales

Límite en las deducciones personales

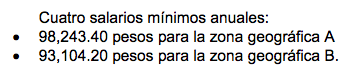

El monto total de las deducciones personales (excepto donativos y estímulos fiscales) no puede exceder de cuatro salarios mínimos generales anuales o de 10% del total de tus ingresos, incluidos los exentos, lo que resulte menor.

Los porcentajes y detalles de las deducciones pueden consultarse en el portal del SAT.

Los porcentajes y detalles de las deducciones pueden consultarse en el portal del SAT.

Declaración en ceros

Si una persona no percibió ingresos durante el año, es necesario que informe de esta situación, presentando la Declaración Anual en ceros. Puede hacerlo mediante dos sencillas formas:

- Por internet

- Por teléfono en Infosat (01 800 46 36 721) opción 3

Estadísticas

Al 9 de abril se han presentado 885,254 declaraciones de personas físicas y al 31 de marzo se presentaron 556, 570 declaraciones de personas morales.

Respecto de las devoluciones a personas físicas, al 9 de abril se han depositado 2,259.41 mdp a 250,833 contribuyentes por 251,832 declaraciones autorizadas.

En el IMCP recomendamos que las personas físicas consideren los aspectos antes señalados, a fin de no causar alguna infracción o incumplimiento ante la autoridad fiscal y, en su caso, poder obtener el beneficio de generar un saldo a favor para solicitar su devolución o en caso contrario la no presentación en tiempo y con impuesto a cargo genera pagar recargos, actualizaciones y multas.

Vicepresidenta de Relaciones y Difusión

Instituto Mexicano de Contadores Públicos

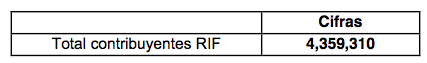

Cifras SAT

Contribuyentes del Régimen de Incorporación Fiscal al 24 de marzo de 2015:

Mis cuentas

Al 5 de abril de 2015, se han hecho 22, 044,953 de operaciones a través de la herramienta “Mis cuentas”, de las cuales 6, 946,198 son de registro de gastos, 4, 526,677 corresponden a registro de ingresos y 10, 572,078 a la emisión de Factura Fácil.

Los contribuyentes del Régimen de Incorporación Fiscal son quienes más la emplean, con las siguientes cifras:

De 19, 912,725 operaciones que registran los contribuyentes del RIF 8,829,558 son en Factura fácil, 6,688,009 en registro de gastos y 4,395,158 en ingresos.

Declaración bimestral de RIF

A partir de julio de 2014, los contribuyentes del Régimen de Incorporación Fiscal comenzaron a presentar sus declaraciones bimestralmente a través de Mis cuentas.

Al 7 de abril más de 2,093,624 de contribuyentes han presentado 12,343,997 de declaraciones

Factura Electrónica

Actualmente los contribuyentes tienen varias opciones gratuitas para generar facturas electrónicas:

1. Mis Cuentas, aplicación en línea disponible en el portal de internet sat.gob.mx. Se puede facturar incluso desde un dispositivo móvil.

2. Herramienta de Generación Gratuita de CFDI, disponible en el portal de internet sat.gob.mx.

3. Con los Auxiliares de Facturación Autorizados, PACs, a través de

sus herramientas gratuitas de facturación que están obligados a ofrecer al contribuyente.

Al 29 de marzo de 2015 se han emitido 16’065,549,086 facturas

Contabilidad Electrónica

Con el fin de que los contribuyentes puedan tener el tiempo suficiente para integrar los archivos de su Contabilidad Electrónica relativos al catálogo de cuentas y la balanza de comprobación de los meses de enero y febrero, tendrán hasta el 30 de abril de 2015 para enviarlos.

El envío de la información es a través del Buzón Tributario, por lo que es necesario que los contribuyentes se cercioren de haber confirmado el correo electrónico que proporcionaron para poder utilizarlo.

Es recomendable revisar los archivos a enviar, en el validador de forma y sintaxis disponible en el Portal del SAT y tener vigente la Firma Electrónica para el envío.

Por lo que se refiere a las pólizas y auxiliares de cuenta deberán generarse con la información correspondiente a las operaciones realizadas a partir del 1 de julio, para entregarlas, cuando el SAT las requiera, con posteridad al 3 o 7 de septiembre de 2015, según corresponda a personas morales o personas físicas, respectivamente.

Se sugiere que los contribuyentes realicen su envío con tiempo y si tienen dudas se acerquen a los canales de orientación del SAT en sat.gob.mx, Infosat y redes sociales.

Empresas certificadas en materia de IVA e IEPS

Al 30 de marzo, 3,196 empresas han sido certificadas en materia de IVA e IEPS, atendiendo a los sectores electrónicos, autopartes, industria metalmecánica y fabricación de equipo ferroviario, siendo todas del régimen aduanero IMMEX-NEEC.

Vicepresidenta de Relaciones y Difusión

Instituto Mexicano de Contadores Públicos

Decreto por el cual se otorgan medidas de apoyo a la vivienda y otras medidas fiscales

El pasado 26 de marzo de 2015 se publicó en el Diario Oficial de la Federación el Decreto por el que se otorgan medidas de apoyo a la vivienda y otras medidas fiscales, el cual entró en vigor al día siguiente de su publicación.

Particularmente el Decreto establece estímulos fiscales en materia de impuesto al valor agregado (IVA) a contribuyentes que presenten servicios parciales de construcción de inmuebles destinados a casa habitación, así como a contribuyentes que enajenen suplementos alimenticios.

Por su parte en materia de Impuesto sobre la renta (ISR), se otorga la posibilidad de diferir el impuesto del ejercicio a las sociedades cooperativas de producción.

IVA en servicios parciales de construcción de inmuebles destinados a casa habitación

Estímulo fiscal

Se otorga un estímulo fiscal equivalente al 100 % del IVA que causen los contribuyentes que presten servicios parciales de construcción de inmuebles destinados a casa habitación, siempre y cuando el prestador del servicio proporcione la mano de obra y materiales.

Se establece que dichos servicios deberán prestarse en la obra en construcción al propietario del inmueble, quien deberá ser titular del permiso, licencia o autorización de la construcción de la casa habitación correspondiente.

El estímulo no será aplicable tratándose de servicios parciales de construcción prestados en inmuebles que además de ser destinados a casa habitación se destinen a otros fines, a excepción de que se identifiquen los servicios prestados exclusivamente en la casa habitación de dicho inmueble.

Los contribuyentes que apliquen este estímulo fiscal deberán cumplir con los siguientes requisitos.

a) No trasladar cantidad alguna por concepto de IVA.

b) Expedir comprobantes fiscales que amparen únicamente los servicios parciales de construcción de inmuebles destinados a casa habitación, los cuales además deben contener el domicilio del inmueble y el número de permiso, licencia o autorización de construcción.

c) Manifestación por el asunto del prestatario de los servicios donde se asiste que los inmuebles en construcción en donde se proporcionen los servicios se destinarán a casa habitación, incluyendo el número de licencia, permiso o autorización de construcción correspondiente.

d) Manifestar en la declaración mensual del IVA el monto de los servicios parciales de construcción de inmuebles destinados a casa habitación como una actividad por la que no se debe pagar dicho impuesto.

El incumplimiento de cualquiera de los requisitos hará improcedente su aplicación.

Aviso de aplicación del estímulo

Los contribuyentes que apliquen el estímulo fiscal deberán presentar un aviso durante el mes de enero de cada año en donde manifiesten que optan por el beneficio en cuestión, en los términos que establezca el SAT mediante reglas de carácter general.

El incumplimiento de esta obligación hará improcedente la aplicación del estímulo fiscal. Por el ejercicio de 2015, el aviso mencionado deberá presentarse en los siguientes plazos:

i) contribuyentes personas morales, dentro de los 15 días siguientes a la presentación de la primera declaración del IVA en la que manifieste los servicios parciales deconstrucción de inmuebles destinados a casa habitación ii) personas físicas dentro del mes siguiente a aquél en el que presten por primera vez los servicios parciales de construcción de casa habitación.

Condonación del IVA por enajenación de suplementos alimenticios

Se condona el pago de IVA y sus accesorios que hayan causado hasta el 31 de diciembre de 2014 los contribuyentes que hubieran vendido suplementos alimenticios, siempre y cuando se cumpla con lo siguiente:

- a) El IVA que se condona no haya sido trasladado ni cobrado al adquirente de los bienes.

- b) Se traslade, cobre y pague el IVA por la venta de suplementos alimenticios a partir del ejercicio fiscal de 2015.

- c) Se presenta a más tardar el 30 de abril de 2015 por cada uno de los ejercicios fiscales en los que se aplique el beneficio, la información sobre el valor de suplementos alimenticios por los que se aplicó la tasa del 0 %.

Se consideran suplementos alimenticios los que están elaborados con una mezcla de productos de diversa naturaleza (químicos, hierbas extractos naturales, vitaminas, minerales etc. ) cuya finalidad consistente en otorgarle el cuerpo componentes en niveles superiores a los que obtiene con una alimentación tradicional, siendo su ingesta opcional y en ocasiones contienen advertencias, limitantes o contraindicaciones respecto a su o consumo.

La condonación no será aplicable a los créditos fiscales determinaos por los cuales los contribuyentes hayan interpuesto algún medio de defensa, salvo que se destinan de dichos medios de defensa o cuando los adeudos que hubiesen quedado firmes por una resolución o sentencia definitiva de defensa o cuando los adeudos hubieran quedado firmes por una resolución o sentencia definitiva dentro de los 60 días naturales siguientes a la entrada del vigor del Decreto.

Cuando los contribuyentes estén pagando a plazo sus adeudos causados hasta el 31 de diciembre 2014 por concepto del IVA derivado de la enajenación de suplementos alimenticios, así como los accesorios correspondientes, únicamente aplicará la condonación por los saldos insolutos que de dichos adeudos tengan a la entrada en vigor del Decreto.

Diferimiento ISR sociedades cooperativas de producción.

Se otorga un estímulo fiscal a las sociedades cooperativas de producción constituidas por socios personas físicas que tributen conforme a la opción establecida en la Ley del Impuesto sobre Renta (LISR) “De los estímulos fiscales”, consistente en diferir la totalidad del ISR del ejercicio de cada uno de los socios, por tres ejercicios fiscales siguientes a los establecidos en la LISR para los casos en que las sociedades cooperativas de producción determinen utilidad gravable del ejercicio y no la distribuyan en los siguientes dos ejercicios.

Para estar en posibilidad de aplicar el estímulo fiscal de referencia, las sociedades cooperativas de producción deberán cumplir los siguientes requisitos:

- a) Invertir un monto equivalente al ISR diferido, en inversiones productivas que generen mayor empleos o socios cooperativas.

- b) En caso de que otorguen préstamos a sus partes relacionadas, el monto total de los mismos no excede del 3% del total de los ingresos anuales de la sociedad, se deberá realizar el pago del impuesto diferido correspondiente.

- c) Informar al SAT en la declaración anual del ISR correspondiente al ejercicio fiscal en el que se determine la utilidad gravable, el monto del ISR diferido.

Las sociedades cooperativas de producción deberán informar al SAT el importe de los préstamos que otorguen a sus partes relacionadas, así como el nombre, domicilio y clave en el registro federal de contribuyentes de los beneficiarios dentro del mes siguiente a aquél en el que se otorguen los mismos.

Presidente de la Comisión Fiscal

Instituto Mexicano de Contadores Públicos

Impuesto personas físicas. Declaración anual 2014

Como parte de las medidas que se incorporaron desde el 1 de enero de 2014 a la Ley del Impuesto sobre la Renta para compensar la abrogación del impuesto empresarial a tasa única, se introduce una limitante a la deducción de las erogaciones que se consideren como ingresos exentos para los trabajadores en un 53% (es te porcentaje puede disminuir al 47% ), igualmente se limita en estos términos la deducción de las aportaciones a fondos de pensiones y Jubilaciones adicionales a los previstos por las disposiciones de seguridad social. Entendemos que esta medida obedeció a abrogación del impuesto empresarial a tasa única, sin embargo, los efectos para las empresas sobretodo las intensas en mano de obra representan efectos importantes.

Otro de los cambios significativos que afectan a las personas morales es la abrogación del régimen de consolidación fiscal que, conforme a las normas transitorias, obliga a los contribuyentes a determinar lo que en principio es el impuesto que se difirió mientras se tributó conforme a este régimen. Asimismo, destaca la introducción de un nuevo régimen de integración que busca sustituir al de consolidación fiscal, con características de menor competitividad frente a otros regímenes similares aplicables en otras jurisdicciones.

Otra medida que muy probablemente restará competitividad a nuestro sistema tributario es la introducción de la obligación para las personas morales que distribuyan dividendos a sus socios personas físicas residentes en México que perciban dividendos disminuidos con esta retención, no podrán acreditarlo contra el impuesto sobre la renta que tengan a su cargo.

Dentro de las medidas que, según se argumenta en la Exposición de Motivos del Ejecutivo Federal, se justifican al tratarse de normas que tenían un efecto de erosión de la base gravable, está la eliminación de la deducción inmediata de las inversiones que realicen las personas morales, la cual constituida una característica atractiva de nuestro sistema fiscal y permitía a los contribuyentes acceder a un financiamiento por la vía fiscal, para la realización de inversiones productivas.

Adelantándose a los demás países en la implementación de medidas planteadas en el documento de análisis de la OCDE para combatir la Erosión de la Base y Transferencia de Utilidades (BEPS, por sus siglas en inglés), a pesar que tal documento aún es definitivo y expresamente recomienda no adoptar medidas de tipo unilateral; la nueva Ley del Impuesto sobre la Renta incorpora las siguientes tres medidas que resaltan:

a) La posibilidad para las autoridades fiscales de solicitar información a los residentes en el extranjero que perciban pagos efectuados por residentes en México que sean sus partes relacionadas, en la que se acredite la existencia de una doble tributación jurídica; situación que desconoce las obligaciones contraídas por México frente a los países con los que ha celebrado tratados para evitar la doble imposición.

b) Considerar no deducibles los pagos de intereses, regalías o asistencia técnica a entidades extranjeras que controle o sean controladas por el contribuyente siempre que quien reciba el pago sea transparente físicamente, que los pagos se consideren inexistentes para fines fiscales en donde se ubique el perceptor de los mismo y que el extranjero no considere el pago como ingreso gravable.

Por lo que hace a los cambios más relevantes que tienen impacto para las personas físicas, destaca en primer término el incremento de tasa máxima al 35%, aplicable a la tarifa para la determinación del impuesto sobre la renta y las modificaciones a los rangos que gravan del 30% al 35%.

Por otra parte, se establece un límite a las deducciones personales a las que tendrán derecho las personas físicas, las que no podrán exceder de la cantidad menor entre cuatro salarios mínimos anuales, o del 10% del total de ingreso del contribuyente. Esta medida resulta contradictoria con los límites establecidos para deducciones específicas y que desconoce la auténtica capacidad contributiva dé las personas físicas.

Así mismo, cabe recordar que a partir del 1 de enero de 2014 las personas físicas dejaron de estar exentas por las ganancias que obtengan en la enajenación de acciones cotizadas en la bolsa de valores, estableciéndose un gravamen sobre la ganancia obtenida a la tasa del 10%. Esta medida seguramente desalentara la inversión en el mercado mexicano, máxime que años atrás se incorporó una serie de requisitos para limitar la exención en el caso en donde un solo dueño o un grupo de accionistas que tuvieran control de la emisora, enajenaban sus acciones a través de la Bolsa de Valores, con lo cual desde entonces el abuso de la exención estaba limitado.

Otra medida que tendrá un impacto para las personas físicas consiste en la desaparición de la exención sobre la ganancia por la venta de casa habitación cuando el contribuyente

la hubiera habitado por más de cinco años. La reducción del límite es a 700,000 unidades de inversión (3.5 millones aproximadamente).

Por su parte se contempla un nuevo procedimiento de discrepancia fiscal, con lo cual se amplían las facultades a las autoridades fiscales para identificar los casos en que las personas físicas realizan erogaciones superiores en un ejercicio a los ingresos manifestados en su declaración anual para lo cual podrá utilizar cualquier información que obre en poder de las autoridades.

Presidente de la Comisión Fiscal

Instituto Mexicano de Contadores Públicos

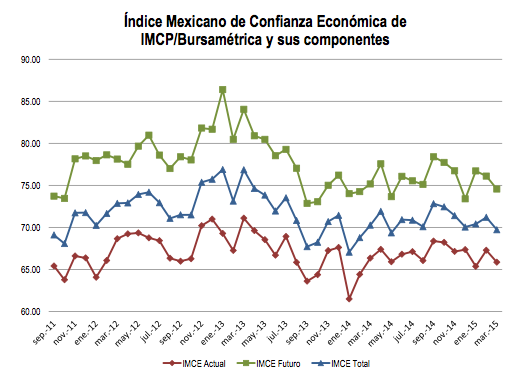

Índice Mexicano de Confianza Económica. Marzo 2015

Reporte para el mes de marzo de 2015

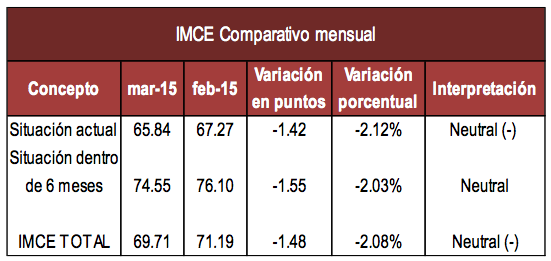

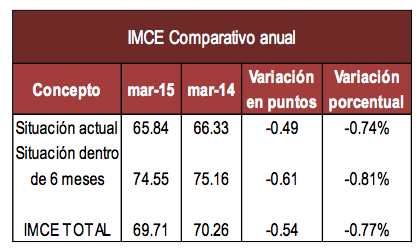

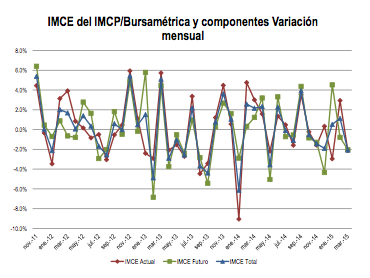

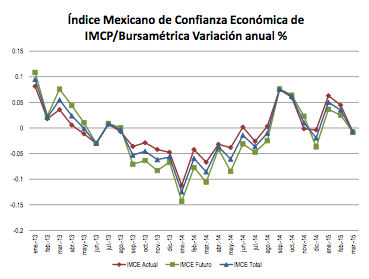

En el tercer mes del año el Índice Mexicano de Confianza Económica registró una variación negativa en relación al mes previo. En marzo tanto la percepción de la situación vigente como la percepción sobre el futuro disminuyó respecto a la de febrero. En su comparación anual los dos componentes descendieron en relación al mismo mes del año anterior.

El Índice Mexicano de Confianza Económica del IMCP de marzo presentó nuevamente una reducción. El gremio de los contadores públicos del país expresó una visión menos optimista en su percepción sobre la situación de los negocios.

El IMCE TOTAL retrocedió –1.48 puntos de 71.19 puntos a 69.71 puntos en marzo de 2015 descendiendo al nivel Neutral con perspectiva negativa. En comparación con el mismo mes de 2014, el IMCE total de marzo de 2015 retrocedió ligeramente –0.54 puntos principalmente por un mayor declive en la situación de los 6 próximos meses (-0.61%) ya que la situación actual sólo lo hizo por –0.49 puntos.

En la percepción sobre la situación actual se observó una contracción de –1.42 puntos de 67.27 unidades a 65.84 unidades en marzo permaneciendo en el rango Neutral con perspectiva negativa.

De igual manera, la expectativa sobre la situación futura (dentro de 6 meses) decreció de 76.10 a 74.55 puntos (-1.55 puntos) manteniéndose en el nivel medio de la clasificación Neutral.

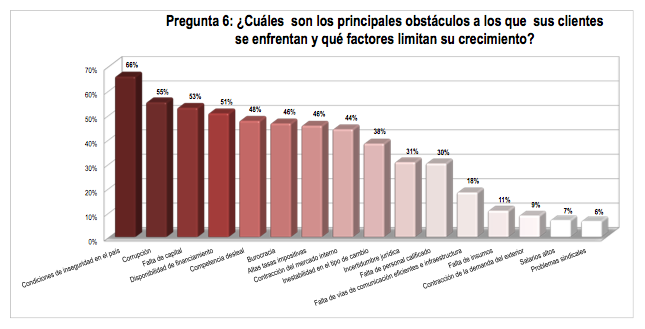

En cuanto a la pregunta sobre los principales obstáculos para los negocios, las condiciones de inseguridad fue el mayor obstáculo elegido al que se enfrentaron las empresas con 66% de las respuestas, seguido por la corrupción con el 55% de los participantes y en tercer lugar la falta de capital con 53%. Cabe destacar que desde diciembre de 2014, la corrupción ha sido seleccionada como uno de los tres principales obstáculos.

Debe resaltarse que los datos de Marzo regresan a la tendencia bajista observada en el trimestre de 2014, sin embargo, el IMCE total no llega a tocar los mínimos históricos de los meses de enero y febrero del año anterior.

Presidente de la Comisión de Análisis Económico

Instituto Mexicano de Contadores Públicos

Suscríbete a nuestros boletines

Suscríbete a nuestros boletines Conoce a tu Colegio y Guía de Operación

Conoce a tu Colegio y Guía de Operación TIENDA EN LÍNEA

TIENDA EN LÍNEA