Boletín Conferencia de Prensa. Diciembre 2018

BOLETÍN DE PRENSA

18 de diciembre de 2018

INICIATIVA DE LA LEY DE INGRESOS 2019

PROYECTO DE PRESUPUESTO DE EGRESOS 2019

SALARIO MÍNIMO

ÍNDICE MEXICANO DE CONFIANZA ECONÓMICA DEL IMCP

C.P.C. Florentino Bautista Hernández

Presidente del IMCP

C.P.C. Mario Morales López

Vicepresidente Fiscal del IMCP

Dr. Moisés Alcalde Virgen

Presidente de la Comisión de Revista del IMCP

C.P.C. y PCDFI Rolando Silva Briceño

Presidente de la CROSS Regional Centro del IMCP

Lic. Ernesto O´Farril Santoscoy.

Presidente de la Comisión de Análisis Económico del IMCP

PAQUETE ECONÓMICO 2019

Este 15 de diciembre se presentó en la Cámara de Diputados el Paquete Económico para el año 2019, dicho paquete contiene la Iniciativa de Ley de Ingresos, la cual tendrá su proceso legislativo y una vez aprobada en la Cámara de Diputados se turnará a la Cámara de Senadores para su aprobación.

INICIATIVA DE LEY DE INGRESOS

DE LA FEDERACIÓN 2019

1.- Compensación Universal

Conforme a lo previsto en la Iniciativa de Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2019 (LIF-2019), se altera sustancialmente la mecánica de compensación del impuesto sobre la renta (ISR) así como del impuesto al valor agregado (IVA), en virtud de que mediante el ordenamiento citado, se elimina el derecho de compensación universal de adeudos fiscales entre impuestos federales de distinta naturaleza así como por retención a terceros; por lo que a partir del 1 de enero de 2019, únicamente operaría respecto de cantidades a favor por adeudo del propio impuesto.

Se estima conveniente que la compensación se aplique únicamente respecto de adeudos propios del contribuyente, sin incluir los que deriven de retenciones a terceros, ya que la carga impositiva no recae sobre el patrimonio del contribuyente y por ello, deben ser efectivamente enterados al fisco.

Así, se propone modificar, en la fracción VI del artículo 25 de la Iniciativa que se presenta, el mecanismo de compensación vigente a efecto de impedir las prácticas mencionadas y que la administración tributaria pueda tener un control eficaz sobre los acreditamientos del IVA, así como un mejor registro de la recaudación de cada uno de los impuestos. La propuesta consiste en que la compensación de cantidades a favor, contra las cantidades a pagar por adeudo propio, sólo proceda cuando se trate de un mismo impuesto, sin que sea aplicable a las retenciones a terceros y, por lo que hace al IVA, la recuperación de los saldos a favor únicamente se realizará mediante el acreditamiento contra el impuesto a cargo que corresponda en los meses siguientes hasta agotarlos o solicitar su devolución sobre el total del saldo a favor. Al igual que en la regulación vigente se establece que la compensación no será aplicable tratándose de los impuestos que se causen con motivo de la importación ni a aquéllos que tengan un fin Estímulos fiscales solamente se acreditarán vs. Impuestos propios y no por retenciones.

2.- Estímulos Fiscales

Por otra parte, se somente a consideración que se dé continuidad a los estímulos fiscales previstos en leyes precedentes, en las fracciones I a VI del Apartado A del artículo 16 de la Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2019.

Los estímulos fiscales mencionados con excepción del establecido en la fracción III del apartado A del artículo 16 tienen en común que, una vez determinados, son acreditables contra el impuesto sobre la renta (ISR); sin embargo, se estima que algunas disposiciones deben ser ajustadas a fin de evitar la aplicación indebida de dichos beneficios fiscales, por lo que se propone que su acreditamiento proceda únicamente contra el ISR causado por el contribuyente en el ejercicio fiscal, de forma tal que no se aplique contra el ISR retenido a terceros, ya que en ese caso no se trata de un impuesto propio del beneficiario del estímulo y, por otro lado, que no se permita el acreditamiento contra los pagos provisionales que vaya realizando el contribuyente, debido a que cuando dichos pagos son mayores al ISR del ejercicio causado por el contribuyente o se obtenga pérdida fiscal, la devolución de los pagos provisionales o la compensación del saldo a favor implica una monetización de los estímulos mencionados, siendo que estos deben tener como límite el ISR causado por el contribuyente.

Para el ejercicio fiscal de 2019, se mantienen los mismos estímulos fiscales aplicables durante el ejercicio fiscal de 2018, en materia del ISR, como sigue:

- La deducción adicional por la donación de bienes básicos para la alimentación y la salud.

- La deducción adicional por la contratación de personas con discapacidad motriz.

- Facilidades para la expedición de constancias de retención de impuestos a cargo de personas físicas.

- La disminución de la participación de los trabajadores en las utilidades de las empresas pagada en la determinación de los pagos provisionales del ISR del ejercicio.

- Asimismo, se mantienen vigentes los estímulos fiscales aplicables a distintos sectores de contribuyentes, para efectos del impuesto especial sobre producción y servicios (IEPS) así como del ISR, mediante el cumplimiento de los requisitos específicos, tales como:

- Acreditamiento del IEPS causado en la adquisición de diésel o biodiésel y sus mezclas para consumo final en la realización de actividades empresariales contra el ISR a su cargo en el ejercicio, siempre que se utilice exclusivamente como combustible en maquinaria en general.

- Deducción de diesel o biodiesel para personas con actividad empresarial, siempre que se utilice en maquinaria en general.

- Acreditamiento del 0.355 sobre el importe pagado de las personas que utilicen el diésel o el biodiésel y sus mezclas en las actividades agropecuarias o silvícolas.

- Devolución y acreditamiento del IEPS causado en la adquisición de diésel o biodiésel y sus mezclas para consumo final en la realización de actividades agropecuarias o silvícolas.

- Acreditamiento del IEPS causado en la adquisición de diésel o biodiésel y sus mezclas para consumo final que sea para uso automotriz en vehículos que se destinen exclusivamente al transporte público y privado, de personas o de carga, así como el turístico, contra el ISR a su cargo en el ejercicio.

- Acreditamiento de los gastos realizados en el pago de las cuotas de peaje en carreteras, hasta en un 50 por ciento del total de la erogación por este concepto, contra el ISR a su cargo en el ejercicio, aplicable a los contribuyentes que se dediquen exclusivamente al transporte terrestre público y privado, de carga o pasaje, así como el turístico.

- Acreditamiento del IEPS causado por los adquirentes de combustibles fósiles (gasolina, turbosina, diésel, combustóleo, etc.) que los utilicen en sus procesos productivos, contra el ISR a su cargo en el ejercicio.

- Acreditamiento del derecho especial sobre minería que hayan pagado en el ejercicio de que se trate, los concesionarios o asignatarios mineros con ingreso brutos anuales menores a $50,000,000.00, contra el ISR a su cargo correspondiente al mismo ejercicio en que se haya determinado el estímulo.

- En este contexto, el acreditamiento a que se refieren los estímulos fiscales aplicables al IEPS de diésel para consumo final en actividades empresariales y en transporte de personas y carga, únicamente podrá efectuarse contra el ISR propio que tenga el contribuyente a su cargo correspondiente al mismo ejercicio en que se importe o adquiera el diésel o biodiésel y sus mezclas; eliminándose la opción de poder realizarlo contra las retenciones de ISR a cargo de terceros.

- Asimismo, en relación con el acreditamiento del IEPS de diésel para consumo final en transporte de personas y carga, se precisa que únicamente se aplicará el acreditamiento contra el ISR del ejercicio; eliminándose la opción de poder aplicarlo en pagos provisionales del ISR del mes en que se importe o adquiera el diésel.

- Estímulo aplicable a la producción cinematográfica nacional Se establece que el estímulo fiscal en materia del ISR respecto a las aportaciones que se realicen en proyectos de inversión en la producción cinematográfica nacional o en la distribución de películas cinematográficas nacionales, no será aplicable de forma conjunta con otros beneficios o estímulos fiscales.

3.- Región Fronteriza

Se propone a través de los Criterios de Política Económica, como un paquete de estímulos fiscales, la imposición de una tasa reducida del 20% para el ISR y del 8% para el IVA, respectivamente, en la región fronteriza del norte del país, a las personas morales, así como a las personas físicas con actividades empresariales.

4.- Amnistía Fiscal

También, se ratifica que no hay la creación de nuevos impuestos ni el incremento de los ya existentes, en el primer ejercicio fiscal del nuevo gobierno federal; tampoco se incluye en el Paquete Económico “Amnistía Fiscal” alguna.

5.- Retención de ISR sobre intereses

A partir del 1 de enero de 2019, la tasa de retención anual del ISR aplicable al monto del capital que dé lugar al pago de intereses a favor de las personas físicas y morales, por parte de las entidades integrantes del sistema financiero, se pretende incrementar al 1.04%, en lugar del 0.46 %, en vigor en el ejercicio fiscal de 2018.

6.- Multas

Asimismo, se mantiene el descuento del 50 por ciento de la multa que corresponda, cuando los contribuyentes a los que les impongan multas por infracciones derivadas del incumplimiento de obligaciones fiscales federales, siempre y cuando dicho pago se realice posteriormente a que las autoridades fiscales inicien el ejercicio de sus facultades de comprobación y hasta antes de que se levante el acta final de la visita domiciliaria o se notifique el oficio de observaciones.

7.- Programa de auto regularización en materia de “PLD”

Dentro de los 60 días a la entrada en vigor de la LIF-2019, el Servicio de Administración Tributaria (SAT) publicará reglas para la implementación de un programa de auto regularización para los contribuyentes que realizan actividades vulnerables y no hubieran cumplido con sus obligaciones en materia de prevención del lavado del dinero (“PLD”), durante el periodo del 1 de julio de 2013 al 31 de diciembre de 2018.

De acuerdo con lo anterior, los contribuyentes podrán regularizarse en sus obligaciones omitidas en dicha materia, sin sanción alguna por el periodo de incumplimiento, así como la condonación de las multas previamente determinadas, siempre que se cuente con previa autorización del SAT para formar parte del programa.

8.- Requisitos para donatarias autorizadas

Tratándose de personas morales con fines no lucrativos autorizadas para recibir donativos deducibles en materia de la Ley del ISR, se tendría por cumplido el requisito de destinar los activos de dichas personas morales exclusivamente a los fines propios de su objeto social, cuando dichas entidades otorguen donativos a organizaciones civiles o fideicomisos sin autorización para recibirlos, siempre que su giro esté única y exclusivamente relacionado con la realización de labores de rescate y reconstrucción en situaciones de desastres naturales.

COMENTARIOS A LA PROPUESTA DE LEY DE INGRESOS 2019

El pasado sábado 15 de diciembre, el Ejecutivo Federal presentó a la Cámara de Diputados el denominado Paquete Económico 2019, compuesto por los Criterios Generales de Política Económica para la Iniciativa de la Ley de Ingresos y el Proyecto de Presupuesto de Egresos de la Federación Correspondientes al Ejercicio Fiscal 2019, así como la Iniciativas de Ley de Ingresos de la Federación para el Ejercicio Fiscal de 2019 y el Proyecto de Presupuesto de Egresos de la Federación para el Ejercicio Fiscal 2019. Los aspectos que el Instituto Mexicano de Contadores Públicos considera importantes son los siguientes

- Compromiso de Estabilidad

En el Instituto Mexicano de Contadores Públicos nos parece destacable que éste Paquete Económico 2019, no contemple incrementos a los impuestos existentes ni la creación de nuevos impuestos y que priorice la eficiencia y transparencia del gasto para promover el desarrollo y la productividad, dentro de un marco de rendición de cuentas, estabilidad macroeconómica y financiera del país.

Igualmente destacable es que el Ejecutivo Federal asuma el compromiso de no incrementar los impuestos en la primera parte de su administración hasta no mostrar una mayor eficiencia en el gasto público y que en ese mismo periodo busque fortalecer la recaudación, mejorando la eficiencia de la administración tributaria, así como reduciendo los espacios regulatorios que pudieran permitir esquemas de elusión y evasión fiscal, con la finalidad de que el sistema impositivo sea más justo y equitativo.

Este Instituto Mexicano de Contadores Públicos se compromete a trabajar, en conjunto con el Ejecutivo Federal, para que la reforma fiscal que propondrá la segunda la segunda mitad de su administración cumpla con los ejes rectores que se ha planteado: es decir desarrollar un sistema fiscal progresivo, más simple y que genere la mínima distorsión posible.

- Programa de auto regularización en materia de “PLD”

Aplaudimos la propuesta para que, mediante una disposición transitoria, el Servicio de Administración Tributaria pueda implementar un programa de autocorrección para aquellos sujetos que no se encuentran al corriente en el cumplimiento de sus obligaciones en el marco de la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia Ilícita.

En este mismo orden de ideas consideramos importante que los Senadores dictaminen la Iniciativa con Proyecto de Decreto en donde se adiciona y reforman diversos artículos de la Ley Federal para la Prevención e Identificación de Operaciones con Recursos de Procedencia ilícita, presentada por la Senadora Minerva Hernández Ramos el pasado 8 de Noviembre, en la cual se propone que a efectos de fortalecer el sistema de combate al lavado de dinero así como corregir las deficiencias que tienen los procedimientos que desarrollan quienes realizan las actividades vulnerables que estable la Ley, los contribuyentes cuenten con una revisión y reporte anual preparado por un auditor externo bajo los lineamientos que establezca la Secretaría de Hacienda y Crédito Público.

- Compensación Universal

En el Instituto Mexicano de Contadores Públicos consideramos que la propuesta de eliminar la compensación “universal”, es decir, la eliminación de la posibilidad de que los contribuyentes obligados a pagar mediante declaración, puedan compensar cantidades que tengan a su favor contra las que estén obligadas por adeudo propio o por retención a terceros, traerá afectaciones importantes en el flujo de efectivo diversos tipo de contribuyentes, por no permitirles compensar el saldo a favor de IVA contra el ISR a su cargo o con contra las retenciones de ISR de los sueldos de sus trabajadores, entre otros:

- Emprendedores, micro y pequeños empresarios que estén comenzando su negocio.

- Emprendedores, micro y pequeños, medianos y grandes empresas que tengan cierta estacionalidad en sus ventas.

- Exportadores y la Industria Maquiladora.

- Contribuyentes que realizan actividades a tasa cero de IVA.

Consideramos desafortunada la propuesta de eliminar esta medida de simplificación administrativa, ya que si bien es cierto pudo abrir espacios para la evasión fiscal al compensar saldos inexistentes también lo es que la autoridad siempre ha tenido la facultad de revisar y en su caso rechazar las compensaciones improcedentes y fincar un crédito fiscal.

Ahora bien, en el supuesto que esta medida de simplificación se elimine, consideramos conveniente que mediante algún artículo transitorio de la Ley de Ingresos se adicione la posibilidad de que el Servicio de Administración Tributaria implemente un programa que agilice las solicitudes de devolución, ya sea mediante un padrón de contribuyentes cumplidos, una certificación similar a la hoy existente para maquiladoras o una certificación por contador público certificado y registrado ante el SAT, esta última bajo los lineamientos que el propio SAT determine.

Adicionalmente, consideramos que debe existir un mecanismo transitorio para los remanentes de los saldos a favor compensados hasta el 31 de diciembre de 2018.

- Región Fronteriza

Se propone a través de los Criterios de Política Económica, como un paquete de estímulos fiscales, la imposición de una tasa reducida del 20% para el ISR y del 8% para el IVA, respectivamente, en la región fronteriza del norte del país, a las personas morales, así como a las personas físicas con actividades empresariales. De igual manera se estimó que el costo de este estímulo será de19.6mmp para IVA y de 22.6mmp para ISR. La estimación del citado costo fiscal fue realizada considerando el establecimiento de condiciones estrictas para ser receptores del estímulo con la finalidad de evitar efectos indirectos y abusos por parte de los contribuyentes

En el Instituto Mexicano de Contadores Públicos, coincidimos en que deben de definirse claramente los supuestos de aplicación de estos beneficios para que sólo sean aprovechados por aquellos a quienes va dirigido. No obstante, consideramos que hubiera sido deseable dar a conocer dichos supuestos en forma conjunta con este paquete económico.

PROYECTO DE PRESUPUESTO DE EGRESOS 2019

Este 15 de diciembre se presentó en la Cámara de Diputados el Paquete Económico para el año 2019, dicho paquete contiene el Proyecto de Presupuesto de Egresos de la Federación, el cual se discutirá y aprobará exclusivamente en la Cámara de Diputados.

- El presupuesto es la principal herramienta que un gobierno tiene para hacer política pública, para generar crecimiento y desarrollo. En él se expresan las aspiraciones del gobierno. En este caso vemos con claridad como el gobierno sostiene sus principales proyectos de política pública.

- De forma clara, es un presupuesto que genera certidumbre en la política macroeconómica. Si bien sostiene un déficit primario e incrementa la deuda respecto del PIB, ésta se mantiene en niveles razonables, aún. Establece crecimientos de gasto moderado y variables razonables como el precio del dólar, del petróleo y la inflación. Es consecuente al mostrar un crecimiento menor al del presente ejercicio, en tal sentido es importante observar una posible desaceleración global de la economía, sin embargo, nuestro crecimiento no da pie a alarma. Todo lo anterior en términos macroeconómicos.

- El gasto en infraestructura refleja los principales proyectos propuestos por el presidente. En tal sentido nuestra observación es la importancia para desarrollar un proyecto integral tanto del tren maya como el corredor transísmico. Esto significa estudios de sustentabilidad, estudios de mercado y económicos para garantizar que la demanda es tal que permitirá que dichos proyectos no representen una vez concluidos gastos para el erario público.

- El mismo que el punto anterior es sobre Santa Lucía.

- Vemos con optimismo el apoyo dado a los jóvenes y adultos mayores y personas con discapacidad, sin dejar de mencionar que en los programas jóvenes fomentando el futuro y apoyo a las becas de estudiantes sean verdaderamente un impulso para su desarrollo y no sólo generen un asistencialismo que genere dependencia del gobierno.

- Celebramos el incremento en las secretarías del bienestar y programas sociales, así como energía y si bien es cierto que, en un presupuesto, existen necesidades ilimitadas y es imposible cumplir con el incremento a todas las áreas y secretarías, existen ramos y funciones de gobierno cuya importancia es tal que merecen ser revaloradas en la Cámara de Diputados para su respectiva asignación presupuestal. Tal es el caso de la Procuraduría de Justicia, de hecho, si bien la SEDENA crece en su presupuesto, el total de la función de seguridad nacional y procuración de justicia decrecen en un 10%.

- De igual forma el decremento en poderes y órganos autónomos, así como ciencia y tecnología, Universidades Públicas o Sistema Nacional Anticorrupción debe ser reconsiderado en la discusión de la Cámara de Diputados.

- En materia de federalismo fiscal se mantiene un incremento del 8% en participaciones y alrededor del 2% en aportaciones. Sin embargo, prácticamente desaparece el satanizado R23, así como los convenios. Vale la pena mencionar que el ramo 23 contaba con programas valiosos en su concepto como el fondo metropolitano y otros fondos metropolitanos. Si bien los estados recibirán un incremento cercano al 8%, seguramente recibirán menos en el total del gasto federalizado por esta disminución de fondos del ramo 23 y convenios.

- En términos generales confiamos en que el nuevo gobierno en este primer ejercicio presupuestal conjuntamente con la Cámara de Diputados sabrá aprobar un presupuesto más equilibrado y que de igual forma establecerán mecanismos de evaluación de los programas y fortalecimiento a la rendición de cuentas.

SALARIO MÍNIMO

El 17 de diciembre de 2018, la Comisión Nacional de Salarios Mínimos (CONASAMI) anunció un incremento al salario mínimo en México que a partir de enero de 2019 será de $102.68 pesos, así como la creación de una nueva Zona Económica Salarial para los municipios de la frontera norte del país, con un salario mínimo de $176.72 pesos. Al respecto, nuestro Instituto presenta la siguiente postura:

El incremento del salario mínimo, debe ir acompañado de disposiciones adicionales para equilibrar la carga social tanto para patrones como para trabajadores, así como para evitar distorsiones laborales, conforme a lo siguiente:

- Establecer un mecanismo para moderar el costo de cuotas al IMSS y al INFONAVIT que los patrones tendrán al incrementarse el salario, pues éste podría aumentarse.

- Debe sugerirse que regrese la deducibilidad al 100 % de las prestaciones exentas de los trabajadores.

- Ajustar la tabla de subsidio al empleo para reestablecer el monto neto que reciben los trabajadores con motivo del aumento del salario mínimo.

- Ajustar la tabla de impuesto sobre la renta a salarios para neutralizar el efecto fiscal adverso al aumentar el salario mínimo.

- Al tener un salario mínimo diferenciado entre la región fronteriza y el resto del país, esto repercute en una posible distorsión en las negociaciones laborales de las empresas, por lo que debe buscarse unificar el salario mínimo a nivel nacional.

ÍNDICE MEXICANO DE CONFIANZA ECONÓMICA DEL IMCP

Reporte para el mes de noviembre de 2018

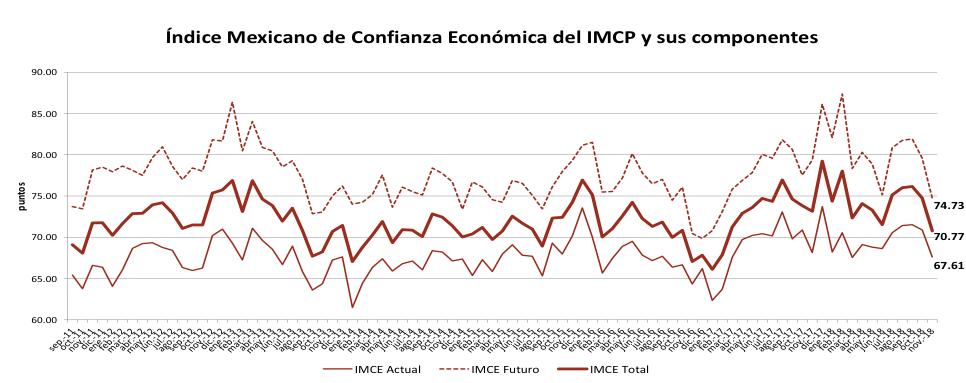

El Índice Mexicano de Confianza Económica (IMCE) correspondiente al mes de noviembre de 2018 descendió por segunda ocasión consecutiva anotando su nivel más bajo en todo el año.

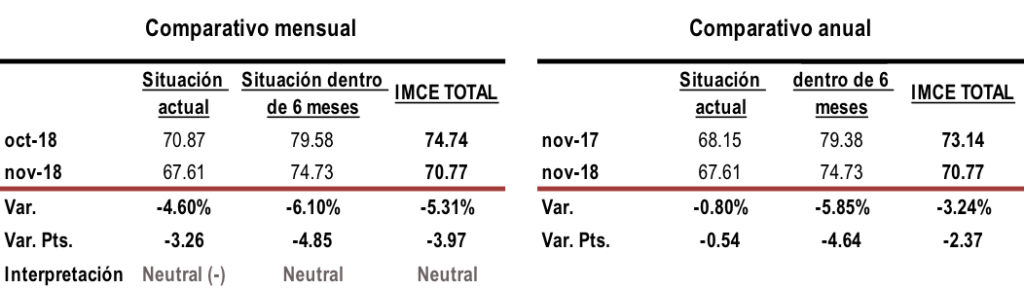

El IMCE TOTAL de noviembre profundizó considerablemente su debilidad, arrojando una disminución mensual de –5.31%, para situarse en 70.77 unidades desde los 74.74 puntos del periodo anterior, siendo resultado de una menor confianza tanto en la Situación Actual de la economía mexicana como en el la Futura (dentro de los próximos seis meses). Notablemente, se observó una reducción mensual de –4.60% en la Situación Actual al quedar en 67.61 puntos y alcanzando un mínimo de ocho meses, mientras que la Situación Futura se desplomó –6.10% a 74.73 puntos, registrando su lectura más débil en poco menos de dos años.

En su comparativo anual, el IMCE TOTAL del penúltimo mes del año, desvaneció los avances del mes previo, al disminuir –3.24% anualmente tras una baja de –0.80% en la Situación Actual y un declive de –5.85% en la Situación Futura

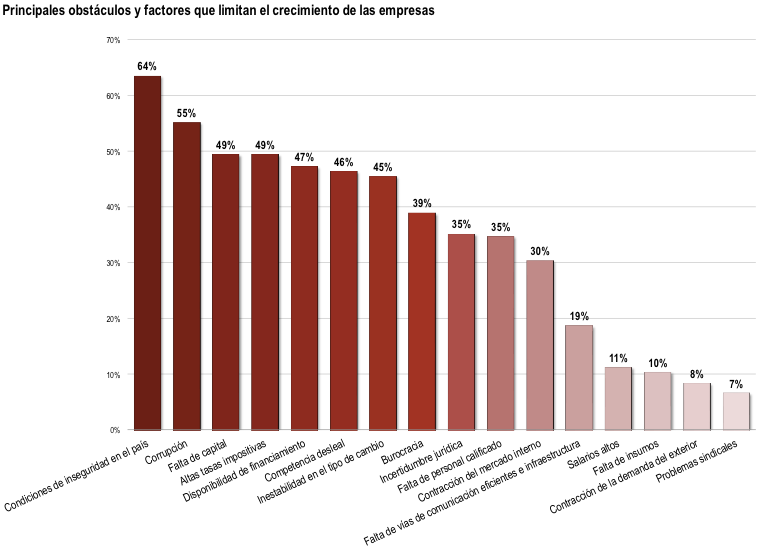

La encuesta mostró nuevamente a las condiciones de inseguridad en el país como el principal obstáculo al que se enfrentan las empresas, seguido por la corrupción, la falta de capital y las altas tasas impositivas. Cabe señalar, que la inestabilidad en el tipo de cambio saltó del décimo lugar en el pasado mes de octubre al siete.

Suscríbete a nuestros boletines

Suscríbete a nuestros boletines Conoce a tu Colegio y Guía de Operación

Conoce a tu Colegio y Guía de Operación TIENDA EN LÍNEA

TIENDA EN LÍNEA