Boletín Conferencia de Prensa. Agosto 2017

Síntesis Conferencia de Prensa Agosto 2017

Buenos días, agradezco su asistencia a esta rueda de prensa del mes de agosto, en la que, como es costumbre, abordaremos temas de gran relevancia que, en síntesis, les comento:

En primer lugar se llevará a cabo la firma del convenio entre el IMCP y la Comisión Nacional del Sistema de Ahorro para el Retiro (CONSAR), cuyo objetivo es establecer las condiciones generales de cooperación con base en las cuales el IMCP y la CONSAR promoverán y organizarán, de forma gratuita actividades de asesoría, difusión, información, capacitación y promoción sobre el funcionamiento del SAR, ya sea de forma presencial, documentos impresos, aplicaciones móviles (Afore Móvil) sitios web, entre otros, a fin de promover entre la población una adecuada cultura financiera y la promoción del ahorro como una alternativa de soluciones a largo plazo.

Como segundo punto abordaremos lo referente al Consejo Fiscal u Órgano Fiscal que actualmente existe en 47 países; entre ellos, España, Suecia, Alemania, Grecia, Reino Unido, Portugal, Francia, Finlandia, además de Estados Unidos, Perú, Colombia y Chile en el continente americano.

El Consejo Fiscal. – Es un buen momento de entrar en su análisis, considerando los tiempos que están por venir sobre el paquete económico para el 2018, y este concepto sería de gran ayuda y relevancia para el mejor manejo de los recursos financieros.

La creación de este tipo de instituciones ayuda al saneamiento y fortalecimiento de las finanzas públicas y aumenta la credibilidad y predictibilidad de los esquemas macroeconómicos.

En un tercer punto se expondrá la Propuesta de Reforma Fiscal para el 2018, resultante de un análisis objetivo y fundamentado coordinado por la Vicepresidencia de Fiscal del IMCP a cargo del C.P.C. Luis Sánchez Galguera, que entre los ejes que contemplan son:

Ø Fomento al empleo y bienestar social.

Ø Impulso a la inversión y simplificación fiscal, y

Ø Formalidad.

Finalmente, el IMCE del mes de julio recortó su perspectiva, después de haber mejorado durante cinco meses consecutivos desde febrero de 2017.

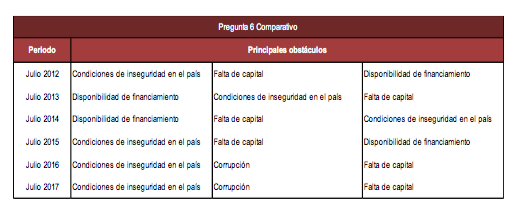

Además, continúa reportándose como principales obstáculos a los que se enfrentaron las empresas:

C.P.C. José Luis García Ramírez

Presidente del IMCP

Consejo Fiscal Mexicano

El Fondo Monetario Internacional (FMI), el Banco Mundial (BM) y la Organización para la Cooperación y Desarrollo Económico (OCDE) han reabierto en el debate sobre la creación de consejos fiscales.

En un análisis sobre los resultados de la política económica instrumentada por México hasta ese año (2015), el FMI la calificaba como una economía que repetía constantemente buenas prácticas; sin embargo, aconsejaba que eran necesarios más y mejores controles, como los llevados a cabo por otros países en el mundo, a través de órganos autónomos con capacidades técnicas.

En abril de 2016, el FMI emitió el documento “Consejos fiscales: fundamentos y eficacia”, elaborado por Roel Beetsma y Xavier Debrun, en el cual se analizó la trayectoria de las políticas fiscales en 22 economías, que desde inicios de 1970 han conducido sus finanzas públicas con un fuerte sesgo hacia elevados déficits presupuestarios, lo que las llevó a una situación de sobreendeudamiento generalizado. La figura de Consejo Fiscal u Órgano Fiscal existe en 47 países; entre ellos, España, Suecia, Alemania, Grecia, Reino Unido, Portugal, Francia, Finlandia, además de Estados Unidos, Perú, Colombia y Chile en el continente americano.

La creación de este tipo de instituciones ayuda al saneamiento y fortalecimiento de las finanzas públicas y aumenta la credibilidad y predictibilidad de los marcos macroeconómicos.

En los países en donde se crearon este tipo de órganos, los poderes legislativos han cobrado mayor relevancia en cuanto a su participación en el diseño y evaluación de políticas fiscales y en la generación de información sobre las finanzas públicas.

El titular de la Secretaría de Hacienda y Crédito Público, José Antonio Meade, ha señalado que México no necesita de un Consejo Fiscal, ya que “es un país que tiene un buen marco jurídico”, ya que la Ley Federal de Presupuesto y Responsabilidad Hacendaria es suficiente para un buen control fiscal.

Al respecto, en México existen dos organismos que hacen una evaluación sobre las finanzas públicas del país y el desarrollo económico, son: Centro de Estudios de las Finanzas Públicas de la Cámara de Diputados y el Instituto Belisario Domínguez del Senado de la República; sin embargo, estos organismos no tienen la autonomía para hacer un análisis más profundo sobre la situación económica del país y proponer cambios en la estructura económica y política.

El Consejo Fiscal de acuerdo con las prácticas internacionales, principalmente de la Unión Europea sugieren debe tener los siguientes atributos: independencia, mandato y autonomía funcional, es decir, que sus funciones no estén supeditadas a ninguna dependencia de la administración pública ni a un poder soberano.

En el IMCP consideramos que el consejo fiscal es un contrapeso que podría alertar sobre el nivel de endeudamiento, una consolidación de los estados financieros del país y se tendrían del lado de los activos todos los recursos naturales y demás, y por el otro lado, del pasivo, las obligaciones con la finalidad de que:

1. Apoye al Gobierno Federal a reducir el déficit público y le permita consolidar el crecimiento económico, a través de diversas propuestas e instancias.

2. Realizar análisis independientes y apartidistas sobre el ingreso y el gasto de los recursos públicos, que pueden servir para complementar o contrastar las proyecciones oficiales.

3. Hacer recomendaciones al gobierno federal sobre la política fiscal, en particular sobre la asignación de los recursos públicos.

4. Revisión de los Criterios de Política Económica de la SHCP .

5. Evaluación de los pronósticos económicos como el crecimiento, la deuda y presupuesto.

Finalmente, de lograrse la implementación de un Consejo Fiscal en México podemos: reducir la discrecionalidad en el endeudamiento federal, disminuir el déficit creciente de las pensiones, definir cómo fijar los límites al endeudamiento del gobierno federal, de los gobiernos estatales y municipales y de las empresas del Estado, y, sobre todo, combatir la economía informal.

C.P.C. José Luis García Ramírez

Presidente del IMCP

Propuesta de Reforma Fiscal

Además de haber sido un compromiso del CEN al iniciar su gestión, el pasado 25 de mayo en el marco de los festejos de los 110 años de la contaduría en MEXICO, en el emblemático Palacio de Minería, nuestro Presidente, CPC José Luis García, anunció a la profesión, invitados etc, que el imcp estaría trabajando a través de esta VP fiscal en el análisis de lo que debieran ser las directrices de una reforma fiscal integral y que previo a nuestra junta de Gobierno estaríamos compartiendo los resultados de esos trabajos.

Es por ello que en el marco de nuestra conferencia de prensa queremos compartir los temas que consideramos más relevantes y a partir de los cuales se deberá profundizar en el análisis tanto de nuestro poder legislativo como de las autoridades hacendarias, económicas y sociales, con la participación de los especialistas como nosotros, para llegar a un marco tributario adecuado.

Sabemos también que algunos otros organismos empresariales y profesionales, de los que este imcp es amigo, han venido también contribuyendo con estos esfuerzos.

Hace no más de dos semanas la COPARMEX anunció los 10 puntos que considera necesarios incluir en este proceso de reforma. Como lo veremos mas adelante, en varios temas somos coincidentes en las ideas que proponemos y desde aquí les comentamos que estaremos trabajando con ellos y con las demás voces que se sumen en este objetivo.

También sabemos que en nuestro vecino país del norte se están llevando a cabo discusiones respecto de propuestas de reforma fiscal presentadas por los distintos jugadores políticos, incluyendo la presentada por el propio Presidente Trump, a lo cual debemos también estar atentos, no tanto para reaccionar en consecuencia, sino para entender lo que esos cambios pudieran traer y estar preparados con un marco fiscal que obedezca a las necesidades actuales del país.

En función de lo anterior, el IMCP ha venido proponiendo, incluso con ustedes en distintas ruedas de prensa, medidas que tengan como objetivo:

1. Propiciar e incrementar la inversión, generando para ello además, estímulos fiscales que así lo logren

2. Generar empleos

3. Combatir la informalidad y ampliar la base de contribuyentes

4. Otorgar certeza jurídica a los contribuyentes y buscar la simplificación.

Nuestro Presidente ha insistido mucho también que el tema del ejercicio del gasto y la rendición de cuentas es muy relevante, y aquí insistimos en que una revisión del presupuesto y del cómo se ejercen los recursos es indispensable en el marco de una reforma fiscal, además de buscarse una mayor y mejor recaudación en los ámbitos estatales y municipales; este tema debe estar incluido en la discusión, sin embargo en este momento el análisis se lleva a cabo desde el ámbito federal.

En función de ello, el IMCP pone a consideración de los distintos actores políticos, económicos y sociales del país las directrices que deben ser evaluadas en el marco de una reforma fiscal.

– Impuesto sobre la Renta PERSONAS MORALES

– Tasa Corporativa. Se propone la disminución de la tasa corporativa actualmente del 30%. Dentro de los países pertenecientes a la OCDE, las tasas de impuesto sobre la renta promedian el 25 %, y las propuestas de cambio fiscal en EUA tienden a disminuir su tasa a razón de entre el 15 y el 25%. Si a esto le agregamos el impuesto sobre dividendos del 10%, es claro que desde el punto de vista de competitividad es necesario disminuir significativamente la tasa.

En este sentido, proponemos dos vías de análisis.

i) Una reducción de la tasa al 25%

ii)Una reducción mayor de dicha tasa (15% o 20%), que fomente la reinversión de utilidades en las propias empresas mexicanas, de manera que se pueda tener una tasa preferencial cuando las utilidades se reinvierten, y una tasa mayor (hasta el 30%) cuando las utilidades se distribuyen a través del pago de dividendos.

– Régimen de dividendos. Eliminar el 10% adicional a los dividendos que se pagan a inversionistas personas físicas y extranjeros, lo cual resta competitividad a nuestro sistema.

– Costo de lo vendido. Tanto desde el punto de vista de simplificación administrativa como de claridad en la determinación de la base gravable, y tal como se reconoce ya en el impuesto sobre la renta para cierto grupo de pequeños contribuyentes, se propone regresas a la deducción de compras para las empresas, en lugar del costo de ventas.

– Deducibilidad de prestaciones exentas. El derogar la Ley del IETU implicó trasladar el costo del impuesto mínimo al impuesto sobre la renta en forma obligatoria y para todos los contribuyentes. Esto implicó que empresas que resultaban pagadoras del impuesto sobre la renta por ser mayor que el IETU no tenían problema de deducibilidad de sus prestaciones exentas en el impuesto sobre la renta y el impuesto mínimo no se pagaba ya que el impuesto sobre la renta era mayor.

En adición a lo anterior, el otorgamiento de dichas prestaciones es un mandato de la ley laboral, por lo que son gastos estrictamente indispensables para las empresas, además de que propician la generación de empleos formales.

Por lo anterior, es fundamental eliminar la limitante a la deducibilidad de prestaciones exentas.

– Deducciones de las empresas. Proponemos hacer una revisión profunda de las limitantes existentes a ciertas deducciones que corresponden a gastos que llevan a cabo las empresas, y que no se han actualizado a la realidad económica de las mismas. Ejemplo de ello son los donativos, los viáticos y gastos de alimentos, los pagos por arrendamientos de autos y aviones, intereses y capitalización delgada, entre otros.

– Deducción inmediata de activos fijos. La deducción inmediata de activos fijos es un incentivo claro a la productividad del país, por lo que se debe incluir esta deducción en la Ley del Impuesto sobre la Renta permitiendo su aplicación sin restricción geográfica o de tipo de contribuyente, y revisando que las tasas de descuento estén acordes con las tasas de interés prevalecientes en el mercado.

PERSONAS FÍSICAS

– Tarifa persona físicas. Que la tasa máxima a aplicarse sobre el excedente del límite inferior sea equivalente a la tasa vigente para las personas morales, manteniendo el régimen de dividendos en donde los impuestos se pagan a nivel de la empresa que genera las utilidades, y revisar la estructura de la propia tarifa, para hacerla más progresiva evitando que se alcancen los niveles máximos de gravamen muy rápido.

– Deducciones personales personas físicas. Eliminar la limitante de deducibilidad de gastos médicos para personas físicas. El enfermarse y enfrentar gastos no es una opción del ser humano y al no tener la capacidad el estado de apoyar la enfermedad a través de las instituciones oficiales, se hace imperativo en gastar en hospitales privados, por lo que debe eliminarse esta limitante, además de revisar el resto de las limitaciones en este tipo de deducciones, debiéndose incluir en el cuerpo de la Ley la relativa a gastos de colegiaturas.

-Mejor y mayor fiscalización a contribuyentes personas físicas no asalariados. La recaudación recae en los contribuyentes cautivos, y las limitaciones a las deducciones personales desincentivan el que un mayor de personas físicas con otros regímenes fiscales se encuentren en la formalidad.

– Exención de Casa Habitación.

a) Para las personas que tengan una propiedad que vendan y la edad del propietario del inmueble sea más de 65 años, se propone la exención total. Para evitar abusos de la medida, se puede establecer siempre y cuando no la haya recibido en donación en los últimos 5 años.

b) Para las personas que hayan habitado su casa habitación por más de 10 años, regresar a la exención total, con independencia de la edad del enajenante. c) Para las personas que vendan su casa habitación antes de los supuestos mencionados, lograr la exención solo en la medida en que la cantidad recibida, se reinvierta en una casa habitación hasta por el mismo monto. Por la cantidad no reinvertida, se pagaría el impuesto sobre la renta considerando el costo de adquisición proporcional respecto de lo que representa la cantidad no reinvertida respecto del precio de venta total. Para tal efecto, se podría establecer un período de reinversión de un año de calendario después de la venta y para que el fisco federal pudiera solicitar una garantía de interés fiscal a entregarse al notario al momento de escriturar la venta y liberar la garantía al momento de ingresar la nueva escritura de adquisición.

d) En cualquier otro caso, permanecer el gravamen conforme a las disposiciones fiscales vigentes.

NOMINAS

Como una medida específica, se propone que en el marco de las deducciones relacionadas con pagos relacionados con la prestación de servicios de personal, se mantengan los requisitos actualmente contenidos en la ley, de manera que se sigan combatiendo los esquemas agresivos que pretenden evitar el pago del impuesto sobre la renta, los impuestos sobre nóminas y las contribuciones a la seguridad social.

De la misma manera se propone que en este mismo supuesto, pero tratándose de pagos a empleados de gobiernos estatales y municipales, se aseguren los pagos de estas mismas contribuciones, de manera que no se les entreguen participaciones federales a los mismos en caso de que no estén al corriente en sus pagos.

PRECIOS DE TRANSFERENCIA Y EXTRANJEROS

A lo largo de los años se han llevado a cabo múltiples adecuaciones y modificaciones tanto al régimen aplicable a los extranjeros que obtienen ingresos en México, como a los grupos de empresas con operaciones a nivel internacional, además de que se ha continuado con la negociación y renegociación de tratados, además de haberse adoptado recomendaciones y directrices emitidas por la propia OCDE, lo cual ha hecho que algunas disposiciones no se encuentren actualizadas a la realidad del mundo, y muchas otras hayan sido incluidas en disposiciones administrativas que han venido cambiando por el Ejecutivo a lo largo del tiempo.

Es por ello que hemos hecho un análisis detallado de esos factores y proponemos definiciones precisas y restructura de temas como:

– Concepto de Fuente de riqueza

– Acreditamiento de impuestos pagados en el extranjero

– Créditos respaldados

– Enajenación de acciones, asistencia técnica y regalías

– Beneficiario efectivo

– Regímenes fiscales preferentes

– Documentación y declaraciones de operaciones entre partes relacionadas

En este sentido, una mayor claridad en el marco legal (y no en reglas administrativas) aplicable a los extranjeros y a los grupos de empresas redundará en mayor posibilidad de atraer la inversión y otorgará certeza jurídica a los grupos multinacionales. En este rubro, hemos preparado un análisis detallado de cada uno de estos conceptos que estaremos discutiendo con profundidad en el marco de las discusiones que con los distintos actores se deberán llevar a cabo en el futuro.

– Impuesto al Valor Agregado

Una medida impostergable para ampliar la base de contribuyentes tiene que ser el análisis integral del Impuesto al Valor Agregado, en donde se eliminen los regímenes preferenciales y se aplique una tasa generalizada a todas las operaciones gravadas (excepción hecha a las exportaciones). Dicho ajuste podría llevarse a cabo gradualmente.

Igualmente se propone revisar el marco general de este impuesto a la luz de las renegociaciones del TLC, de manera que se eviten duplicidades en la causación de este impuesto en operaciones de comercio exterior.

– Código Fiscal de la Federación – SEGURIDAD JURIDICA

Particularmente hay dos temas que se propone revisar a detalle:

1. Facultades de las autoridades: revisar el alcance que tiene desde el punto de vista administrativo la autoridad para requerir información, tanto desde el punto de vista de la periodicidad como del tipo, volumen y contenido de la misma, reforzando a su vez los esfuerzos de auditoría y fiscalización a los sectores informales o a los no considerados contribuyentes cautivos.

2. La evolución a los comprobantes fiscales digitales, y en general a la digitalización de las transacciones y el avance tecnológico logrado por las autoridades ha sido notable. En función de ello, el concepto de contabilidad electrónica para fines fiscales no hace sentido, es una carga administrativa mayor y no guarda relación incluso con la información financiera generada por los contribuyentes, por lo que se propone eliminar esta obligación y se propone evaluar un nuevo esquema de dictamen fiscal (voluntario pero accesible a cualquier contribuyente) que fomente las revisiones secuenciales y el correcto cumplimiento y envío de información financiera a las autoridades fiscales.

C.P.C. Luis Sánchez Galguera

Vicepresidente Fiscal del IMCP

Índice Mexicano de Confianza Económica (IMCE)

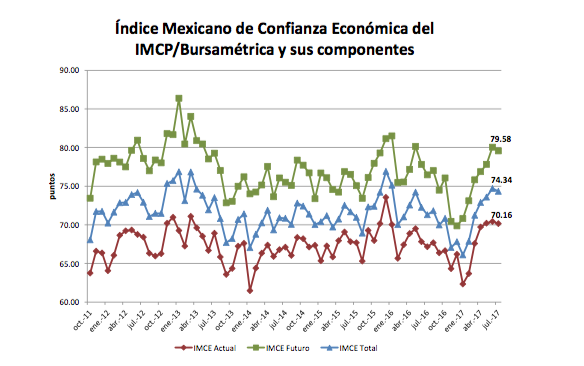

En julio de 2017, el Índice Mexicano de Confianza Económica recortó su perspectiva, después de haber mejorado durante cinco meses consecutivos desde febrero de 2017.

Durante el mes de julio de 2017, el gremio de los contadores públicos relajó ligeramente la perspectiva económica de nuestro país, sin que este se acerque a los niveles que se habían observado a principios de este año.

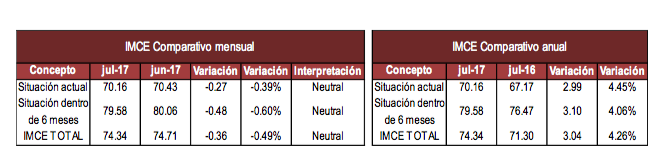

El Índice Mexicano de Confianza Económica (IMCE) TOTAL de julio de 2017 se debilitó ligeramente –0.36 puntos, a una tasa mensual de –0.49%, para colocarse en 74.34 puntos desde los 74.71 puntos de junio. En cambio, respecto a julio de 2016, el IMCE TOTAL se aceleró en mayor medida, al elevarse a una tasa anual de +4.26%.

En cuanto a la Perspectiva Actual, esta se redujo en el mes –0.39% a 70.16 unidades con 0.27 puntos menos que en junio, en tanto que a tasa anual se elevó +4.45%. El debilitamiento mensual fue resultado de una reducción en la visión de los contadores en relación con los costos de producción de bienes y/o servicios, la variación de los inventarios y la contratación de personal en las empresas en donde prestan sus servicios. Mientras que el gremio mostró una visión más optimista en el comportamiento actual de las ventas y su cobranza.

La Situación de los Próximos Seis Meses se enfrió en mayor medida a una tasa mensual de –0.60% (-0.48 unidades) declinando de 80.06 unidades a 79.58 puntos en julio. En comparación con julio de 2016, la perspectiva futura creció +4.06%, por debajo de lo observado en la perspectiva actual. A diferencia del mes previo, los contadores presentaron una mejoría en su percepción de la inversión en activos que pudieran incrementar la productividad de las empresas en los próximos seis meses. En cambio, la expectativa con respecto a la inversión en capacitación en las empresas que atiende el gremio, empeoró, al igual que la expectativa de crecimiento de la plantilla laboral y las ventas.

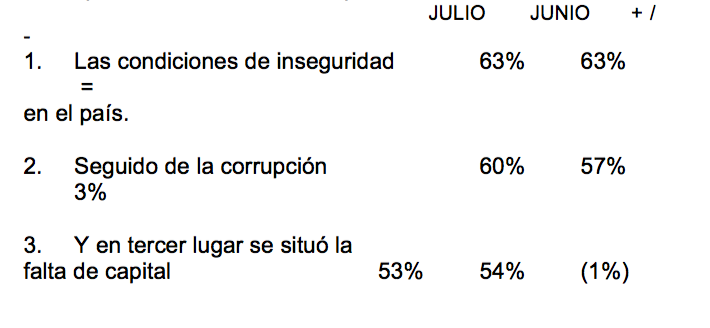

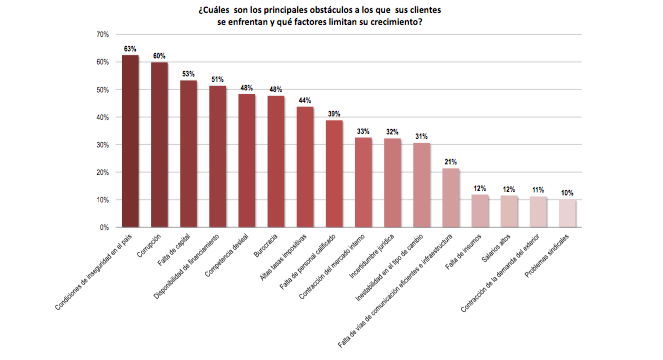

Por último, en julio de 2017, los tres principales obstáculos elegidos que limitan al crecimiento de las empresas fueron las condiciones de inseguridad en el país, siendo seleccionado por el 63% de los participantes, en segundo lugar, la corrupción con el 60% de la participación y en tercer lugar, se ubicó la falta de capital con el 53% de las respuestas.

Lic. Ernesto O ́Farril Santoscoy

Presidente de la Comisión de Análisis Económico del IMCP

CONSAR Y EL INSTITUTO MEXICANO DE CONTADORES PÚBLICOS FIRMAN CONVENIO DE COLABORACIÓN PARA PROMOVER EL AHORRO PARA EL RETIRO ENTRE LA COMUNIDAD DE CONTADORES DEL PAÍS

Ciudad de México, 16 de agosto de 2017

Hoy se realizó la firma de un Convenio de colaboración entre la CONSAR y el Instituto Mexicano de Contadores Públicos (IMCP), con el fin de promover entre este amplio gremio de profesionistas actividades de asesoría, difusión, información y capacitación sobre el funcionamiento del sistema de pensiones.

El Instituto Mexicano de Contadores Públicos, A.C. (IMCP) es una federación fundada en 1923, que se conforma de 60 colegios de profesionistas que agrupan a más de 24 mil Contadores Públicos asociados en todo el país. Es un organismo eminentemente social que persigue como propósito primordial atender a las necesidades profesionales y humanas de sus miembros, para así elevar su calidad y preservar los valores que han orientado la práctica de la carrera de Contador Público.

En los profesionistas del país, existe un número muy significativo que no cuentan con AFORE. En este sentido, los objetivos del Convenio están encaminados a apoyar a todos ellos en la creación y el fortalecimiento de su patrimonio pensionario a través de:

1. Brindar sesiones informativas y de asesoría sobre el SAR a los agremiados

2. Instalar módulos o pabellones de información sobre el SAR en los diversos eventos que tenga el Instituto con sus

agremiados

3. El IMCP difundirá entre sus agremiados las novedades del sistema de pensiones

4. El IMCP difundirá y distribuirá materiales informativos entre sus agremiados

5. Brindar capacitación a las áreas de recursos humanos de empresas vinculadas al IMCP

Durante su intervención, el Presidente de la CONSAR, Carlos Ramírez Fuentes, señaló que con la firma de este Convenio de Colaboración se fomenta la inclusión de los trabajadores independientes asociados a esta organización, que hoy no tienen una cuenta AFORE. Con ello se abarcaría una población de 24 mil asociados susceptibles de contar con una.

Asimismo, el Presidente del Comité Ejecutivo Nacional del IMCP, el C.P.C. José Luis García Ramírez, destacó que el Instituto Mexicano de Contadores Públicos tiene el compromiso social de hacer el máximo esfuerzo para concientizar a la sociedad en general sobre la bondad de incrementar el ahorro en una manera significativa en el largo plazo, con el propósito de que este ahorro se traduzca en un verdadero apoyo para las personas al momento de su retiro, que es cuando más se requiere de solidéz y seguridad.

De igual forma, estamos convencidos que para lograr lo anterior, parte importante del esfuerzo debe estar enfocado a los estudiantes de nuestro país, a través de mecanismos sencillos que hagan atractivo el ahorro para los jóvenes.

Cabe señalar que todas las actividades de cooperación y asistencia que se lleven a cabo con base en el presente Convenio, estarán dirigidas también al público en general de forma gratuita.

La firma de este convenio se inscribe en las acciones de difusión y vinculación institucional que la CONSAR impulsa a través de la Estrategia “Ahorrar en tu AFORE nunca fue tan fácil”.

BOLETÍNES

BOLETÍNES Conoce a tu Colegio y Guía de Operación

Conoce a tu Colegio y Guía de Operación TIENDA EN LÍNEA

TIENDA EN LÍNEA