Boletín Conferencia de Prensa. Julio 2015

Modificación a la Miscelánea Fiscal

en los alimentos preparados

Buenos días a todos.

Antes de cualquier cosa, quisiera extender una felicitación al Servicio de Administración

Tributaria, que el pasado 1ro de julio cumplió 18 años de servicio como órgano

desconcentrado de la Secretaría de Hacienda y Crédito Público. Por ya casi veinte años,

ha habido un trabajo constante y responsable por parte de la autoridad para facilitar el

cumplimiento voluntario de las obligaciones fiscales que todos los mexicanos tenemos.

Como resultado de la apuesta a la tecnología e innovación de sus procesos, la mayoría

de los trámites fiscales se realizan por internet y se ofrece al contribuyente una

plataforma de servicios electrónicos como Mis Cuentas. Hoy la factura electrónica es una

realidad que ha simplificado la fiscalización de las operaciones. Destaca el crecimiento

del 25% en el padrón de contribuyentes en lo que va de esta administración y las

acciones implementadas en el combate a las prácticas ilegales que afectan a los

contribuyentes cumplidos, como es la importación ilegal de vehículos importados y la

publicación de contribuyentes incumplidos.

Esta labor se ha logrado con éxito gracias al trabajo conjunto de la autoridad fiscal, la

iniciativa privada, aliados en el sector tecnológico y atendiendo demandas legítimas de

grupos que representan a contribuyentes como el Instituto Mexicano de Contadores

Públicos y otras agrupaciones, además de colaborar en forma más cercana y directa con

el propio contribuyente.

Enhorabuena, tanto al SAT como a la Secretaría de Hacienda.

Sobre la reciente modificación a la Miscelánea Fiscal en los alimentos preparados.

Como todos ustedes sabrán, a principios de este mes se publicó una modificación a la

Resolución Miscelánea Fiscal 2015, en la cual se establece que los alimentos

procesados y con ciertas características, que se venden en las tiendas de conveniencia,

sean gravados con el Impuesto al Valor Agregado (IVA). Si bien desde hace más de 15

años los alimentos preparados han estado incluidos dentro de los productos con IVA, por

lo cual en papel no ha habido una modificación formal de la ley, sí se trata de una

modificación importante en términos de recaudación y expansión de la base gravable.

Mucho se ha hablado de la necesidad de implementar el IVA a alimentos y medicinas a

lo largo del país. Tal medida, aunque parezca perjudicial en un inicio para los estratos

socioeconómicos más vulnerables, ayudaría a fortalecer las finanzas públicas y

entablaría una relación fiscal con muchos contribuyentes que hoy por hoy permanecen

en la economía informal. Por otro lado, al tratarse de un impuesto al consumo y no al

ingreso, su recaudación se vuelve más controlable e ineludible. De tal forma que la

nueva modificación a la Miscelánea Fiscal permite aproximar el posible efecto de un

Impuesto al Valor Agregado generalizado para toda la población.

Por otro lado, los beneficios de tal impuesto no serían únicamente económicos. En un

famoso reporte de la OCDE de 2009, llamado “Impuestos, Construcción del Estado y

Ayuda”, se afirma que la capacidad de un Estado, su nivel de rendición de cuentas y

responsabilidad están ligados íntimamente con la recaudación de impuestos. Cuando los

gobiernos dependen de una base gravable más amplia, tienen mayores incentivos para

promover más prosperidad y para desarrollar burocracias estatales capaces de

recolectar y administrar los impuestos de manera eficiente.

En pocas palabras, la implementación del IVA a los alimentos preparados no

necesariamente implica una mala noticia para nosotros los contribuyentes. Podría ser,

quizá, un primer paso para un sistema fiscal más justo y equitativo, donde todos

paguemos impuestos y contribuyamos al desarrollo del país. Esperemos que las

recientes medidas impulsadas por el SAT vayan en ese camino.

Presidente

Instituto Mexicano de Contadores Públicos

El Presupuesto de gastos fiscales y

los tópicos fiscales propuestos ante el escenario económico de 2015

Presupuesto de Gastos Fiscales 2015, que contiene los montos estimados de los

ejercicios 2015 y 2016 de los recursos que dejará de percibir el erario federal en un

ejercicio fiscal que incluye los sectores o actividades beneficiados específicamente de

cada concepto.

el principal instrumento con que cuenta el Estado para obtener recursos para financiar el

gasto público y así proveer a la sociedad los bienes y servicios que valora y demanda.

También señala que a través de la estructura impositiva se persiguen otros objetivos,

como disminuir la desigualdad en la distribución del ingreso, mejorar el bienestar de los

individuos de ciertos grupos, fomentar la inversión y la generación de empleos, así como

apoyar a sectores específicos, entre otros.

que se desvía de la estructura “normal” de los impuestos, que da lugar a un régimen de

excepción y que implica una renuncia de recaudación tributaria. La definición de gastos

fiscales incluye todas aquellas exenciones, reducciones y desgravaciones que se

desvían de la estructura “normal” de cualquier gravamen, constituyendo un régimen

impositivo favorable para cierto tipo de ingresos o sectores de la economía y que tienen

objetivos extra fiscales o de política pública. La definición incorpora medidas como la

aplicación de tasas y esquemas de deducción diferenciales, el otorgamiento de créditos

fiscales, así como esquemas que permiten el diferimiento del pago de los impuestos o

que otorgan alguna facilidad administrativa, entre otras.

recaudatorio de los distintos gravámenes.

considerarse como una estimación de la recaudación potencial que se obtendría de

eliminar todos los tratamientos tributarios que dan lugar a los gastos fiscales. Lo anterior

se debe a que se trata de estimaciones de equilibrio parcial realizadas de forma independiente, por lo que no toman en cuenta las interacciones entre distintos

tratamientos, las repercusiones en el resto de la economía ni el cambio que se daría en

el comportamiento de los contribuyentes.

cuáles a continuación se presentan en millones de pesos los que se destacan en el

presupuesto de gastos fiscales, considerando los años 2015 y 2016, respectivamente:

y $11,485.

Municipios, partidos políticos, organismos descentralizados y donatarias.

específicamente por contribuyentes dedicados a la agricultura, ganadería, pesca o

silvicultura.

aportaciones a los fondos de pensiones y jubilaciones por $4,051 y $4,352.

terrestre por $2,000 y $2,149.

Impuesto sobre la Renta de Personas Físicas:

y $118,649.

Incorporación Fiscal $13,866 Y $13,408.

$26,331.

medicinas $12,999 y $13,966.

telecomunicaciones $3,800 y $4,083 especialmente por el causado por la prestación del

servicio de Internet $3,327 y $3,575. Exención del ISAN $3,162 y $3,397.

público, así como los precios a futuro, se estima que la tasa de IEPS no será negativa,

por lo que no se genera gasto fiscal.

destaca acreditamiento de IEPS de diésel $19,858 y $17,916.

del Régimen de Incorporación Fiscal por IVA $2,664 y $2,576.

considerablemente los gastos fiscales, sin embargo dicha reducción debe atender a los

efectos que pueden causar a la economía, es por eso que en el IMCP, derivado de las

condiciones actuales de la economía, estamos convencidos que la materia fiscal es un

elemento importante para activarla, para ello es necesario realizar adecuaciones a la

brevedad, sabemos que el Acuerdo de Certidumbre Tributaria impide al Ejecutivo

efectuar modificaciones, sin embargo por la baja de producción y precio del petróleo es

importante considerar cambios a las actuales disposiciones, como profesión organizada

de la Contaduría Pública del País ofrecemos nuestro talento al poder legislativo y

autoridades fiscales para lograr una reforma fiscal que promueva el empleo y la

inversión, considerando siempre la obligación que tenemos los mexicanos de contribuir

de manera proporcional y equitativa a las finanzas de la Nación, es por ello que

consideramos urgente considerar las siguientes propuestas:

los activos fijos de las empresas, es decir promovería la inversión.

ayudaría a promover al empleo.

el año sin acotarlas a 4 salarios mínimos o al 10% del ingreso acumulable, esta medida

promovería el consumo e inversión.

permitiría elevar el consumo y promovería la inversión.

eliminando las exenciones excepto en la enajenación de casa habitación y servicios de

enseñanza y considerando una canasta básica que no sea afectada con el IVA.

La recaudación fiscal se incrementaría a través de los impuestos indirectos a cambio de

disminuir los impuestos directos como se señaló anteriormente para el ISR.

sosteniendo al país, por ello es necesario ampliar el número de contribuyentes y que

paguen sus impuestos al igual que los que actualmente lo hacen, este es uno de los

retos más importantes e inmediatos que tiene el País.

Finalmente en el IMCP estamos convencidos que a través del dictamen fiscal se apoya a

los contribuyentes a cumplir con sus obligaciones fiscales, asimismo, ayuda a

incrementar la recaudación por lo que consideramos que es un aspecto importante que

debe incorporarse en la agenda del paquete económico que entrará en vigor en 2016.

Presidente Fiscal

Instituto Mexicano de Contadores Públicos

Grecia, Irán, China, (Impacto en México)

En los últimos meses hemos observado una presión creciente en el valor del dólar, gran parte de la sociedad se pregunta sobre las causas de este fenómeno, y sobre todo hasta dónde puede llegar.

Debe advertirse que no es un caso particular de México, sino que es un fenómeno global, la fortaleza del dólar contra todas las divisas. Algunas monedas se han depreciado más que otras como el Rublo o el Real Brasileño. El Peso Mexicano tuvo una caída más acentuada que otras monedas durante el periodo de la caída del petróleo, pero en términos generales su depreciación ha sido inferior al de la gran mayoría de las divisas.

Recientemente han estado coincidiendo varios eventos que han generado volatilidad en los mercados financieros globales, y que se han traducido en una mayor presión sobre el peso.

Dentro de estos sobresalen los siguientes:

Grecia: Un país que no representa más del 2% del PIB europeo, estuvo 3 meses en fuertes negociaciones para liberar el último tramo del paquete de rescate No. 2, que culminaron en un referéndum y en un default de la deuda de Grecia con el FMI. Pero días después estamos viendo una propuesta en donde se solicitan €89 mm adicionales y a cambio, se plantean nuevos programas de ajuste fiscal, reformas a las pensiones, incrementos en impuestos y privatizaciones. El 20 de Julio Grecia debe pagar al Banco Central del Euro €3 mm, lo que es crítico para que el Banco pueda extender sus líneas de crédito a los bancos griegos y se evite una quiebra del sistema financiero griego. Ante esto los mercados están reaccionando favorablemente.

China: Debido a un exceso de crédito a los inversionistas del mercado accionario de Shangai, los índices de cotizaciones aumentaron alrededor de 150% en los últimos 12 meses a partir de junio del año pasado. Un típico boom. La desaceleración económica, junto a las restricciones a los créditos de margen generaron una corrección del 30% en el valor de las acciones en promedio, durante el pasado mes de junio, lo que podría considerarse un crack típico, cuyo impacto ha sido menor, ante una bolsa muy cerrada en donde casi no pueden operar inversionistas extranjeros.

La Bolsa china es la segunda más grande en el mundo, con más de 2,500 emisoras, y poco más de 900 millones inversionistas. Una serie de medidas entre las que destaca una nueva reducción en la tasa de referencia del Banco Central, y en el encaje legal de los bancos, restricciones a los tenedores de acciones para vender, y la creación de un fondo con más de 20 instituciones financieras globales por €19 mm han suavizado el impacto de este fenómeno en el resto del mundo.

Irán: después de décadas de aislamiento y de fuertes sanciones económicas, occidente ha concretado una negociación que le permitiría al gobierno iraní, a cambio de la destrucción de sus instalaciones nucleares bélicas. El acuerdo está en proceso de aprobación en los parlamentos, pero pudiera permitir que Irán regrese al mercado internacional de petróleo, con 1 millón de barriles diarios dentro de algunos meses, y hasta en 3 millones de barriles diarios en el mediano plazo. El principal efecto se ha dado en el mercado internacional de petróleo, en donde los precios de los hidrocarburos han descendido en más de 10% recientemente.

Adicionalmente los bancos centrales de algunos países como el de Japón o el del Euro están ejecutando programas monetarios muy agresivos en los que conjuntamente están creando el equivalente a USD$1.5 billones de dólares anuales. Con esto los bancos centrales quieren abaratar sus monedas para ganar competitividad artificialmente. Esto influye en un fortalecimiento generalizado del dólar. El peso mexicano es la moneda emergente de mayor liquidez y operatividad en el mercado internacional de divisas. Esto hace que nuestra moneda sea la más atractiva, para realizar operaciones de cobertura en las fases de la volatilidad por parte de los inversionistas globales, presionando de más al peso en las fases de volatilidad.

Por último, la amenaza de alza en la tasa de interés en dólares por parte de la Reserva Federal, también favorece la fortaleza del dólar. Una mayor tasa de interés en los Estados Unidos puede causar que los recursos financieros que entraron en el pasado decidan retirarse.

Nuestra circunstancia es muy diferente a la del resto del mundo. Nuestra deuda externa

representa no más de USD$120 mm, (40% del PIB) contamos con reservas por más de

USD$190 mm, más una línea de crédito contingente con el Fondo Monetario Internacional por USD$72mm.

Contamos con industria, agricultura y turismo que nos permiten ser cada año un generador neto de divisas. Nuestra previsión es que este año pudiéramos cerrar en $15 pesos, y que en los siguientes años el peso se vaya fortaleciendo gradualmente, conforme termine el programa monetario del BCE en septiembre del 2016, con un precio del petróleo más estable y con una mayor inversión productiva proveniente de las reformas.

Presidente de la Comisión de Análisis Económico

Instituto Mexicano de Contadores Públicos

Índice Mexicano de Confianza Económica

Reporte acumulado al mes de junio de 2015

Reporte para el mes de junio de 2015

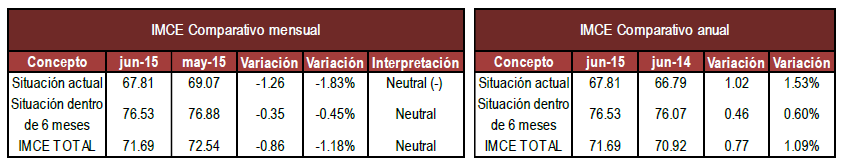

El Índice Mexicano de Confianza Económica de junio registró una variación negativa en

relación al mes previo. En junio, tanto la percepción de la situación vigente como la

percepción sobre el futuro decayeron. En cambio, en su comparación anual sus dos

componentes aumentaron en relación al mismo mes del año anterior.

El Índice Mexicano de Confianza Económica del IMCP de junio presentó una reducción. El

gremio de los contadores públicos del país expresó una visión menos optimista en su percepción sobre la situación de los negocios.

En junio, el IMCE TOTAL bajó -0.86 puntos a 71.69 puntos contra los 72.54 puntos del mes anterior. Este decremento representa una variación mensual del -1.18% respecto a mayo, y una variación positiva del 1.09% anual.

En cuanto a la percepción sobre la situación retrocedió, de 69.07 del mes de mayo a 67.81 puntos en junio (-1.26 puntos) decreciendo en -1.83% mensual aunque equivale a un incremento del 1.53% anual.

De igual manera, la expectativa sobre la situación futura (dentro de 6 meses) disminuyó -0.35 puntos de 76.88 a 76.53 puntos en junio, lo que equivale a una variación negativa del -0.45% mensual y a un aumento del 0.60% anual.

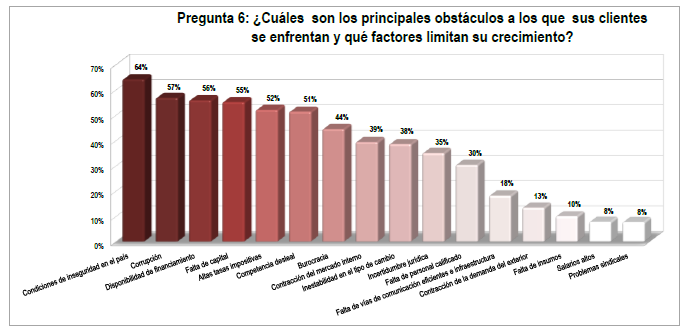

En cuanto a la pregunta sobre los principales obstáculos para los negocios, en el sexto mes del año 2015, las condiciones de inseguridad se mantuvieron en primer lugar con el 64% de las respuestas, la corrupción ocupó el segundo lugar (con 57% de las respuestas), seguido de la disponibilidad de financiamiento con el 56%. Además, los encuestados eligieron a la falta de capital en el cuarto lugar (55%) y a las altas tasas impositivas en quinto lugar (52%) Debe resaltarse que los datos de junio rompen la tendencia de recuperación que se observaba en los dos meses anteriores ya que la percepción sobre la situación actual se ha degradado y es quien había venido impulsando en gran medida al IMCE.

Lic. Ernesto O´Farril Santoscoy

Presidente de la Comisión de Análisis Económico

Instituto Mexicano de Contadores Públicos

BOLETÍNES

BOLETÍNES Conoce a tu Colegio y Guía de Operación

Conoce a tu Colegio y Guía de Operación TIENDA EN LÍNEA

TIENDA EN LÍNEA