DEVOLUCIÓN DE SALDO A FAVOR DE ISR DE TRABAJADORES

Con fecha 14 de mayo de 2021 se publicó una tesis aislada por un tribunal colegiado de circuito en materia administrativa que establece que:

LA DEVOLUCIÓN DE SALDO A FAVOR DEL IMPUESTO SOBRE LA RENTA PROCEDE AL TRABAJADOR POR CONCEPTO DE SUELDOS Y SALARIOS, AUNQUE NO ESTÉ ACREDITADO QUE EL PATRÓN CUMPLIÓ CON SU OBLIGACIÓN DE DECLARAR Y ENTERAR LA CONTRIBUCIÓN RETENIDA.

En este tema se tiene conocimiento que el SAT niega frecuentemente la devolución del saldo a favor de ISR de la declaración anual de personas físicas que obtienen ingresos por sueldos y salarios; sin embargo el 14 de mayo del presente año, se publicó un criterio del Poder Judicial de la Federación en beneficio de los asalariados que les está siendo negada su devolución de impuestos porque su patrón no ha pagado las retenciones del ISR que periódicamente les realiza, dicho criterio es en el sentido de que a pesar de que no esté acreditado el pago de retenciones de ISR por parte del patrón al SAT, se debe proceder a la devolución del saldo a favor al trabajador.

Este criterio es muy oportuno ya que cualquier persona física que tenga saldo a favor por los ingresos por sueldos y salarios en su declaración anual de ISR del ejercicio 2020 podrán solicitar en su declaración anual la devolución automática, recordemos que el SAT extendió al 31 de mayo de 2021 la fecha límite para presentar la declaración anual de las personas físicas -fue dado a conocer a través de la primera resolución de modificaciones a la miscelánea fiscal publicada el 3 de mayo del presente año.

Cabe señalar que habrá que estar atentos que si la autoridad fiscal niega la devolución del saldo a favor a los trabajadores en su declaración anual 2020 y si el motivo que argumente la autoridad es la falta de pago de las retenciones de ISR por parte del patrón, como lo dice el recién criterio publicado. NO ES NECESARIO QUE EL PATRÓN RETENEDOR HAYA PAGADO EL IMPUESTO PARA QUE PROCEDA LA DEVOLUCIÓN, caso contrario el trabajador estará en todo su derecho de exigir la devolución del saldo a favor a través de los medios de defensa (recurso de revocación o Juicio de nulidad) apoyándose en el recién criterio del poder judicial.

Como IMCP reiteramos nuestro apoyo al respeto a los derechos de los trabajadores, en apego a la normatividad vigente.

REFORMAS AL CFF EN MATERIA DE OUTSOURCING.

Con fecha 23 de abril del presente año se publicó en el DOF el decreto por el que se reforman, adicionan y derogan diversas disposiciones de la LFT, LSS, LINFONAVIT, y el CFF entre otras leyes, reforma concerniente a la eliminación del outsourcing en este sentido en lo que respecta a la legislación fiscal se reforma el código federal tributario.

El CFF es una norma de carácter adjetivo que regula la materia fiscal en nuestro país y que se considera uno de los ejes para llevar a cabo:

- La imposición de sanciones administrativas (multas fiscales).

- Los delitos fiscales (delitos calificados y delitos no calificados).

La recién reforma al régimen de outsourcing incorpora cambios importantes en el CFF tales como:

- Infracciones.

a) La imposición de multas, ya que se señala como agravante, el efectuar la deducción o acreditamiento conforme a la LISR y LIVA, respectivamente, de los gastos generados por la subcontratación de personal cuando no sea de tipo especializada. -Art 75 FII CFF-. En este caso que, en la imposición de las multas no habrá posibilidad de una multa mínima dado a que es considerada una conducta con agravantes.

b) Un nueva infracción, es la relacionada con la obligación de pago de las contribuciones, que el contratista no cumpla con la obligación de entregar al contratante la información y documentación. Multa que va de $150,000 a $300,000 por cada obligación no cumplida.

- Delitos fiscales.

a) Es delito fiscal calificado quien utilice esquemas simulados o la ejecución de obras especializadas o realizar subcontratación. Al ser delito calificado la pena se incrementará en una mitad. Existe un endurecimiento en cuanto a los esquemas simulados ello puede ocasionar severas consecuencias a las empresas.

Entrada en vigor de las disposiciones:

Los cambios realizados en el CFF entran en vigor el 1 de agosto de 2021 esto es de suma relevancia dado que las empresas que estén operando en un esquema de outsourcing hoy en día prohibido deberán analizar si los servicios califican como especializados para poder continuar en el régimen de outsourcing y en caso contrario reincorporar a los trabajadores como propios y evitar infracciones y delitos.

Como IMCP, consideramos que es de suma relevancia entender los alcances del impacto de la reforma al outsourcing y evitar infracciones que pueden afectar negativamente las finanzas de los contribuyentes.

C.P.C. y Mtra. Diamantina Perales Flores

Presidente del IMCP

SUBCONTRATACIÓN DE TRABAJOS ESPECIALIZADOS Y SUS REGLAS.

El viernes 23 de abril, se publicó en el Diario Oficial de la Federación (DOF) la reforma a la subcontratación laboral.

Con la reforma se prohíbe la subcontratación de personal, es decir se prohíbe la ACCION DE TRANSMITIR LA SUBORDINACION.

Sin embargo, se permite la subcontratación de servicios especializados

Los requisitos son:

- Las actividades no deben formar parte del objeto social o

- De la actividad preponderante del beneficiario del servicio.

- El contratista debe estar registrado en un padrón de la Secretaría de Trabajo.

Esta reforma estableció un plazo de un mes para que se emitieran los lineamientos para el registro de las empresas de subcontratación especializada.

Obedeciendo lo anterior, la Comisión Nacional de Mejora Regulatoria (Conamer) el pasado 6 de mayo publicó el anteproyecto de estos lineamientos.

El documento indica las reglas para que las personas físicas o morales se registren en el Padrón Público de Contratistas de Servicios Especializados u Obras Especializadas.

Este anteproyecto entre otras cosas contempla la siguiente información:

Definición de servicios u obras especializadas: son aquellos que reúnen elementos o factores distintivos de la actividad que desempeña la contratista, que se encuentran sustentados, entre otros, en la capacitación, certificaciones, permisos o licencias que regulan la actividad, equipamiento, tecnología, activos, maquinaria, nivel de riesgo, rango salarial promedio y experiencia, los cuales aportan valor agregado a la beneficiaria.

Posibilidad de intercambiar información entre autoridades: Para la verificación del cumplimiento a lo dispuesto en el presente ordenamiento, la Secretaría podrá intercambiar información y realizar acciones coordinadas, entre otros, con los siguientes entes públicos: SAT, IMSS e INFONAVIT.

La inscripción será a través de una plataforma electrónica. Una vez solicitada la inscripción la Secretaría deberá resolver en 20 días.

El registro tendrá una vigencia de tres años.

Podrá negarse el registro cuando se presente cualquiera de los siguientes supuestos:

- No acreditar el carácter especializado;

- No estar al corriente con las obligaciones fiscales.

- Proporcionar información falsa o documentos apócrifos.

- Negarse a atender los requerimientos de información por parte de la Secretaría.

Podrá cancelar el registro en cualquier momento cuando se presente alguno de estos supuestos:

- Prestar servicios u obras especializadas no registradas en el Padrón;

- Prestar servicios u obras especializadas que formen parte del objeto social o actividad económica preponderante de la beneficiaria;

- Existan adeudos por créditos firmes derivados del incumplimiento de obligaciones fiscales.

- Negarse a atender cualquier requerimiento de información o documentación que sea requerida por parte de la Secretaría;

- No realizar en el plazo establecido la renovación.

Estaremos en espera de la publicación de estas reglas en el DOF, mientras tanto recordemos que se ha hecho del conocimiento público que al momento de esta reforma se estiman 4.7 millones de trabajadores trabajando vía subcontratación y que para la migración de estos empleados a las empresas que son sus patrones se tiene un plazo de 3 meses que están corriendo desde la publicación del pasado 23 de abril, por lo que se invita a los empresarios a revisar:

- Los contratos con empleados

- El objeto social de sus sociedades en caso de ser persona moral

- La actividad preponderante declarada ante autoridades fiscales

- En su caso trabajar sobre los convenios de sustitución patronal, actas de asamblea y cambios en RPPC.

- Todo esto lleva tiempo y en agosto debemos estar al día para evitar sanciones.

P.C. FI. Y Lic. Héctor Amaya Estrella

Vicepresidente de Fiscal del IMCP

PARTICIPACION DE UTILIDADES A LOS TRABAJADORES AL AMPARO DE LA REFORMA DE LA LEY FEDERAL DE TRABAJO

En adición a la reforma al régimen de subcontratación de personal también conocido como “outsourcing”, y en algunos casos “insourcing”, que contempla reformas, adiciones y se derogan diversas disposiciones de Ley Federal del Trabajo; de la Ley del Seguro Social; de la Ley del INFONAVIT; del Código Fiscal de la Federación; de la Ley del ISR; de la Ley del IVA entre otras leyes, se hace la adición de la fracción VIII al artículo 127 en la citada Ley Federal de Trabajo.

Este artículo 127 dispone las normas a las que se ajustará el derecho de los trabajadores a participar en el reparto de utilidades. La adición considera un tope o límite máximo al monto a que tienen derecho a recibir los trabajadores por este concepto.

El tope establecido en la citada fracción VIII se encuentra delimitado en los siguientes parámetros:

- Máximo tres meses del salario del trabajador o

- Promedio de la participación recibida en los últimos tres años.

En todo caso se aplicará el monto que resulte más favorable al trabajador.

Esta reforma fue resultado de la negociación entre los sectores patronal, obrero y gobierno que definitivamente tiene efectos importantes que es necesario tener en consideración.

Esto es así porque al haberse restringido el esquema de subcontratación a la prestación de servicios especializados o de ejecución de obras especializadas, los patrones que utilizaban personal para desarrollar el objeto social o actividad preponderante (que se prohíbe), están obligados a incorporar a su plantilla laboral al personal que tenían tercerizado y como resultado, en caso de generarse utilidades en la empresa, se detona la obligación de efectuarles el pago de esta con el correspondiente efecto financiero en beneficio del trabajador que pudo haberse visto limitado en sus derechos.

Este fue precisamente uno de los considerandos al momento de presentar la reforma al manifestar que “al prohibirse la subcontratación de personal, y las empresas registrar a sus trabajadores, los empleadores deberán de repartir utilidades de acuerdo con la Constitución y la Ley”. Sin embargo, se analiza por el sector obrero la posibilidad de interponer juicios de amparo, toda vez que no es posible limitar en la Ley un derecho constitucional a recibir utilidades. Además de contener serias dudas en la interpretación al no señalar si los años de utilidades para determinar el promedio deben ser; con el empleador que paga la utilidad o cono terceros o si los años deben ser los últimos tres o los últimos tres en que se percibieron utilidades.

Si bien lo anterior implica un incremento en el universo de trabajadores en empresas que eran las beneficiarias del servicio y que originalmente estaban incorporados generalmente en empresas prestadoras de estos, también se tuvo en consideración que para evitar distorsiones en sectores intensivos en capital como lo son producción y refinación de petróleo, telecomunicaciones, energía, transportes, minería y líneas aéreas, había la necesidad de imponer las limitantes ya señaladas en cuanto a montos.

Se estima según datos de la Secretaria del Trabajo y Previsión Social que con estas reformas (a la subcontratación) el promedio de días pagados por concepto de reparto de utilidades se incrementara de 22 a 56 días, por lo que habrá que estar atentos para verificar si se llega a cumplir esta proyección, ya que al haber puesto los topes en la participación del trabajador y sin que se reconozca la diferencia en la dinámica de los distintos sectores (ej. Minero) puede resultar que su personal vea reducido este beneficio, y habrá que esperar que la pequeña y mediana empresa se apeguen a la nueva disposición, sobre todo en esta época de crisis postpandemia.

Como apuntamos, en la reforma hay aspectos que consideramos merecen una precisión mayor por parte de la autoridad para dar más claridad en la determinación, porque pudieran afectar al trabajador. Ejemplo de lo anterior es el hecho de que al establecer como limite el promedio de la participación recibida en los últimos tres años no se tuvo en consideración que habrá patrones que no tuvieron utilidades en alguno de los últimos tres años o bien en ninguno de ellos y afectando a la baja el promedio, por lo que a lo más que podrían obtener sus trabajadores sería el equivalente a tres meses de salario. Esto visto desde la óptica del sector patronal significa un beneficio para sus finanzas.

Otro de los puntos que ha generado confusión es la fecha cuando entran en vigor estos cambios respecto a la PTU toda vez que el decreto entro en vigor a partir del 24 de abril del presente, pero la utilidad a distribuir corresponde al ejercicio 2020, a lo que se ha dado la interpretación por diversos abogados especialistas en la materia que estas limitantes debe de ser aplicables a partir del ejercicio de 2022 bajo el principio de irretroactividad de la Ley. Sin embargo, hay la opinión contraria respecto a que la disposición ya está en vigor por lo que debe de aplicarse tal y como está prevista en Ley desde este mismo 2021 para la utilidad de 2020. Por ello es que se considera conveniente un pronunciamiento por parte de la autoridad que dé seguridad jurídica al patrón.

Debemos tener presente que nos encontramos en el periodo de cumplimiento de esta obligación patronal en términos de la Ley Federal de Trabajo la cual debe de efectuarse dentro de los sesenta días hábiles siguientes a la fecha en que deba pagarse el impuesto anual, que en el caso de las personas morales se contarían con posterioridad a la fecha de presentación de la declaración o a partir del 31 de marzo y a partir de presentada o del próximo 31 de mayo en el caso de las personas físicas considerando la ampliación del plazo que les otorgó el SAT para la presentación de la declaración anual.

En el Instituto Mexicano de Contadores Públicos consideramos que esta adición de la fracción VIII al artículo 127 en la citada Ley Federal de Trabajo al haberse realizado de manera integral con las respectivas al régimen de subcontratación traen beneficios tanto al sector obrero como al patronal, el primero al incrementar el número de trabajadores que tendrán acceso al derecho que tienen del reparto de utilidades y al segundo por establecer un límite que le otorga una mayor viabilidad financiera que le permita la reinversión, sin dejar de lado que otorga herramientas a la autoridad para erradicar las malas prácticas empresariales en esta materia, además de que esta debe de volver a su origen; de ser un incentivo para incrementar la productividad de las empresas en beneficio de todos y más en un mercado globalizado en donde en la mayoría de ellos no existe este derecho.

C.P.C. José Hugo López Leal

Vicepresidente Regional

Zona Noroeste del IMCP

ÍNDICE MEXICANO DE CONFIANZA ECONÓMICA (IMCE) DE ABRIL DE 2021

Reporte para el mes de abril 2021

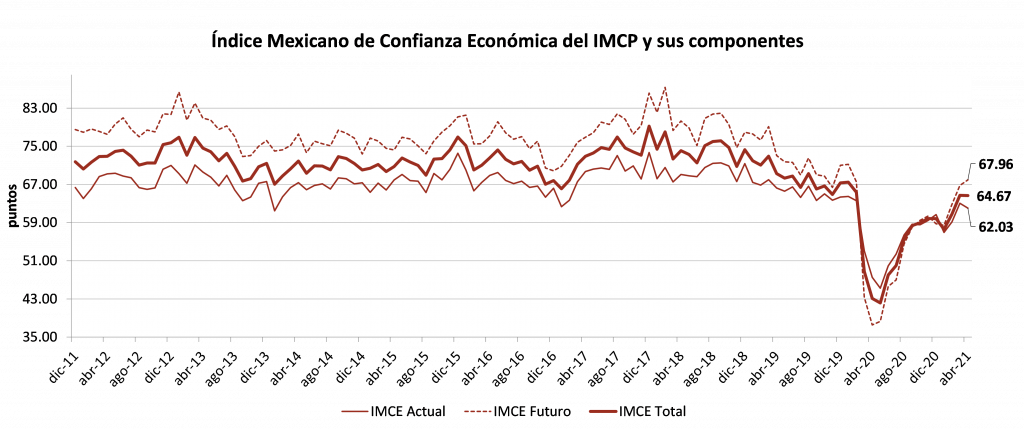

El Índice Mexicano de Confianza Económica (IMCE) frenó avances durante el mes de abril de 2021.

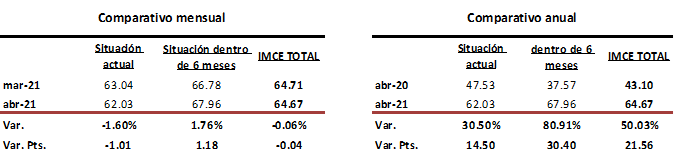

El IMCE del cuarto mes de 2021, retrocedió suavemente –0.06% para situarse en 64.67 puntos, disminuyendo –0.04 puntos en relación con marzo. Esto fue resultado en gran parte por un declive de –1.60% en la Situación Actual, que disminuyó de 63.04 puntos a 62.03 unidades. En contraste, la Situación Futura, que corresponde a los próximos seis meses, tocó un máximo de 15 meses, al elevarse 1.76% en el mes en cuestión, para colocarse en 67.96 puntos con 1.18 unidades más.

A tasa anual, el IMCE continuó mejorando y a mayor ritmo, al subir 50.03%, ante un incremento sobre la Situación Actual de 30.50% y de 80.91% en la Situación Futura. El avance significativo se le atribuye de igual forma a los bajos niveles de comparación que se observaron en abril de 2020, momentos en donde se profundizó la crisis sanitaria mundial.

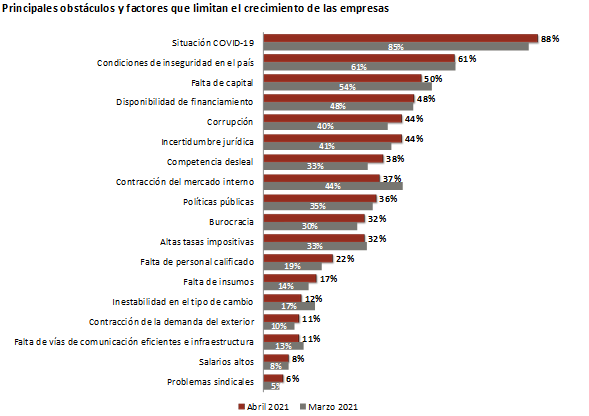

En el mes de abril, la Situación COVID-19 fue elegida como el obstáculo central al que se enfrenta la economía mexicana, en segundo lugar, se ubicaron las Condiciones de Inseguridad en el País y en el tercer peldaño, la Falta de Capital. Cabe señalar, que subieron al quinto lugar tanto la Corrupción como la Incertidumbre Jurídica, desplazando la Contracción del Mercado Interno.

El diseño, la metodología y el cálculo del IMCE han sido elaborados por Bursamétrica para el Instituto Mexicano de Contadores Públicos, A.C. con datos recopilados por el propio Instituto entre la membresía de los distintos Colegios de Contadores Públicos afiliados, así como aportantes de información externos. Responsable: Ernesto O´Farrill Santoscoy. Elaborado por: Sofía Santoscoy Pineda.

Lic. Ernesto O´Farrill Santoscoy

Presidente de la Comisión de Análisis Económico del IMCP.

Descarga el archivo PDF, aquí.