NUEVO RÉGIMEN DE CONFIANZA

El 18 de agosto de 2021, en una entrevista con la Sociedad Americana de México, la Jefa del Servicio de Administración Tributaria (SAT) Raquel Buenrostro Sánchez, expuso que esta Institución tiene contemplado la creación de lo que denominó un “régimen de confianza”, como parte integrante de la Miscelánea Fiscal para 2022.

El régimen de confianza consistirá en declaraciones preliminares determinadas por el SAT por nivel de ingresos de los contribuyentes para simplificar el pago de impuestos.

Dicho régimen de confianza consistiría en un “robot” –algoritmo– con el que el SAT determinará las declaraciones preliminares para simplificar el pago de impuestos tanto de personas físicas como de personas morales, en el cual las determinaciones efectuadas conforme a este esquema de simplificación administrativa, serán en función del nivel de ingresos de cada contribuyente, ya que se encontrará dirigido a la parte baja de los ingresos.

Las declaraciones de impuestos de los contribuyentes de este régimen –con umbrales de ingresos bajos definidos por el propio SAT– estarán programadas y será el algoritmo de la autoridad el que determine el impuesto anual del contribuyente que corresponda. Incluso, existe la posibilidad de que los contribuyentes de los umbrales más bajos de ingresos tengan una disminución en el pago del impuesto respecto del que pagan actualmente, debido a que el régimen de confianza apuesta por aumentar la base de contribuyentes.

Para lograr el aumento en la base de contribuyentes, Raquel Buenrostro dijo que se dará prioridad a la incorporación del sector informal, específicamente, se refirió a la incorporación de la carta porte, con la que se logró incrementar la recaudación del IVA por servicios de transporte y logística –que tenía una evasión de hasta el 60%–. Con esto, recalcó que el combate a la informalidad no está dirigido al pequeño comerciante que vende algún producto en la calle, sino a los “grandes informales”, que comercializan en volúmenes altos evadiendo el pago del IVA y que, por ende, requieren de servicios como el de transportación y logística.

Con este régimen, el SAT proyecta que se aumentará la base de contribuyentes entre un 20% y un 30% (23 millones aproximadamente), con base en la experiencia de otros países que ya han implementado regímenes “de confianza” similares. De esta forma, no habría necesidad de crear nuevos impuestos o aumentar los existentes, ni tampoco se prevé una revisión exhaustiva de las deducciones efectuadas por los contribuyentes sujetos a este régimen de confianza, debido a que 2021 y 2022 serán años “difíciles” –principalmente por la pandemia por COVID-19.

En síntesis, como Instituto Mexicano de Contadores Públicos (IMCP), quedamos a la espera del paquete económico 2022, que incluirá la miscelánea fiscal que contempla este nuevo régimen de confianza, reconocemos los esfuerzos que realiza el SAT para avanzar en el combate a la informalidad mediante la simplificación en la determinación y pago de impuestos tanto para personas físicas como personas morales de bajos ingresos, cuyo umbral no ha sido definido por parte de la autoridad, asimismo aún falta por conocer si el SAT realizará el cálculo del impuesto con base en los ingresos y deducciones que constan en los CFDI, similar a lo que se hace actualmente en la declaración anual de personas físicas, o bien, si se tratará de un régimen de impuestos estimados según las tasas efectivas de cada industria, en cuyo caso recomendamos que la adhesión al mismo, sea opcional.

Asimismo, como Contaduría Pública Organizada, profesión inmersa en la toma de decisiones de las organizaciones, estamos convencidos que los avances del SAT en esta materia, requieren de técnica y conocimiento, por lo que los Contadores Públicos seguiremos siendo coadyuvantes para el oportuno cumplimiento de las obligaciones fiscales de los contribuyentes.

C.P.C. y Mtra. Diamantina Perales Flores

Presidente del IMCP

LA TASA EFECTIVA NUEVO CONCEPTO

El SAT empezará a revisar la tasa efectiva de ISR a grandes contribuyentes, pero ante la necesidad de recaudación por parte del Gobierno para subsidiar obras de infraestructura es de pensarse que este nuevo esquema de reanudación se hará extensivo a los demás contribuyentes.

Dado que con la Reforma al Artículo 33 CFF.- Las autoridades fiscales para el mejor cumplimiento de sus facultades, estarán a lo siguiente:

i) Dar a conocer en forma periódica y en general para los contribuyentes de la Ley del Impuesto sobre la Renta, parámetros de referencia con respecto a la utilidad, conceptos deducibles o tasas efectivas de impuesto que presentan otras entidades o figuras jurídicas que obtienen ingresos, contraprestaciones o márgenes de utilidad por la realización de sus actividades con base en el sector económico o industria a la que pertenecen.

La difusión de esta información se hará con la finalidad de medir riesgos impositivos. El Servicio de Administración Tributaria al amparo de programas de cumplimiento voluntario podrá informar al contribuyente, a su representante legal y en el caso de las personas morales, a sus órganos de dirección, cuando detecte supuestos de riesgo con base en los parámetros señalados en el párrafo anterior, sin que se considere que las autoridades fiscales inician el ejercicio de sus facultades de comprobación. Dichos programas no son vinculantes y, se desarrollarán conforme a las reglas de carácter general que emita dicho órgano desconcentrado.

En primer lugar, es necesario contar con una definición de Tasa Efectiva y encontramos un concepto financiero que señala “La tasa efectiva indica el interés al que efectivamente está colocado un capital.”

Por otra parte, podemos preguntarnos qué parámetros de medición uso el SAT para determinar una tasa efectiva para contribuyentes de sectores económicos o industrias similares y podríamos analizar sin conocer estos parámetros que las zonas del país existen diferentes costos de vida, no podemos comparar los precios del norte del país, con el del centro o el sur.

Consideramos que con estos parámetros se da por hecho que por pertenecer a una mismas industria o sector se debe de tener la misma tasa efectiva sin medir zonas económicas, competencias internas y externas, así como el tamaño de la empresa.

Como IMCP consideramos necesario realizar un análisis más a fondo del concepto de la obtención de utilidad, considerando que todos los inversionistas institucionales pretenden generar una mayor cantidad de rendimiento sobre el capital invertido, pero que el SAT ponga un parámetro de cuanto rendimiento debe dar tu inversión es inconcebible.

Un tema preocupante es que en la reforma no solo se refiere a la tasa efectiva o utilidades, sino también al tema de conceptos deducibles, con lo cual podría la autoridad limitar aún más las deducciones de las empresas con para que de esta manera las empresas o entidades económicas lleguen a los parámetros de las tasas efectivas dadas a conocer por el SAT.

En conclusión, el no estar alineado a los parámetros del SAT puede ser considerado como un riesgo impositivo del contribuyente y ser sujeto de recibir cartas invitación para la corrección voluntaria a través de esquemas conocidos como fiscalización profunda y en su caso llegar iniciar facultades a través de una revisión electrónica o de una visita domiciliaria.

Por lo anterior es necesario realizar un Compliance integral de la situación fiscal de las empresas, ante el posible exhorto de cumplimiento de no estar dentro de los parámetros que se establecen por la autoridad.

C.P.C. Alfredo Esquivel Boeta

Vicepresidente Regional Zona Noreste del IMCP

ÍNDICE MEXICANO DE CONFIANZA ECONÓMICA (IMCE) DE JULIO DE 2021

Reporte para el mes de julio 2021

El Índice Mexicano de Confianza Económica (IMCE) se recuperó en el primer mes del segundo semestre de 2021, después de declinar en el mes anterior.

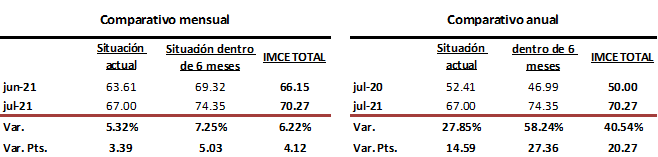

El IMCE mejoró durante el mes de julio de 2021 a una tasa mensual de +6.22% registrando un máximo en 28 meses, al quedar en 70.27 puntos, 4.12 unidades más en relación a junio. Esto fue resultado de una mejor percepción sobre la Situación Actual y la Situación Futura, que representa los próximos seis meses, al mostrar incrementos mensuales de 5.32% y 7.25% respectivamente. La Situación Actual se colocó en 67.00 unidades y la Situación Futura en 74.35 puntos, el mejor nivel en poco menos de dos años y medio.

En el comparativo anual, el IMCE subió por quinta ocasión consecutiva, al hacerlo por 40.54%, derivado de un incremento de 27.85% en la Situación Actual y de 58.24% en la Situación Futura.

De acuerdo con la encuesta mensual, la Situación COVID-19 siguió siendo seleccionada como el principal obstáculo al que se enfrenta la economía mexicana, en segundo lugar, se eligieron las Condiciones de Inseguridad en el País y en tercero, la Falta de Capital; destacando que la Corrupción volvió a ubicarse dentro de las cinco principales limitantes.

El diseño, la metodología y el cálculo del IMCE han sido elaborados por Bursamétrica para el Instituto Mexicano de Contadores Públicos, A.C. con datos recopilados por el propio Instituto entre la membresía de los distintos Colegios de Contadores Públicos afiliados, así como aportantes de información externos. Responsable: Ernesto O´Farrill Santoscoy. Elaborado por: Sofía Santoscoy Pineda.

Lic. Ernesto O´Farrill Santoscoy

Presidente de la Comisión de Análisis Económico del IMCP.

Descarga el archivo, aquí