Boletín Conferencia de Prensa. Octubre 2015

Dictamen Fiscal

Hace un par de meses conversábamos sobre la importancia del dictamen fiscal en un marco de perspectivas de ingresos públicos deteriorado, en gran medida por el impacto que han tenido las variables externas en nuestro entorno económico.

Y es que, como lo hemos señalado en diversos foros, esta herramienta de fiscalización puede ser un gran apoyo ahora que la autoridad fiscal ha reportado, a través del Informe Tributario y de Gestión, una disminución del 46.4 por ciento de lo recaudado por actos de fiscalización entre enero y junio de 2015 en comparación con el mismo periodo del 2014.

Para quienes participamos en el Instituto Mexicano de Contadores Públicos, como para cualquier profesionista responsable en nuestro país, es fundamental hacer bien nuestro trabajo, no sólo como un acto de responsabilidad profesional, sino como un acto de responsabilidad hacia la propia sociedad y como nuestro aporte para apoyar la estabilidad de la economía y de las finanzas del país.

Por ello es que la contaduría pública agremiada en nuestro Instituto hemos decidido hacer una nueva propuesta de reforma al Art. 32-A del código fiscal de la federación consistente en hacer voluntario el dictamen fiscal, sin límite de ingresos, activos o número de empleados. Ésta la estamos comentado con los legisladores, quienes han sido muy receptivas.

En tiempos de turbulencia financiera y restricción de ingresos, lo que más se requiere es otorgar confianza, tanto a contribuyentes como a autoridades sobre el razonable cumplimiento de las obligaciones impositivas. Éste es uno de los objetivos principales del dictamen fiscal.

Y aquí es importante enfatizar que para aumentar el grado de confianza de los usuarios y estar en posibilidad de llevar a cabo una auditoría, el Contador Público que dictamina para efectos fiscales, además de estar titulado y registrado ante el SAT, debe cumplir diversos requerimientos, como son Certificación y revalidación del mismo cada cuatro años; entrenamiento y capacitación anual; estricto cumplimiento del Código de Ética Profesional; estar al corriente con el cumplimiento de sus obligaciones fiscales, entre otras.

Nuestro empeño no es sólo por el aspecto profesional, vemos las desventajas ante la limitación del dictamen fiscal, como actualmente se da, tales como:

- Posibilidad de que los contribuyentes no realicen los pagos de diferencias por créditos fiscales que la autoridad deja de recaudar y que a la fecha han sido detectadas en los dictámenes fiscales por contador público.

- La parte fundamental de las empresas que soportan al país obtienen ingresos entre 40 y 100 millones, y éstas ahora NO tienen la opción de acceder al dictamen fiscal, por lo que la autoridad deja de recaudar las diferencias detectadas en los dictámenes fiscales.

- Hay la posibilidad de que contribuyentes generen planeaciones fiscales agresivas.

- Además, como es sabido por todos, la autoridad fiscal no tiene la capacidad de personal para realizar revisiones a los casi 85 mil contribuyentes promedio que se auditaban anualmente.

Con el dictamen fiscal ¿cuáles son los beneficios que observamos para el contribuyente?:

- Revisión secuencial (seguridad jurídica) y complementaria por dictamen.

- Cumplimiento espontáneo en pago de impuestos.

- Reducción del plazo de devolución de saldos a favor (40 a 25 días).

- Devolución de saldos a favor del IVA con declaratoria del CPI.

- Otorga seguridad jurídica a accionistas y/o dueños, más ahora que está en vigencia la Ley contra el lavado de dinero.

Creemos que considerar nuestra propuesta permitirá, por un lado, que la información del dictamen fiscal demuestre su apoyo a la autoridad y al contribuyente para generar la certeza y confianza, y, por el otro, que el dictamen fiscal constituya una herramienta de fiscalización indirecta para el fisco.

En el IMCP estamos convencidos de que el dictamen fiscal ha contribuido a generar una cultura de transparencia y mejora administrativa en las empresas mexicanas, lo que les da certeza en el cumplimiento de sus obligaciones. Brinda confianza al empresario y a la propia autoridad, privilegiando en todo momento el beneficio para la ciudadanía y la economía de nuestro país. El esquema voluntario y sin límite de ingresos, importe de activos o número de empleados para optar por su presentación no contraviene lo dispuesto por el Acuerdo de Certidumbre Tributaria, en virtud de que no se trata de una carga fiscal adicional para el contribuyente, al contrario, representa un beneficio optativo para el contribuyente que decida implementarlo y también un beneficio para la autoridad al contar con una fiscalización adicional realizada por Contadores Públicos Certificados y debidamente registrados ante el Servicio de Administración Tributaria.

Presidente

Instituto Mexicano de Contadores Públicos

Reglamento del Impuesto sobre la Renta

El pasado 8 de octubre se publicó en el Diario Oficial de la Federación (DOF), el Reglamento del impuesto sobre la renta (RISR), el cual entró en vigor el 9 de octubre de 2015.

En términos generales, el nuevo Reglamento contiene pocas adiciones y diversas adecuaciones respecto al que se abroga (publicado el 17 de octubre de 2003), las cuales derivan de las reformas y modificaciones realizadas a la Ley del Impuesto sobre la Renta (LISR), y en otros casos, se incorpora el texto de reglas de carácter general contenidas en la Resolución Miscelánea Fiscal para 2015.

Este Reglamento contiene 313 artículos y 9 transitorios

PRINCIPALES DISPOSICIONES QUE SE ADICIONAN

a) Reestructuraciones

En el caso que se solicite autorización para la enajenación de acciones a costo fiscal como parte de una reestructura corporativa, no se requerirá que la sociedad emisora de las acciones haya sido constituida en México, siempre que las sociedades enajenante y adquirente estén constituidas en México, acrediten pertenecer a un mismo grupo y se cumplan los requisitos a que se refieren la Ley y este Reglamento.

b) Ajuste anual por inflación

Para la determinación del saldo promedio anual de los créditos y deudas, para el ajuste anual por inflación, los contribuyentes que realicen o que reciban el pago de la contraprestación por la cesión de derechos sobre los ingresos por otorgar el uso o goce temporal de inmuebles, deberán considerar el valor total de la contraprestación, así como el plazo que se hubiera determinado en el contrato.

DISPOSICIONES QUE SE ADICIONAN CONTENIDAS EN LA RMF 2015

Se incorpora al Reglamento, el contenido de algunas reglas de carácter general para precisar lo siguiente:

a) Donativos no onerosos ni remunerativos

Se consideran como deducibles los donativos no onerosos ni remunerativos que se otorguen a instituciones de derechos humanos que tengan el carácter de organismos públicos autónomos, y tributen conforme al Título III de la Ley del ISR.

b) Deducción de salarios pagados en efectivo

Los salarios y en general por la prestación de un servicio personal subordinado pagadas en efectivo podrán ser deducibles, siempre que se emita el comprobante fiscal correspondiente por concepto de nómina.

c) Procedimiento para calcular el promedio aritmético

Para determinar si las prestaciones de previsión social otorgadas a los trabajadores no sindicalizados son deducibles, es necesario que las mismas – excluidas algunas de ellas – sean en promedio aritmético en un monto igual o menor a las otorgadas a los trabajadores sindicalizados.

En este sentido, se establece el procedimiento para determinar dicho promedio de los trabajadores no sindicalizados, con base en las prestaciones que les fueron cubiertas durante el ejercicio inmediato anterior.

a) Áreas consideradas como estratégicas

Los intereses que deriven de deudas contraídas por los contribuyentes con partes relacionadas residentes en el extranjero, que excedan del triple del capital contable serán no deducibles, con excepción de las contraídas para la construcción, operación o mantenimiento de infraestructura productiva vinculada con áreas estratégicas para el país. En ese orden de ideas, se establece que se consideran áreas estratégicas, aquéllas a que se refiere el artículo 5 de la Ley de Inversión Extranjera.

b) Fondos de pensiones y jubilaciones

Uno de los requisitos para la deducción de las reservas para fondos de pensiones o jubilaciones de personal, complementarias a las que establece la Ley del Seguro Social y de primas de antigüedad, es que los bienes que formen parte de dichos fondos deberán afectarse en fideicomiso irrevocable.

En este orden de ideas, se precisa que los rendimientos que se obtengan con motivo de la inversión de dichos fondos que sean manejados por instituciones y sociedades mutualistas de seguros, casas de bolsa, operadoras de fondos de inversión y administradoras de fondos para el retiro, con concesión o autorización para operar en el país, forman parte del propio fondo y deberán permanecer en él, hasta en tanto no se destinen a los fines de dicho fondo.

a) Deducción de refacciones de inversiones de activo fijo

Se establece que los contribuyentes que realicen inversiones de activo fijo y conjuntamente adquieran refacciones para su mantenimiento, que se consuman en el ciclo normal de operaciones de dicho activo, podrán considerar el monto de esas refacciones dentro del monto original de la inversión del activo fijo de que se trate, pudiéndolas deducir conjuntamente con el citado activo fijo, siempre que dichas refacciones no sean adquiridas por separado de la inversión a la que corresponden y la parte del precio que corresponda a las refacciones se consigne en el comprobante fiscal del bien de activo fijo que se adquiera.

Si con posterioridad a la adquisición del activo fijo y de las refacciones mencionadas, se efectúan compras para reponer o sustituir las adquiridas con la inversión original, se considerarán como una deducción autorizada en el ejercicio en el que se adquieran, siempre que reúnan los demás requisitos establecidos en la Ley del ISR.

III. DISPOSICIONES DEROGADAS

a) Deducción de inversiones

Se elimina la opción cuando los contribuyentes se encuentren en suspensión de actividades y que hubieran presentado dicho trámite, suspendan para efectos fiscales la deducción del monto de las inversiones correspondiente al o a los ejercicios en los que se dejen de realizar operaciones.

b) Costo de lo vendido

Como en la reforma a la Ley del ISR vigente a partir del 1 de enero de 2014, se eliminó la opción para determinar el costo utilizando el sistema de costeo directo, se derogan los artículos 69-C, 69-F y 69-G, los cuales hacían referencia a la utilización de dicho sistema de costeo.

c) Subsidio acreditable

Con la derogación del subsidio acreditable para el cálculo del ISR por sueldos y salarios, se derogan diversas disposiciones relativas a dicho concepto.

d) Régimen intermedio

Con la entrada en vigor a partir del 1 de enero de 2014 del régimen de incorporación fiscal en sustitución del régimen intermedio de las personas físicas, se derogan diversas disposiciones contenidas en la Sección II del Capítulo II del Reglamento de la Ley del ISR abrogado.

Presidente de la Comisión Fiscal

Instituto Mexicano de Contadores Públicos

Entorno Fiscal para el 2016

El entorno al que se enfrenta la política fiscal para este 2016 es sumamente complejo; esto debido entre otras cuestiones al hecho de que la economía mundial no ha podido salir aun de la profunda crisis en la que se sometió a partir de la tragedia financiera y del crack inmobiliario del 2008. Como prueba de ello, tenemos ahora una fase de muy bajo crecimiento en la gran mayoría de las regiones en el mundo y el riesgo de deflación todavía está latente, a pesar de las agresivas políticas monetarias implementadas en diversos países.

Los principales factores externos que estarán presentes en el 2016 pudieran describirse como sigue:

- El efecto de la agresiva expansión de la liquidez proveniente de fuentes distintas al dólar. A partir de junio del 2014, cuando el Banco Central del Euro anunció que iba a adoptar también políticas agresivas de creación de Euros, y con la ya establecida política de creación agresiva de Yenes por parte del Banco de Japón, la liquidez conjunta que se está creando por parte de estos dos Bancos excede en 40% a la que en su momento más alto creó la FED. USD$1.4 billones de dólares al año están creando estos dos institutos centrales. El programa del Banco del Euro termina hasta septiembre del 2016, y pudiera prolongarse por algún tiempo más. Así que a lo largo del año entrante vamos a seguir observando las distorsiones que estas políticas generan en os mercados globales; sobrevaluación del dólar, tasas de interés exageradamente bajas en Europa y en Japón. Tendencia a la baja en las materias primas, y tendencia alcista en las bolsas de Europa y Japón. Los flujos de inversión excedentes sin embargo, pudieran estarse retrayendo de las economías emergentes como resultado de la normalización de las tasas de interés.

- Efecto de la normalización de tasas de interés: Muy probablemente el Banco de la Reserva Federal de Estados Unidos iniciará a finales de este año o en el primer trimestre del año entrante el proceso de normalización de tasas de interés. Es una fase que va a tardar varios años, que forzosamente tendría que ser muy gradual, ya que tiene una serie de consecuencias importantes, de las cuales ya desde el 2015 hemos empezado a observar algunas de ellas. La primera es una retracción de los flujos de inversión de los mercados emergentes hacia el dólar

Otro de los efectos tangibles es que muchos países van a tener que ajustar al alza sus tasas de interés para conservar su competitividad financiera respecto del dólar y evitar una mayor salida de recursos financieros de sus mercados.

Este factor incidirá en mantener al dólar caro, y el alza de las tasas va a incrementar los déficits fiscales de la gran mayoría de los países. Con lo que pudiéramos esperar ajustes fiscales en la gran mayoría de las economías.

- La desaceleración de China. No se descarta que la economía de China vaya desacelerándose aún más, con diferentes impactos globales: El primero de ellos, es una mayor presión a la baja en los precios de las materias primas, ya afectadas por la fortaleza del dólar; con lo cual, las economías emergentes, dependientes del mercado Chino, se van a ver afectados aún más. Las economías desarrolladas también pueden verse afectadas por esta mayor desaceleración.

El lado positivo de esta desinflación es que permitiría que el proceso de normalización de tasas de interés sea más gradual.

También es probable que China implemente medidas más intensas para mantener un mínimo de crecimiento, en donde podríamos ver una política de mayor devaluación del Rembimbí, mayores barreras al comercio externo, menores tasas de interés, y políticas fiscales más agresivas.

- El levantamiento de sanciones a Irán: El proceso de eliminación de las sanciones económicas al Estado Iraní llevará su tiempo, ya que estas no se levantarán hasta que occidente se asegure de la destrucción de las instalaciones nucleares con fines militares, pero es muy probable que en el 2016 se inicie este desmantelamiento de restricciones donde lo más visible será su retorno al mercado internacional de hidrocarburos. Irán puede llegar a producir en el mediano plazo hasta 4 millones de barriles diarios, lo que implica precios bajos de los hidrocarburos por varios años.

Del lado interno, el principal riesgo de la estabilidad macroeconómica se encuentra en la producción de Pemex, que ante la falta de inversión en las últimas dos décadas, ha entrado en una fase de contracción de su producción desde el 2004.

El otro gran riesgo es el déficit creciente en las pensiones; lo que puede representar un pasivo contingente equivalente al 60% del PIB

Es en este difícil entorno que la política fiscal de México debe al mismo tiempo ir corrigiendo su desequilibrio, y convertirse en un impulsor de la inversión y del empleo. El otro brazo de la política económica, el brazo monetario, está condicionado a irse alineando a la política monetaria de la FED. Es decir, tendrá que ir adoptando un sesgo restrictivo, subiendo las tasas de interés en pesos conforme a aumente la tasa de Fondos Federales la Reserva Federal.

La Secretaría de Hacienda ha planteado algunos incentivos para la inversión, como la deducibilidad inmediata de las Inversiones para las PYMEs, y una mayor deducibilidad para los planes de retiro personales.

El IMCP considera que es imprescindible el ampliar la posibilidad de deducir rápidamente los gastos de inversión de las empresas para incentivar la inversión y la creación de puestos de trabajo; pero también es importante que las empresas tengan la deducibilidad al 100% de las prestaciones sociales, para que se dé la creación de empleos formales.

Permitir una mayor deducibilidad de gastos personales convierte a la sociedad en una fuerza fiscalizadora, que le puede rendir al Erario una mayor recaudación, y puede fortalecer al mercado interno al dejar mayores recursos disponibles para el consumo.

El sistema de Ahorro para el Retiro actual presenta una muy reducida aportación a las cuentas individuales del 6%, cuando mínimo se requiere un 10% del salario para poder alcanzar una pensión digna. El IMCP considera que podría incrementarse gradualmente la aportación, a cambio de incrementar la deducibilidad de las prestaciones sociales a las empresas. También creemos indispensable reforzar los incentivos para el ahorro voluntario.

La estrategia de reducir tarifas de energía y para el 2016 reducir el precio de la gasolina mediante la implementación de un sistema de bandas, nos parece también una estrategia adecuada para fortalecer el mercado interno.

Presidente de la Comisión de Análisis Económico

Instituto Mexicano de Contadores Públicos

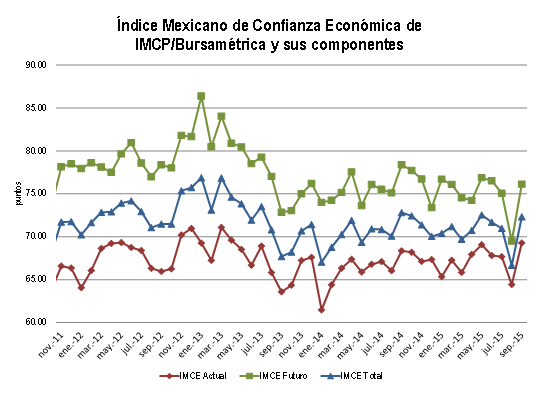

Índice Mexicano de Confianza Económica

Reporte acumulado al mes de septiembre de 2015

Reporte para el mes de septiembre de 2015

El Índice Mexicano de Confianza Económica de septiembre rompió la racha bajista. En septiembre, los componentes del IMCE Total, la percepción de la situación actual y la percepción sobre la situación futura, repuntaron.

El Índice Mexicano de Confianza Económica del IMCP de septiembre de 2015 se recuperó debido a una visión más optimista en la situación de los negocios por parte del gremio de los contadores públicos del país.

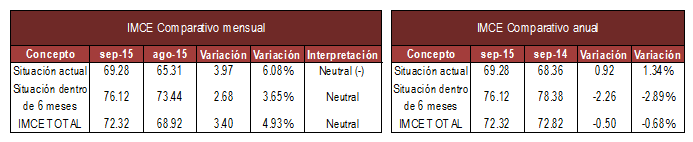

En septiembre de este año, el IMCE TOTAL se elevó +3.40 puntos de 68.92 puntos a 72.32 puntos representando una tasa mensual de +4.93% respecto a agosto y una tasa anual negativa de 0.68%.

De acuerdo con la percepción sobre la situación actual, se fortaleció de 65.31 en agosto a 69.28 puntos en septiembre lo que corresponde a un alza de +3.97 puntos a una tasa mensual de +6.08% y una anual de +1.34%.

Con respecto a la expectativa sobre la situación futura (dentro de 6 meses) creció +2.68 unidades de 73.44 a 76.12 puntos en septiembre representando un movimiento de +3.65% mensual y anual de -2.89%.

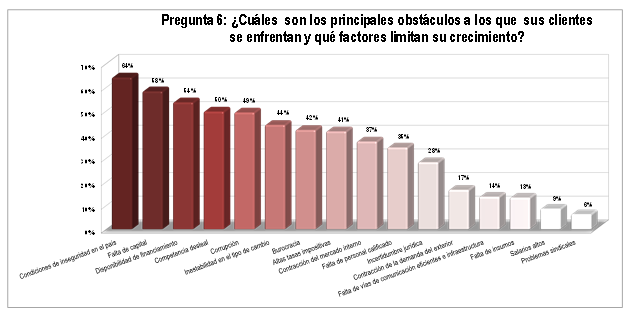

En cuanto a la pregunta sobre los principales obstáculos para los negocios, en el noveno mes del año de 2015, las condiciones de inseguridad en el país fue el obstáculo que más limita al crecimiento ya que fue elegido por el 64% de los encuestados, seguido por la falta de capital con el 58% de las respuestas y en tercer lugar, la disponibilidad de financiamiento con 54%. En tanto que la corrupción se colocó en el quinto lugar (con 49%) y la inestabilidad del tipo de cambio en el sexto lugar (con 44%).

Presidente de la Comisión de Análisis Económico

Instituto Mexicano de Contadores Públicos

BOLETÍNES

BOLETÍNES Conoce a tu Colegio y Guía de Operación

Conoce a tu Colegio y Guía de Operación TIENDA EN LÍNEA

TIENDA EN LÍNEA